1. 들어가며

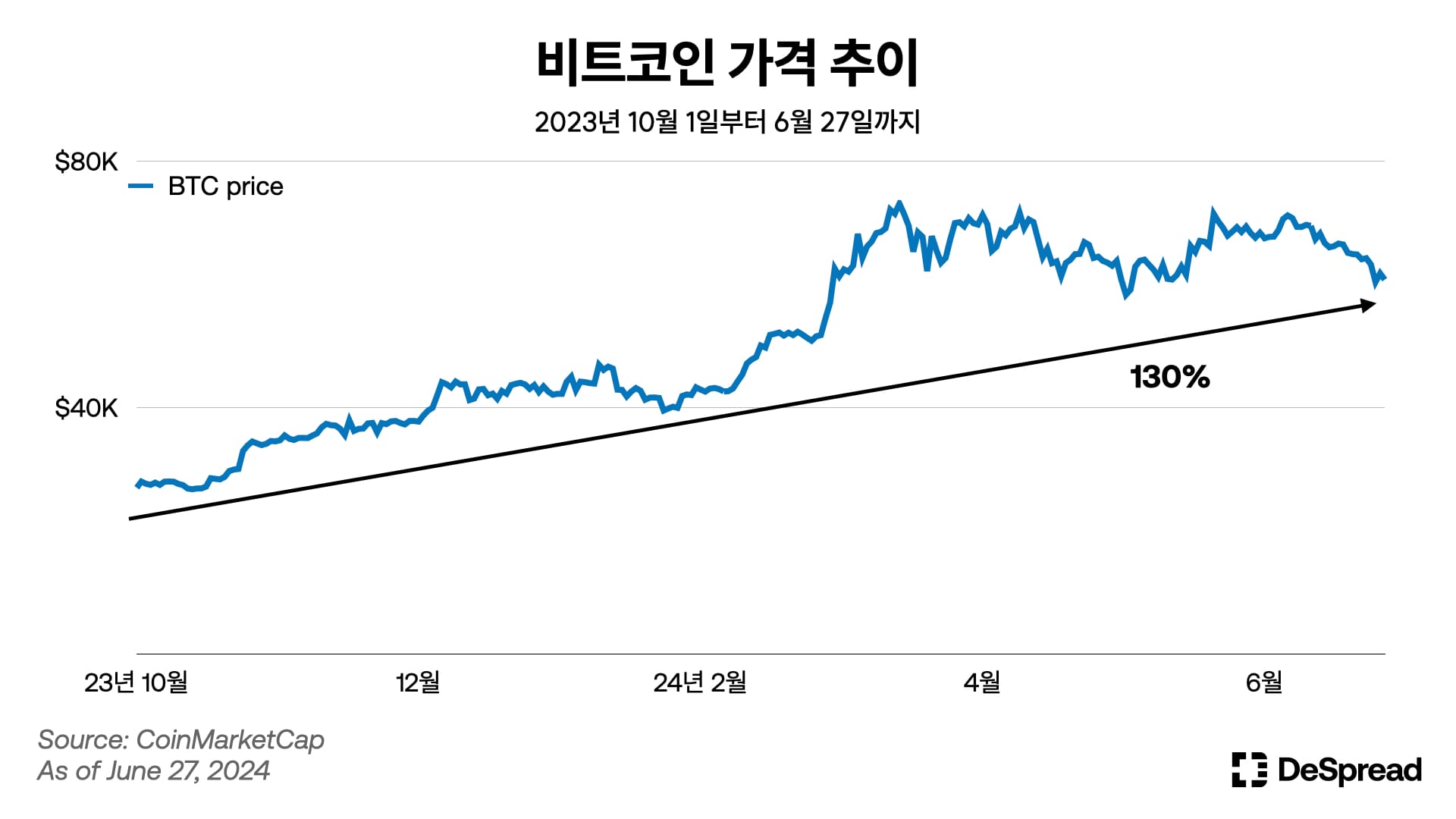

기나긴 하락장을 지나 비트코인 ETF 승인에 대한 가능성이 논의되고 본격적인 상승장이 시작되었던 2023년 10월부터, 2024년 상반기가 지난 현시점까지 약 8개월의 시간이 지났습니다. 이 기간 동안 약 $27K 내외의 가격을 기록하던 비트코인(BTC)은 약 130% 상승하여 $61K 내외의 가격을 보여주고 있으며, 최고 $73K 가격을 기록한 바 있습니다. 이번 아티클에서는 가상자산 시장의 전체적인 흐름과 트렌드를 되짚어 보고 변화에 대해서 이야기합니다.

2. 시장 흐름과 ETF

비트코인 현물 ETF 승인이 가시화되기 시작한 이후 비트코인 가격은 폭발적인 상승률을 보였습니다. 상기했듯 약 130%의 상승률을 기록하였으며, ETF가 승인되었던 2024년 1월 10일 가격인 $46K에서도 약 35% 상승한 것을 확인할 수 있습니다.

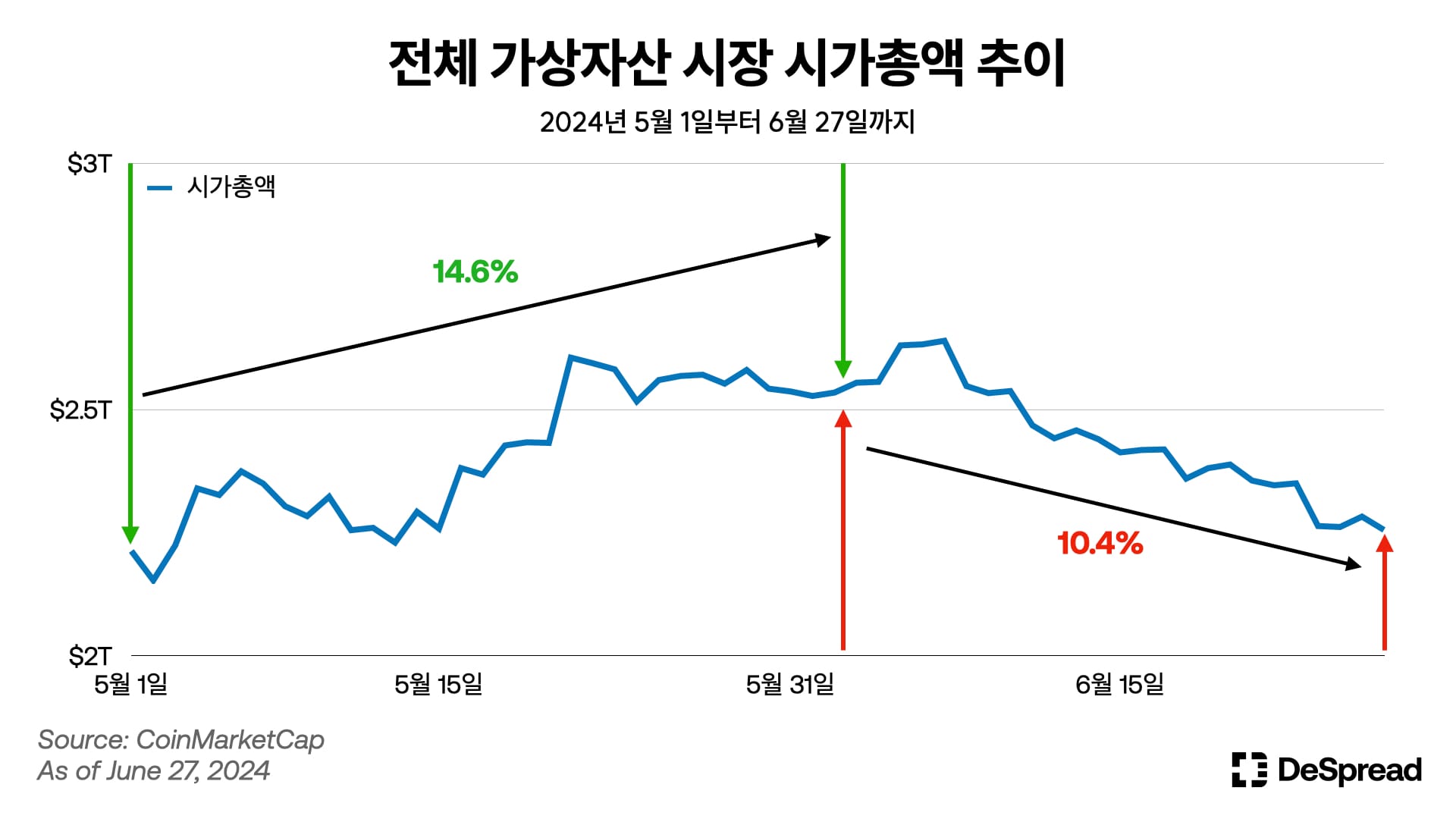

다만, 최근 시장 참여자들이 체감하는 시장 상황은 생각보다 녹록지 않습니다. 5월 한 달간 전체 가상자산 시장 시가총액이 14.6%의 상승률을 보였던 반면, 6월 들어 다시 10% 이상 하락하며 급격한 변동성을 기록하였습니다.

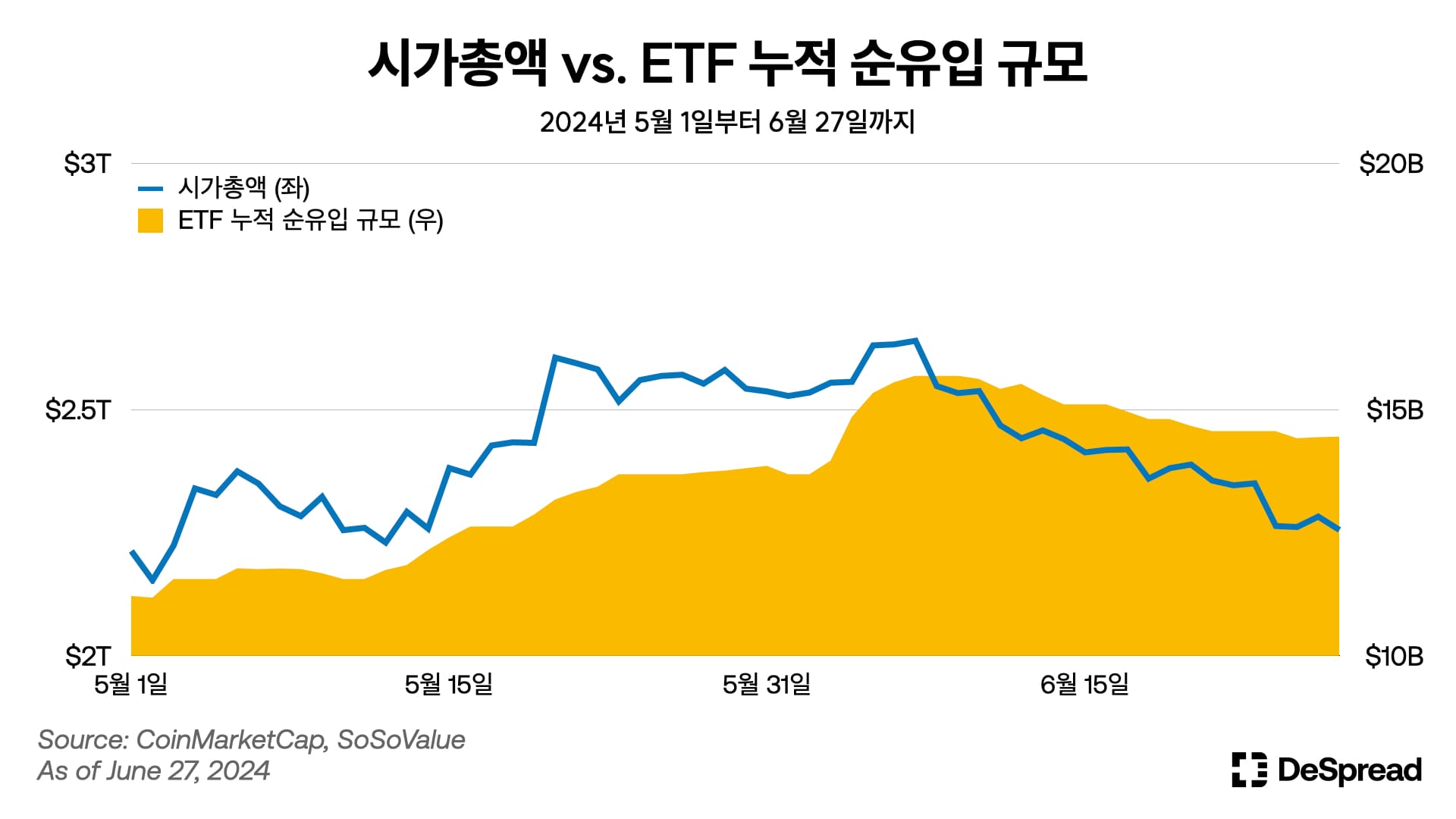

비트코인 현물 ETF는 지난 1월 10일에 승인된 이후 다음과 같은 지표(6월 27일 기준)를 보여주고 있습니다.

- 현물 ETF 보유 총 순자산 규모: $53.13B / 비트코인 전체 시가총액의 4.38%

- 누적 자금 순 유입 규모: $14.45B

비록 현물 ETF 보유 총 순자산 규모는 비트코인 전체 시가총액의 5% 미만을 차지하고 있지만, 비트코인 현물 ETF 승인 이후 일일 자금 순 유입 규모와 비트코인 시가총액은 유사한 흐름을 보여주고 있습니다. 실제로도 두 수치 간에 높은 상관관계를 보여주고 있으며, 시장 전체적으로 하락세를 보인 6월 한 달간 ETF 자금 순 유입도 지속적으로 유출 흐름을 기록하였습니다.

[ETF 및 비트코인 가격 주별 지표]

- 6월 첫째 주(06.03 ~ 06.07)

- ETF 순 유입 규모: 약 $1.8B

- BTC 가격: $69,325

- (종가 기준) BTC 주간 수익률: 2.74%

- 6월 둘째 주(06.10 ~ 06.14)

- ETF 순 유입 규모: 약 -$580M

- BTC 가격: $66,011

- (종가 기준) BTC 주간 수익률: -4.78%

- 6월 셋째 주(06.17 ~ 06.21)

- ETF 순 유입 규모: 약 -$544M

- BTC 가격: $64,072

- (종가 기준) BTC 주간 수익률: -2.94%

- 6월 넷째 주(06.24 ~ 06.28)

- ETF 순 유입 규모: 약 -$37M

- BTC 가격: $60,317

- (종가 기준) BTC 주간 수익률: -5.86%

3. 한국 중앙화 거래소

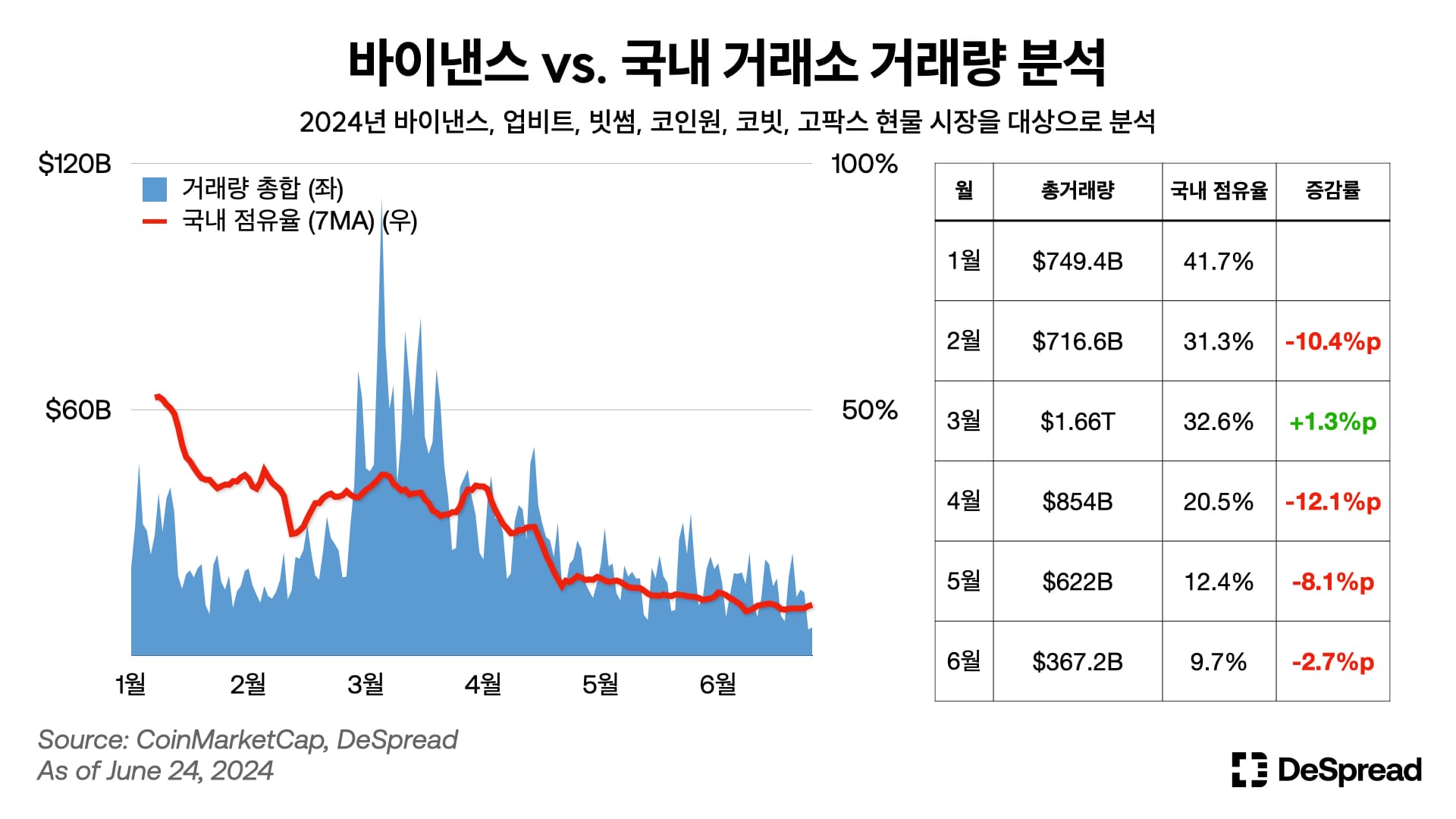

바이낸스와 국내 5대 거래소(업비트, 빗썸, 코인원, 코빗, 고팍스)의 현물 시장을 대상으로 분석한 결과, 중앙화 거래소 월별 총거래량은 2024년 3월에 $1.66T를 기록하여 최대치를 기록하였습니다.

한편, 국내 거래소의 거래량 합(7일 이동 평균)은 1월 한때 총거래량 점유율에서 50%를 넘는 모습을 보여 바이낸스의 현물 거래량 보다도 높은 모습을 보여주었으나, 점점 하락하여 2,3월 30% 내외, 4월 20%, 5월 이후 10%대 내외의 수치를 기록하는 모습을 보여주었습니다.

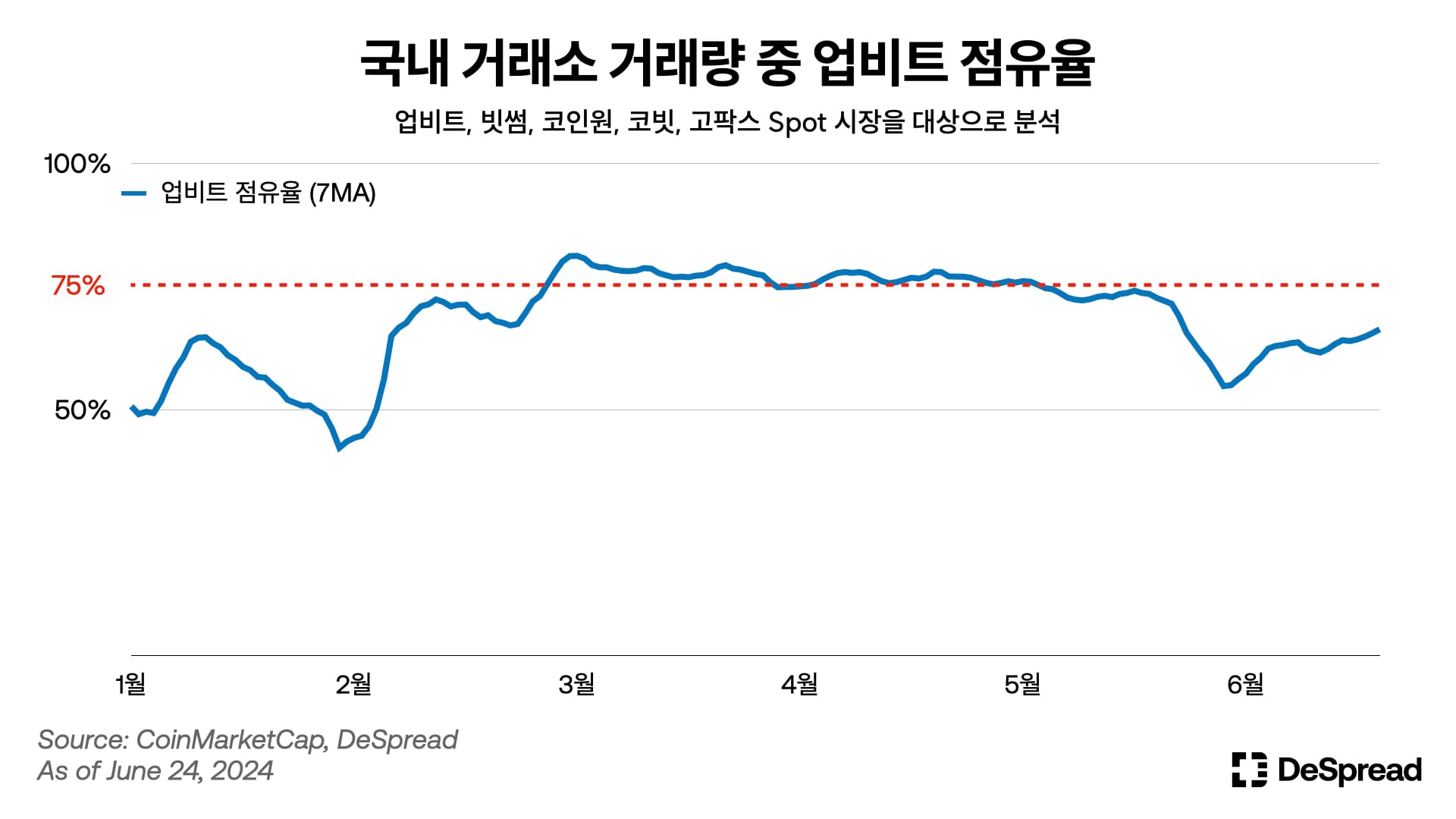

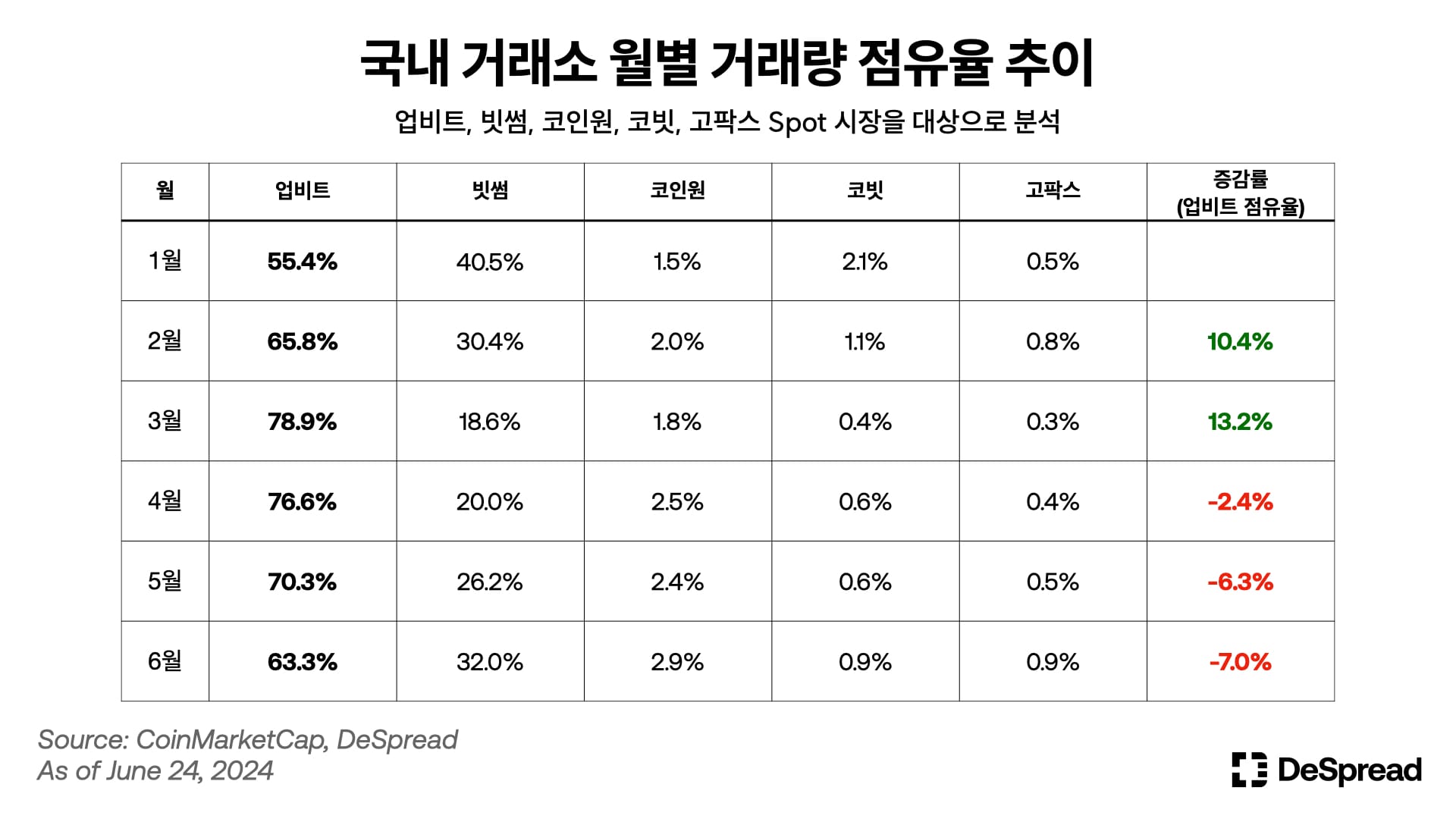

같은 기간 국내 거래소 점유율 구도에도 변화가 있었습니다. 이전 “DI - 01: 한국 중앙화 거래소”에서 언급하였듯이, 업비트는 국내 거래소 점유율이 대개 80%에 육박하는 압도적인 모습을 보여주었습니다. 하지만 올해 1월 들어 7일 평균 점유율이 50~60% 대로 추락하는 모습을 보여주었고, 2월 한때 50% 이하의 점유율을 기록하기도 하였습니다.

이후 가상자산 시장의 전체적인 거래량 상승과 함께 업비트의 점유율도 함께 회복하여, 75% 내외의 점유율을 5월까지 기록하였으나 6월 들어 다시 하락하는 모습을 보여주었고 현재 60% 내외의 점유율을 기록하고 있습니다. 이러한 변화는 국내 거래소 월별 거래량 점유율 추이를 확인하면 더욱 명확하게 확인할 수 있습니다.

4. 온체인 거래 동향 (이더리움 vs. 솔라나)

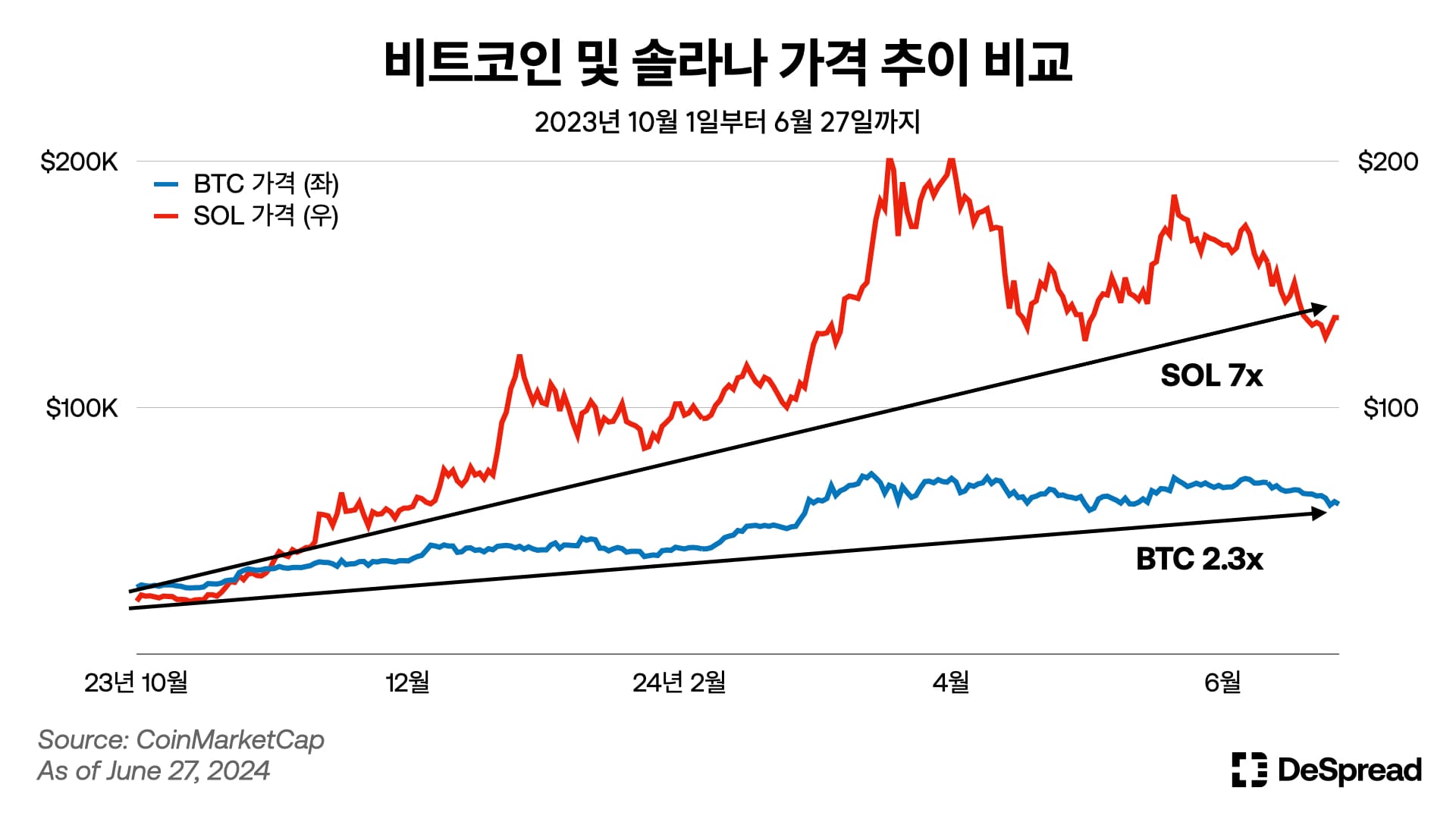

최근 가상자산 시장 상승세에서 솔라나(Solana)를 언급하지 않을 수 없습니다. 비트코인(BTC) 가격이 약 2.3배 상승하는 동안 솔라나(SOL)는 무려 7배 이상 상승하며, 현재 글로벌 가상자산 시장에서 시가총액 5위으로 발돋움하였습니다. 지난 2022년 FTX 파산 사태로 인해 직격탄을 맞으며, 한때 자산 가격이 $10 이하로 형성되었던 것(2022년 12월 30일 기준)을 생각하면 엄청난 성장률을 기록하였음을 알 수 있습니다.

솔라나의 역사에 대한 자세한 사항은 “솔라나 (Solana) — 솔라나 서머 2.0, FTX 파산부터 지금까지” 아티클을 참고해 주시면 감사하겠습니다.

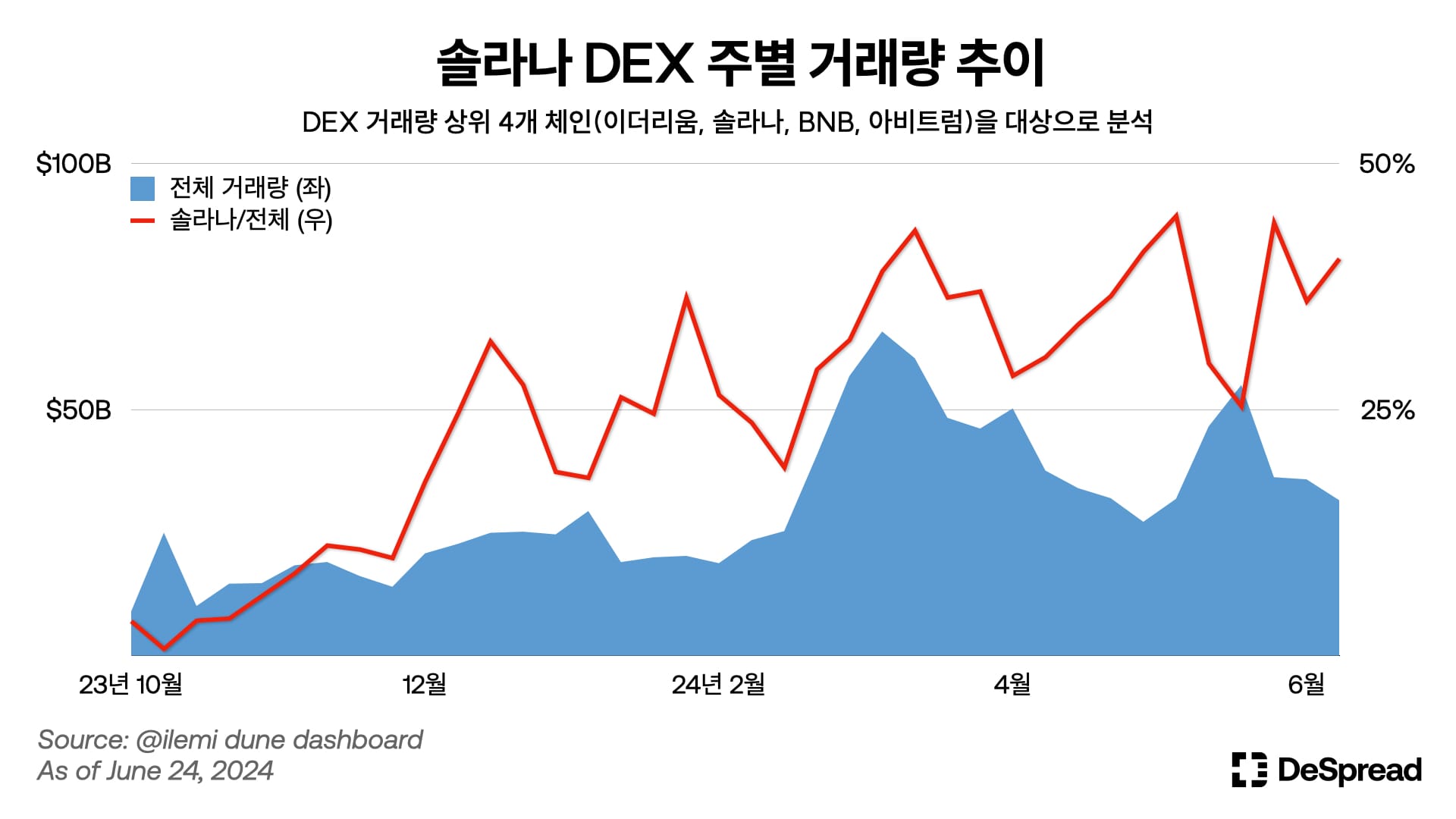

“이더리움 킬러”, “높은 확장성”을 목표로 출발한 솔라나는 이번 상승장에 그러한 면모를 제대로 보여주었습니다. DEX 거래량 상위 4개 체인인 이더리움, 솔라나, BNB체인, 아비트럼을 대상으로 조사한 결과, 본격적인 상승장에 돌입하던 2023년 10월만 해도 저조한 온체인 거래량을 기록하던 솔라나는 그해 12월부터 본격적으로 온체인 거래량이 상승하여 현재 약 40%에 육박하는 온체인 거래량 점유율을 보여주고 있습니다.

이러한 상승 이유에는 주피터(Jupiter), 지토(Jito), 텐서(Tensor), 백팩(Backpack Exchange), 웜홀(Wormhole) 등 생태계 내 유망 프로젝트 및 해당 토큰에 대한 높은 수요가 발생한 것과 더불어, 주피터를 필두로 한 온체인 거래 기능의 개선, 펌프닷펀(Pump.fun)으로 대표되는 밈코인 생성 및 거래 메타의 흥행 등의 요소가 복합적으로 작용한 것으로 보입니다.

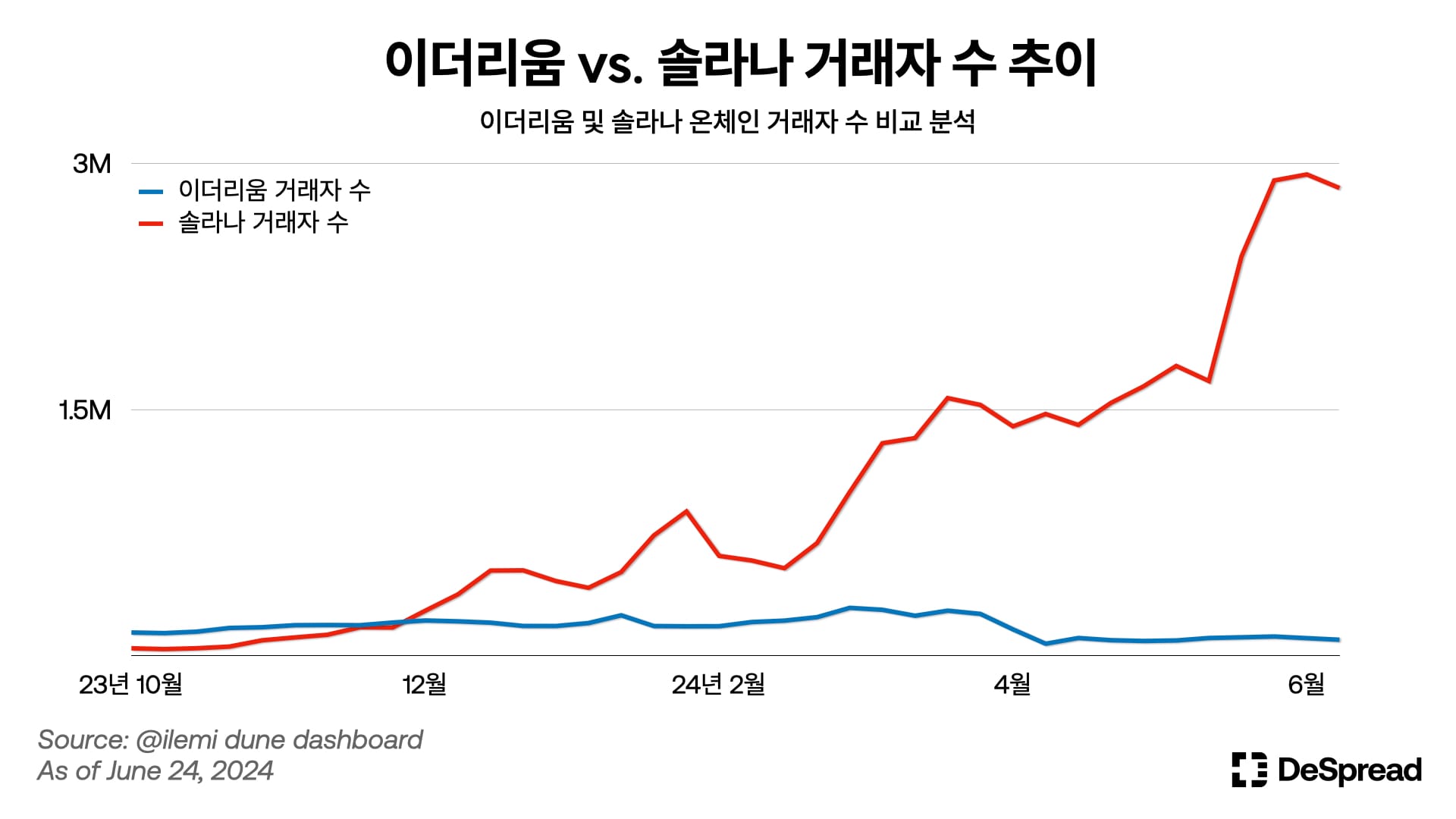

상기한 이유를 증명하듯, 솔라나의 온체인 거래자 수는 시간이 지남에 따라 크게 증가하였습니다. 2023년 10월 초, 약 4만 명 내외의 주간 온체인 거래자 수를 기록했던 솔라나는 그 수가 점점 증가하여 12월 초 약 27만 명의 주별 거래자 수를 기록하여 이더리움을 제쳤습니다.

현재 그 수는 크게 증가하여 솔라나는 현재 약 3백만 명에 근접하는 온체인 거래자 수를 기록하고 있습니다. 같은 기간 이더리움의 주간 온체인 거래자 수는 약 10~20만 명 수준을 지속적으로 기록하여 각 체인의 온체인 거래 성향이 명확하게 구별됨을 알 수 있습니다.

즉, 솔라나의 온체인 거래자들은 비교적 작은 규모의 온체인 거래를 빈번하게 일으키는 반면, 이더리움의 온체인 거래자들은 평균적으로 온체인 거래 한 번에 큰 규모의 자산을 사용하는 것을 알 수 있습니다. 그리고 이러한 성향의 차이는 두 체인의 트랜잭션 수수료 차이에서 기인함을 유추할 수 있습니다.

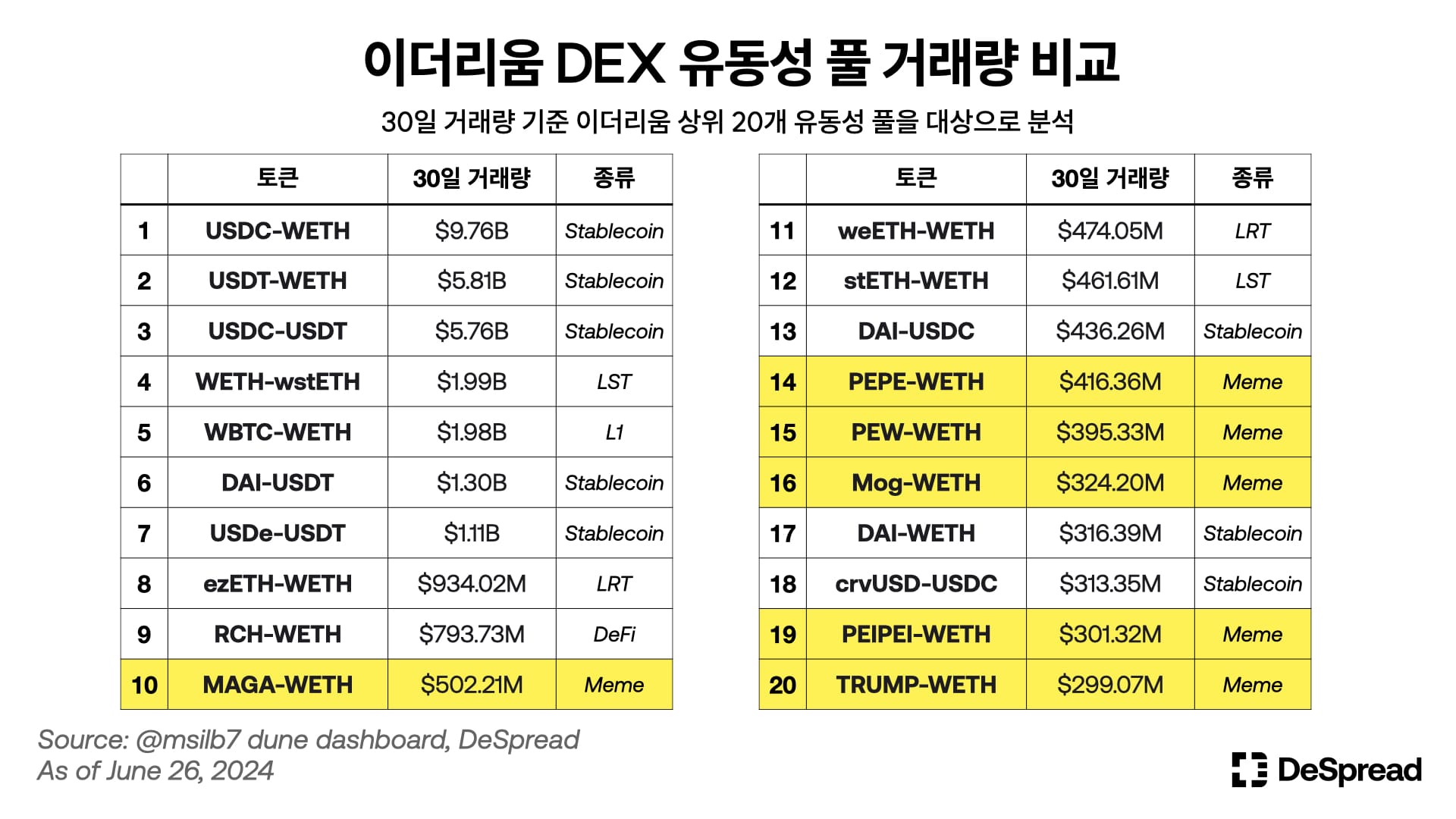

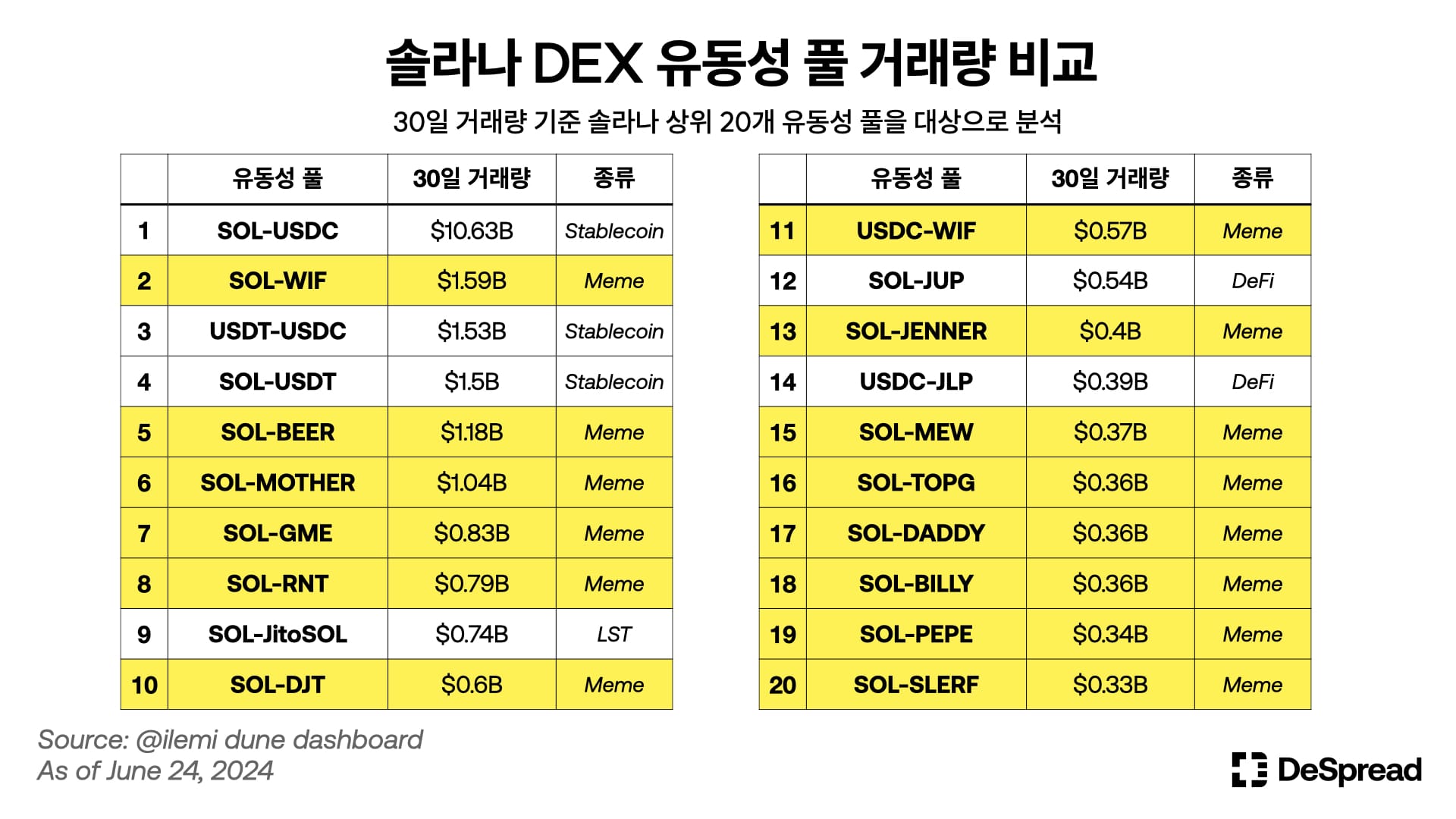

위 도표를 통해 이더리움과 솔라나 체인의 온체인 거래 성향을 더욱 확실히 파악할 수 있습니다. 최근 30일간의 거래량 기준 이더리움 및 솔라나 체인 상위 20개 유동성 풀을 분석한 결과 위와 같은 결과가 도출되었습니다. 이더리움의 경우 상위 20개 유동성 풀 중 밈코인 관련 풀이 6개에 불과했으나, 솔라나의 경우 14개가 밈코인 관련 풀로 구성되어 있었습니다.

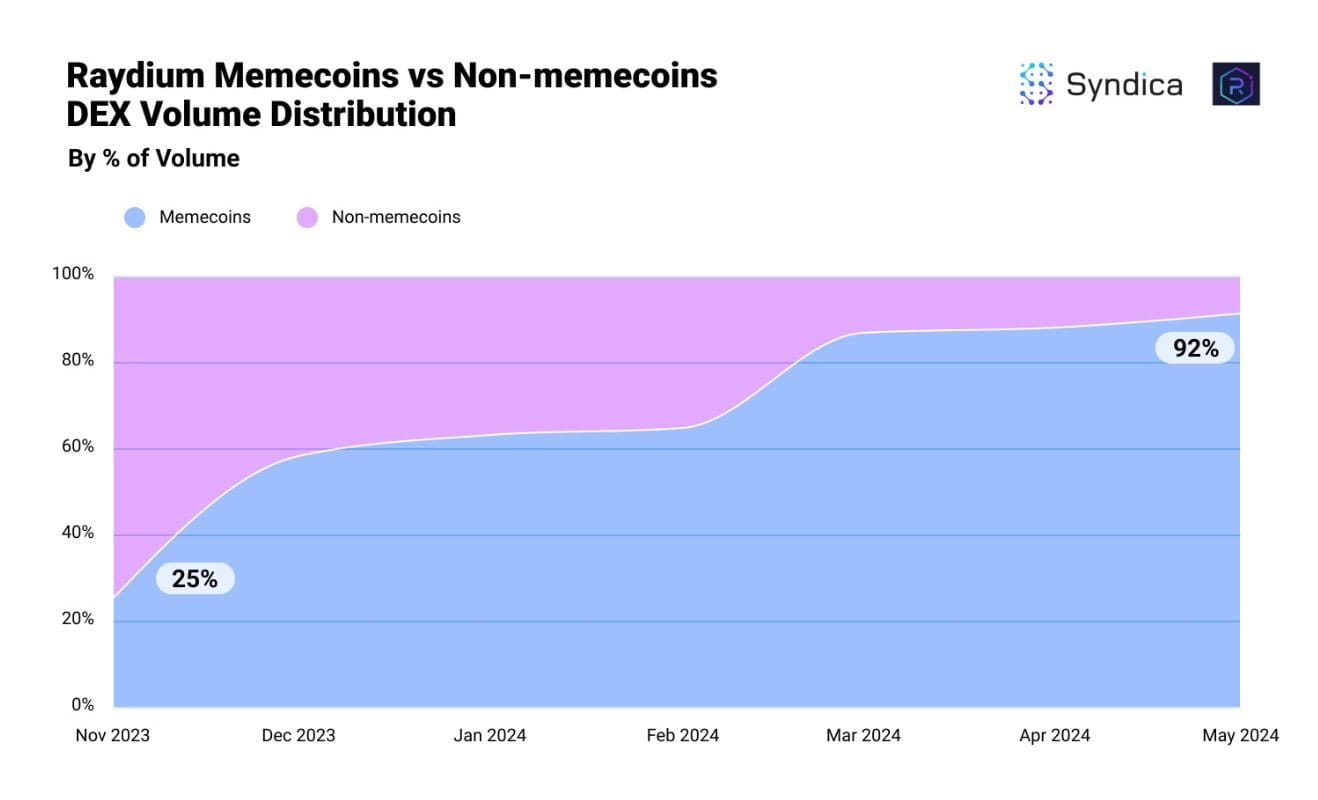

결과적으로, 솔라나 체인에서 이루어진 활발한 온체인 거래는 밈코인 거래의 영향이 지대했으며 밈코인 섹터의 부흥을 일으킨 주요 무대가 솔라나였음을 알 수 있습니다. 이에 관련하여 유명 크립토 인플루언서인 Wazz는 Syndica를 인용하며 작년 11월 25%에 불과했던 Raydium(솔라나 주요 DEX)의 밈코인 관련 거래가 최근 92%까지 올라왔다는 내용의 트윗을 게시하기도 하였습니다.

5. 고전하는 새로운 프로젝트들

최근 스타크넷(Starknet), 지케이싱크(zkSync), 레이어제로(Layerzero) 등 시장 참여자들에게 대형 프로젝트로 꼽히며 토큰 에어드랍 기대감을 모았던 프로젝트들이 순차적으로 토큰을 출시하였습니다. 이들의 토큰 출시가 에어드랍 참여자들에게 기대보다 낮은 수익률을 안겨주는 한편, 시장 정체기 속에서 토큰 가격 흐름도 좋지 않은 모습을 보이면서 에어드랍 메타 혹은 최근 출시하는 프로젝트들에 대한 기대감이 저조해지는 등의 여론 변화를 보여주고 있습니다.

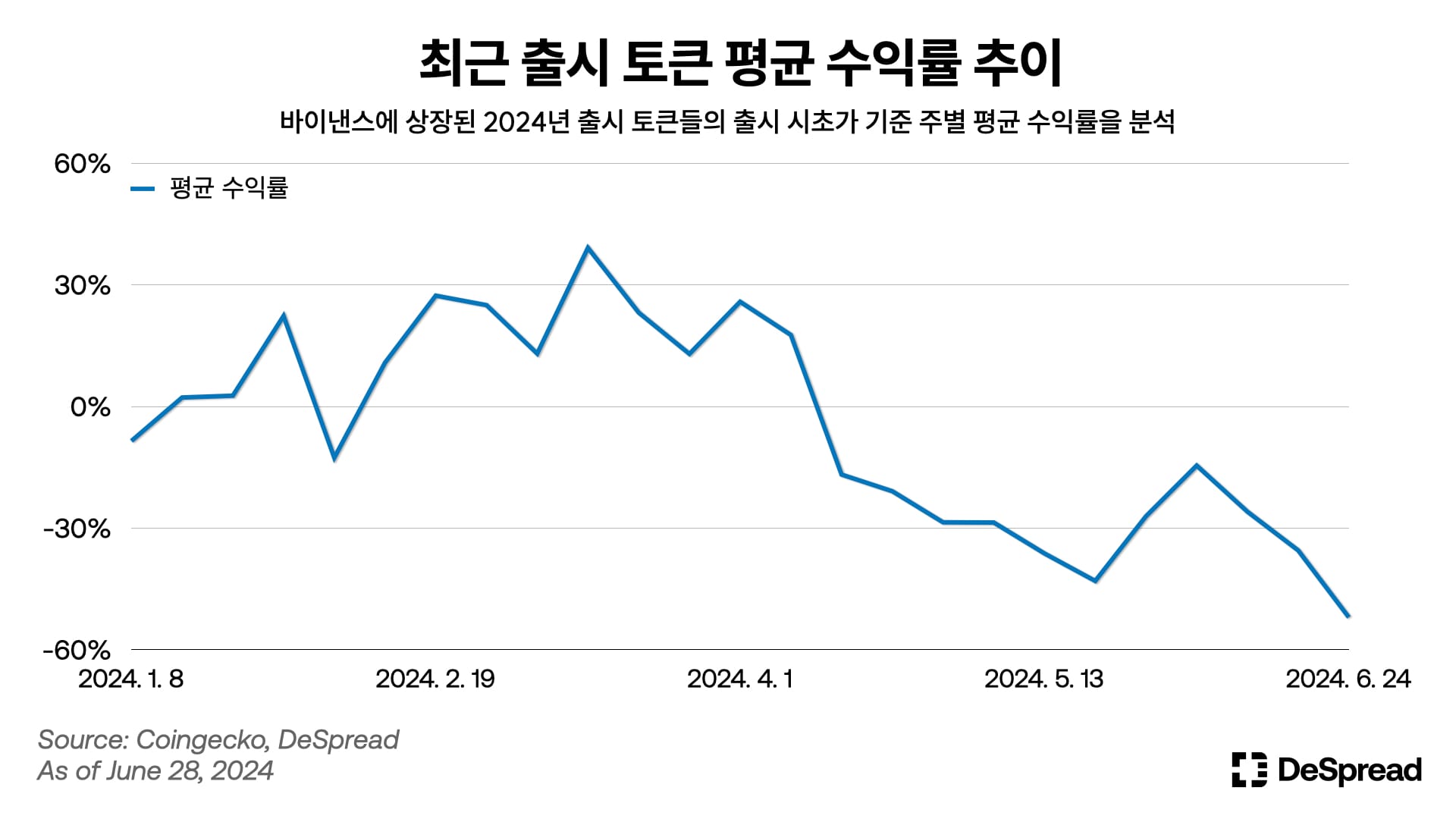

실제로 바이낸스에 상장된 2024년 출시 토큰들의 주별 평균 수익률을 분석한 결과, 위와 같이 나타났습니다. 가상자산 시장의 거래량 및 시가총액 측면에서 상승세를 보이던 3월까지 새로운 토큰들의 주별 평균 수익률 또한 최대 20~30%를 기록하는 모습을 보여주었으나, 4월 중순부터 주별 평균 수익률이 하락하기 시작하여 점점 악화되는 모습을 보이고 있습니다.

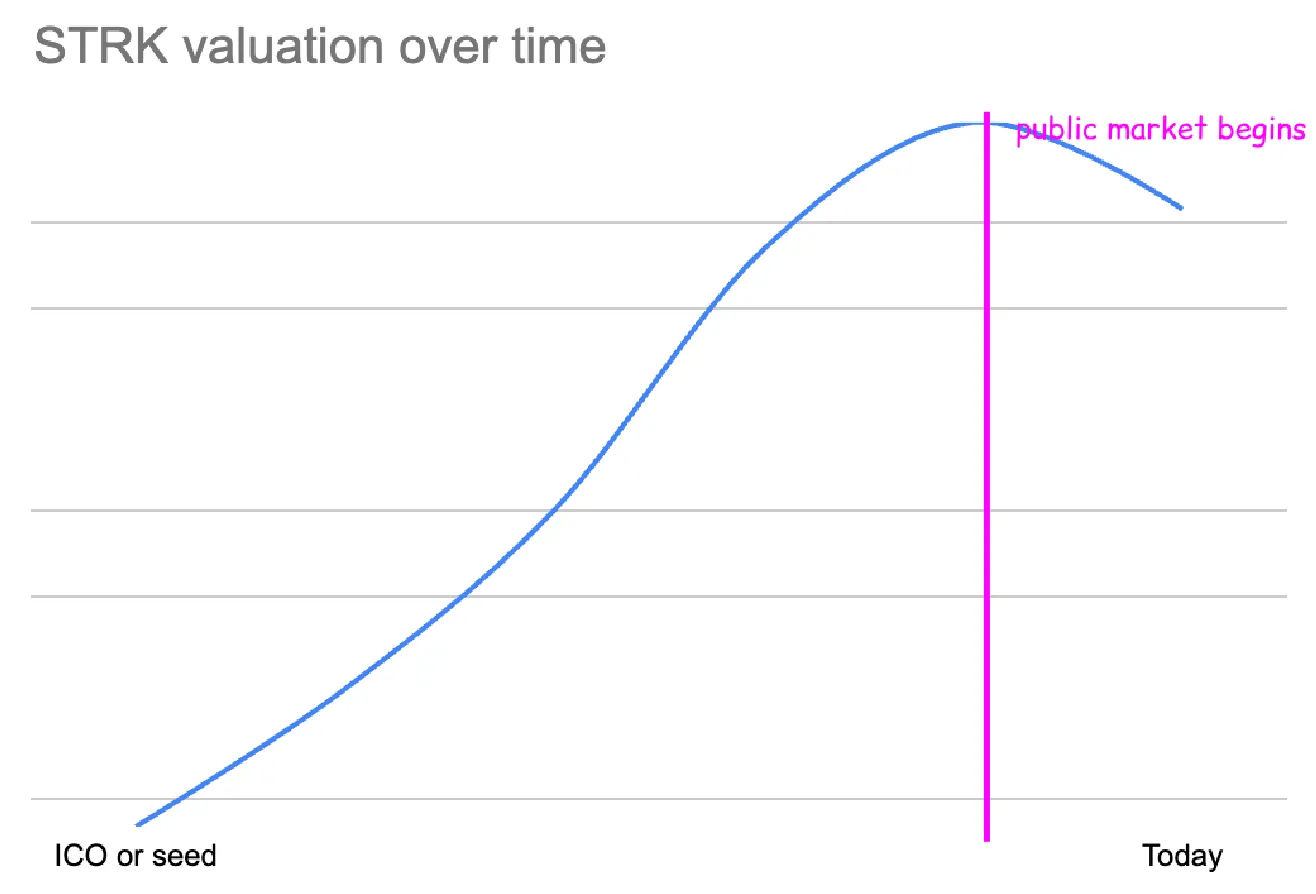

이러한 현상을 두고 크립토 인플루언서인 cobie는 자신의 글을 통해 최근 출시하는 프로젝트들의 가치 발견이 대부분 프라이빗 펀딩(private funding) 과정에서 이루어진다는 점을 지적하였고, 이는 토큰 출시 당시 토큰 가치가 과대평가된 상태로 시장에 나오게 되는 원인으로 작용한다고 설명하였습니다.

더불어 cobie는 자신의 트윗을 통해, 이로 인해 최근 출시하는 토큰들이 “낮은 유통량(low float)과 높은 FDV(high FDV)”를 가지고 시장에 소개되며, 이러한 경향의 원인이 되었던 에어드랍 메타가 최근 프로젝트 운영 과정에서도 잡음을 일으키는 사례가 늘고 있어 어쩌면 레이어제로 출시 이후 에어드랍 메타는 막을 내릴 수 있다고 주장하였습니다.

비단 cobie 뿐만 아니라 최근 출시한 프로젝트들이 실시한 토큰 에어드랍의 효과성에 대해 의문을 표하는 시장 참여자들이 늘어나고 있는 양상입니다. 과연 이후 시장에 나올 새로운 프로젝트들은 에어드랍이 아닌 다른 전략을 들고 나올 것인지, 아니면 에어드랍 메타 위기설은 그저 기우일지, 이후 시장 흐름을 지켜봐야 할 것 같습니다.