1. 들어가며

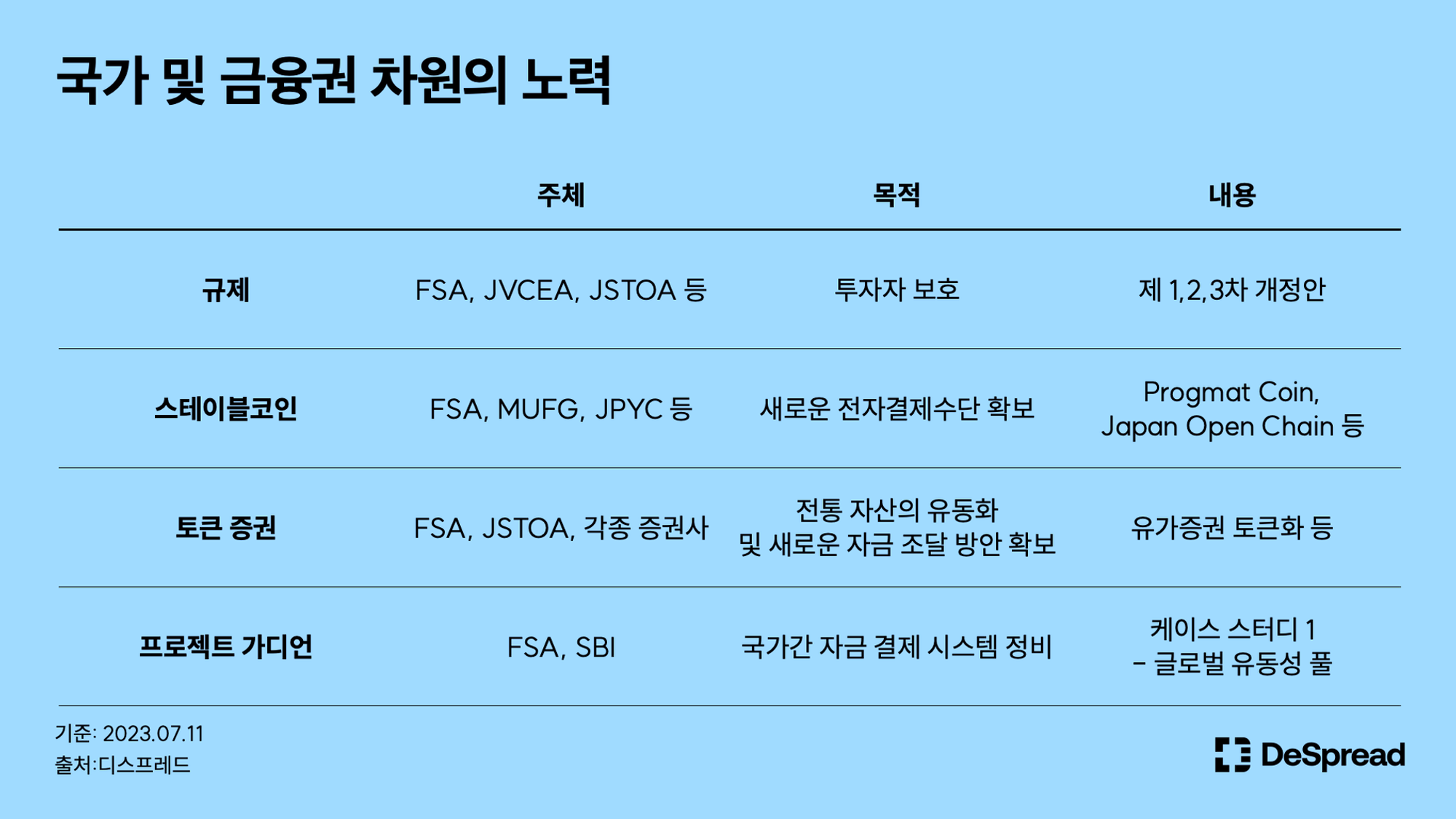

최근 국내에서 일본 웹3 시장에 대한 관심이 뜨겁다. 다양한 매체 및 언론에서 일본 정부의 친(親) 크립토 정책을 중심으로 일본 시장이 웹3 선진국으로 도약할 준비를 맞췄다는 소식을 전하고 있다. 필자 역시 일본 웹3 시장에 깊은 관심을 가지고 있어, 올해 초 ‘STO 시리즈’를 시작으로 일본의 블록체인 산업에 대해 조사해 왔으며 지난 ‘일본 웹3 바이블 1편’에서는 일본 정부가 과거 대규모 거래소 해킹 사태 이후 현재까지 이루어온 규제, 스테이블코인, 토큰 증권 등 다양한 성과에 대해 다루었다.

정부차원의 노력 및 거시적인 정책들도 산업 발전에 큰 영향을 끼치지만, 이와 동일하게 혹은 더욱 중요한 것이 바로 웹3를 이끌어가는 실제 참여자들, 즉 웹3 기업과 일반 유저 측면에서의 노력이다. 아무리 멋진 인테리어를 가진 식당에 맛있는 밥상이 차려진다 하더라도 손님이 없다면 헛수고로 돌아가듯이, 일본 웹3 시장의 진정한 발전을 논하기 위해서는 실제 플레이어의 입장에서 현 상황을 바라봐야 할 필요가 있으며, 이러한 생각은 필자가 직접 Web X 도쿄에 참석하면서 더욱 강화되었다.

Web X 도쿄는 지난 7월 도쿄에서 개최된 일본 최대 규모의 웹3 행사로, 디스프레드(DeSpread)는 Web X 도쿄의 골드 파트너로서 참여하였다. 해당 행사에는 기시다 현 일본 총리를 비롯한 각계각층의 일본 관료와 국내외 유명 프로젝트들이 연사로서 참여하였다. 필자는 Web X 도쿄에 참여하여 다양한 일본 웹3 프로젝트 팀과 이야기를 나누는 기회를 가질 수 있었으며 이를 통해 현지에서 일본 시장에 대해 더욱 깊숙이 파악할 수 있었다.

본 아티클에서는 현장에서 바라본 일본 웹3 시장에 대한 기대와 우려, 나아가 문제점을 해결하고 나아가기 위해 어떠한 조건이 갖추어져야 할지 살펴보고자 한다.

2. 일본 웹3 투자 동향

2021년 기시다 총리가 부임한 이후, 일본은 정부를 주축으로 웹3 백서 발행, 과세 개편, 투자 유치 등 웹3 산업을 육성하기 위한 적극적인 모습을 보여주었다. 또한 IVS2023 교토, Web X 도쿄 등 굵직한 웹3 행사에서 기시다 총리를 비롯한 정부 주요 인사들이 연사로 참여하며 웹3 산업에 대한 꾸준한 관심을 드러내었다. 이와 더불어 5개년 스타트업 육성 정책을 통해 5년 내에 일본 내 스타트업 수를 현재 수준의 10배인 10만 개로 증가시키고 유니콘 기업 100개 탄생을 목표로, 약 10조 엔을 투입하겠다는 파격적인 정책을 발표하기도 하였다.

일본 웹3 산업에 대한 투자는 벤처캐피탈(VC) 주도로 이루어지기보다는 증권사, 통신사, 유통사 등 기존 웹2 대기업을 위주로 이루어지는 성향을 보이고 있으며 웹3 투자만 전문적으로 수행하는 기존 로컬 VC들은 드문 것으로 나타났다.

일본 웹3 산업 주요 투자 내역

- MUFG, 애니모카 브랜즈 재팬(Animoca Brands Japan)에 $45m 투자(2022.08.26)

- NTT 도코모(NTT Docomo), 웹3 인프라 발전을 위해 $4b 투자(2022.11.09)

- SBI 홀딩스(SBI Holdings), 애니모카 브랜즈, MZ 크립토스(MZ Cryptos), 구미(Gumi)와 함께 웹3 산업 발전을 위한 $50m 금액의 데시마 펀드(Decima Fund) 설립(2022.12.22)

- 스카이랜드 벤쳐스(Skyland Ventures), SBI 그룹과 함께 웹3 스타트업 투자를 위한 $38m 금액의 SV4 펀드 설립(2023.04.14)

- 소니 네트워크(Sony Network), 스타테일 랩스(Startale labs)에 $3.5m 투자(2023.06.28)

2.1. 기존 대기업의 웹3 산업 진출

웹3 산업에 보다 직접적으로 참여하고자 하는 웹2 대기업들은 합작투자(Joint Venture) 혹은 자회사의 형태로 영역을 확장해 나가는 모습을 보이고 있는데, 대표적으로 SBI 그룹을 꼽을 수 있다.

SBI 그룹의 웹3 담당 자회사

- SBI 디지털 애셋 홀딩스(Digital Asset Holdings): 토큰 증권 서비스 제공

- SBI VC 트레이드: 가상자산 거래 서비스 제공

- SBINFT: NFT 관련 사업 담당

이중 SBINFT는 2021년 9월, 당시 일본 최초의 통합 NFT 마켓플레이스인 ‘SmartApp’을 SBI 홀딩스가 인수하여 리브랜딩 한 것으로 올해 9월 말 NFT 고객 관리 플랫폼 ‘Mits’를 출시할 예정이다. SBINFT 개발자에 따르면 SBI는 특정 분야에만 집중하여 사업을 전개하는 것이 아닌, 웹3의 다양한 분야에 적극적으로 투자 및 인수합병을 진행하여 산업 전반에 대한 영향력을 높이고자 한다고 설명하였다.

SBI 그룹 외에도 일본 최대 규모의 통신사 NTT 도코모의 NTT 디지털(digital), 전자제품 및 엔터테인먼트 산업 리더인 소니(Sony)의 소니 네트워크 커뮤니케이션(Sony Network Communications), 소프트뱅크(SoftBank)와 라인(Line)이 웹3 투자를 위해 설립한 합작회사 Z 벤처캐피털(Z Venture Capital) 등 일본 내 굵직한 전통 기업들이 웹3 산업을 담당하는 자회사 및 합작회사를 설립하고 발전시켜 나가면서 웹3 산업에 대한 진출을 꾀하고 있다.

기존 대기업의 합작회사와 자회사를 통한 산업 진출 이외에도 웹3 투자를 전문으로 담당하는 새로운 로컬 VC들이 생겨나고 있는 현상 역시 주목할 포인트이다. 앞서 주요 투자 내역에서 소개한 스카이랜드 벤쳐스를 필두로 아카츠키(Akatsuki) 게임사가 설립한 이무트(Emoote), 마찬가지로 게임사인 구미가 설립한 구미 크립토스(Gumi Cryptos), 일본 최대의 웹3 커뮤니티 MZ DAO에서 설립한 MZ 펀드 등이 대표적인 일본 내 웹3 VC로 꼽을 수 있다.

현재 시도되고 있는 다양한 신규 프로젝트들과 투자는 게임과 NFT에 집중되어 있는 양상을 띠고 있다. 현재 일본의 웹3 산업이 초기 단계임을 고려한다면, 풍부한 IP(Intellectual Property)와 탄탄한 게임 산업 기반을 바탕으로 블록체인 게임과 NFT에 집중해 나가는 모습은 초기 시장 확장에 있어서 합리적인 선택으로 볼 수 있다.

3. 일본 블록체인 게임의 현주소

앞선 챕터에서 현재 일본에서는 블록체인 게임에 많은 자금이 투입되고 활발하게 프로젝트가 출시되고 있다는 사실을 알 수 있었다. 물론 자금과 기업의 유입으로 생태계를 풍부하게 만드는 것은 해당 산업의 발전에 있어서 굉장히 중요한 역할을 수행하지만, 이에 못지않게 실제로 게임을 플레이하고 온체인에 트랜잭션을 남기는 유저의 적극적인 참여도 필수적이다. 따라서 본 챕터에서는 일본 웹3 산업의 핵심 분야인 블록체인 게임 산업이 어느 정도의 성과를 거두고 있고 유저들을 적극적으로 끌어모으고 있는지 확인해보고자 한다.

3.1. 일본의 블록체인 게임 산업

일본 블록체인 게임 섹터는 다음 세 가지의 특성을 바탕으로 유망한 시장으로 평가받고 있다.

- 오랜 전통의 게임 산업 역사로 구축한 탄탄한 콘텐츠와 고객층

- 고비용 고품질을 추구하는 고객 성향으로 인한 높은 객단가

- PC나 콘솔보다 모바일 게임의 인기가 높은 시장 특성

실제로 데이터 제공업체 ‘Globaldata’에 따르면 2021년 당시 일본 비디오 게임 시장의 규모는 $29b로 전 세계 3위에 해당하였으며, 이 중 모바일 게임이 78%를 차지하고 있다. 또한 시장 규모 대비 수익 역시 최상위권에 위치하고 있기에 블록체인 게임 산업 발전을 위한 굉장히 유망한 국가로 여겨지고 있으며 2018년부터 블록체임 게임을 출시하려는 다양한 시도가 잇따랐다.

일본의 대표적인 블록체인 게임으로는 첫 번째 홈그로운 게임인 마이 크립토 히어로즈(My Crypto Heroes), 크립토 스펠스(Crypto Spells), 그리고 GGGGG를 꼽을 수 있다.

다만, 일본 게임 산업의 탄탄한 기반과 고객층을 기반으로 일본 블록체인 게임 산업이 유저의 높은 관심을 받을 것이라는 예상과 다르게 지금까지 그들의 행보는 비교적 저조한 모습을 보여주고 있다. 이에 DAU(Daily Active User), 신규 유저 유입 등 상기한 게임들의 실질적인 유저 인게이지먼트를 파악할 수 있는 온체인 지표와 더불어 일본 게이머들이 블록체인 게임에 대해 가지고 있는 인식을 살펴보고자 한다.

3.2. 유저 인게이지먼트 분석

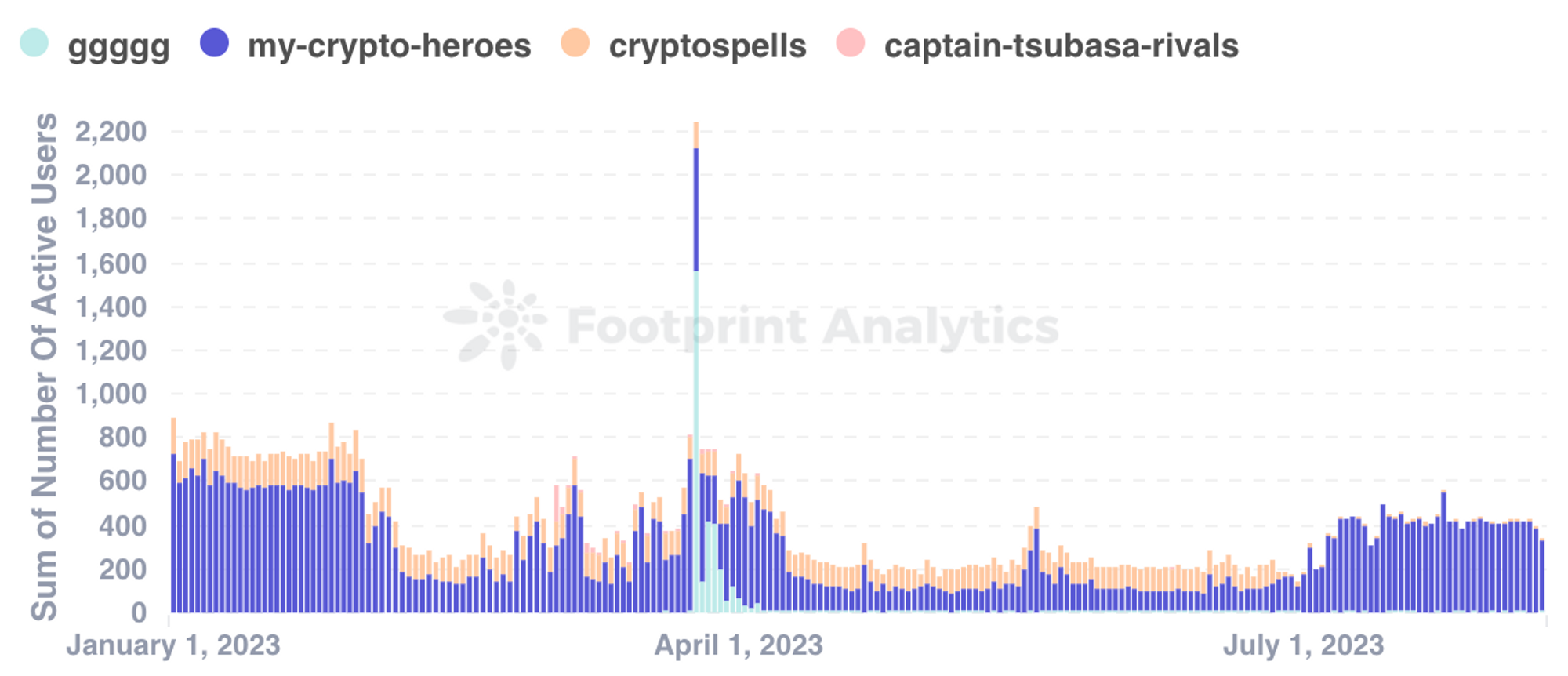

위 도표는 2023년 1월부터 현재까지 상기한 게임들의 DAU를 나타내고 있다. 크립토스펠스의 경우에는 6월까지 100명이 넘는 DAU를 꾸준히 기록해 왔지만 7월을 기점으로 급감하여 플레이어가 거의 없는 것으로 나타났다. 또한 올해 3월 출시된 GGGGG는 출시 직후에는 마이 크립토 히어로즈와 크립토 스펠스를 합친 것보다 더 많은 DAU를 기록하였지만 이후 약 2주 만에 자취를 감추었다. 반면 마이 크립토 히어로즈는 비교적 꾸준한 모습을 보여주고 있다. 약 140 DAU를 기록하던 올해 2분기를 제외하고 마이 크립토 히어로즈는 지속적으로 400 DAU를 기록하고 있으며 해당 추세는 현재까지 유지되고 있다.

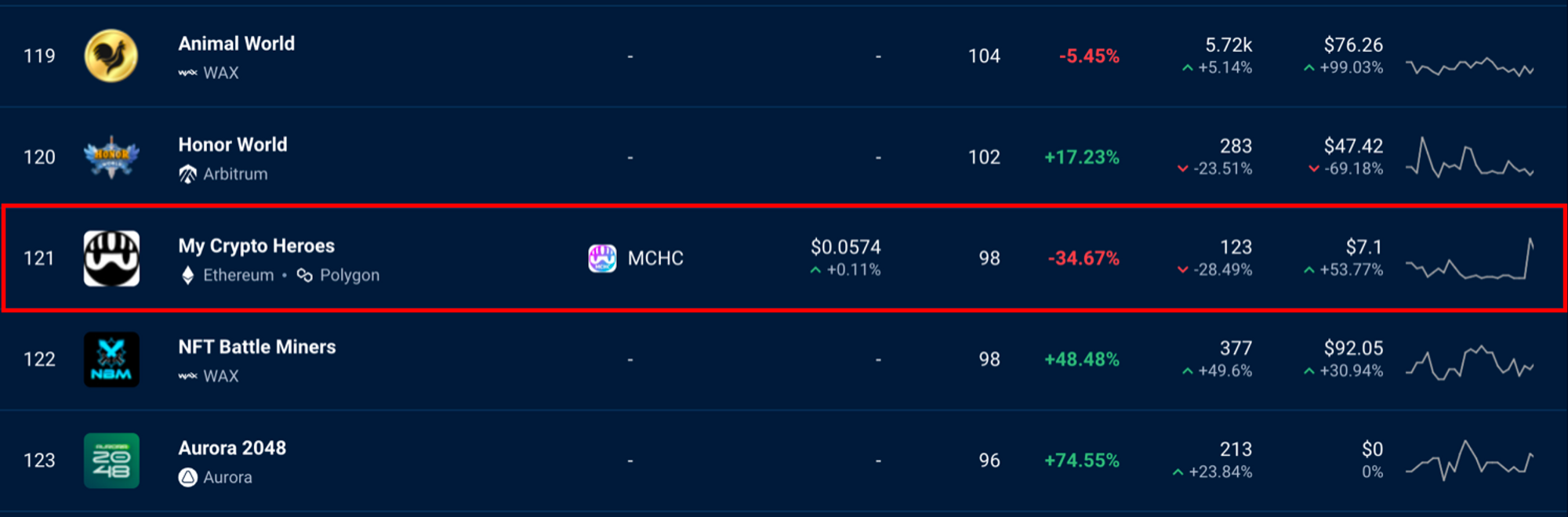

마이 크립토 히어로즈가 비교적 꾸준한 유저 인게이지먼트를 보여주고 있긴 하지만 이는 어디까지나 일본 내에서 바라봤을 때이며, 전 세계적으로 살펴볼 경우에는 다소 아쉬운 모습을 보이고 있다. 프로젝트와 상호작용하는 주소의 개수를 의미하는 UAW(Unique Active Wallets)를 기준으로 나열하였을 때, 마이 크립토 히어로즈는 121위에 위치하고 있는데, 아래 그림에서 확인할 수 있듯이 비슷한 순위의 다른 게임들과 비교하여 다소 낮은 트랜잭션과 거래 금액을 기록하고 있다.

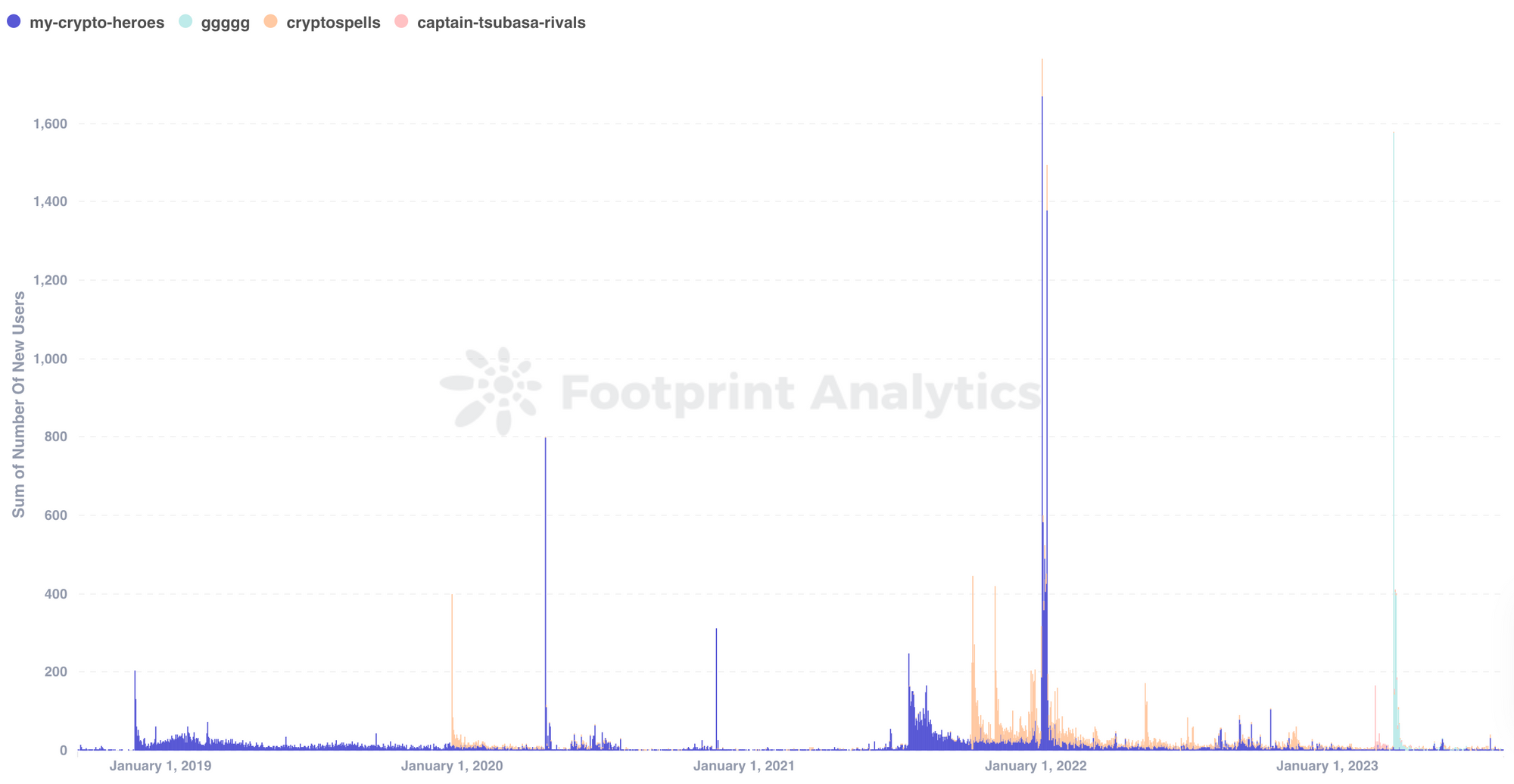

신규 유저의 유입 또한 활발하지 못한 모습을 보이고 있다. 아래 도표는 2019년부터 각 게임의 신규 유저 유입 추이를 나타내고 있는데, 모든 게임이 출시 직후에만 높은 수치를 기록하였으며 이후에는 급격히 줄어든 것을 확인할 수 있다. 비록 작은 수치이지만 현재까지 신규 유저가 꾸준히 유입되는 게임으로는 마이 크립토 히어로즈가 유일하다고 볼 수 있다. 한 가지 눈에 띄는 점은 마이 크립토 히어로즈의 경우에는 출시된지 3년이 지난 2022년 1월 1600명이 넘는 이전과 비교하여 상대적으로 높은 수치를 기록하였는데, 이는 당시 마이 크립토 히어로즈가 폴리곤(Polygon)과의 협업을 발표한 이후 ‘My Crypto-Rays Mining’을 비롯한 새로운 토크노믹스를 공개한 영향으로 판단된다.

3.3. 블록체인 게임 인식

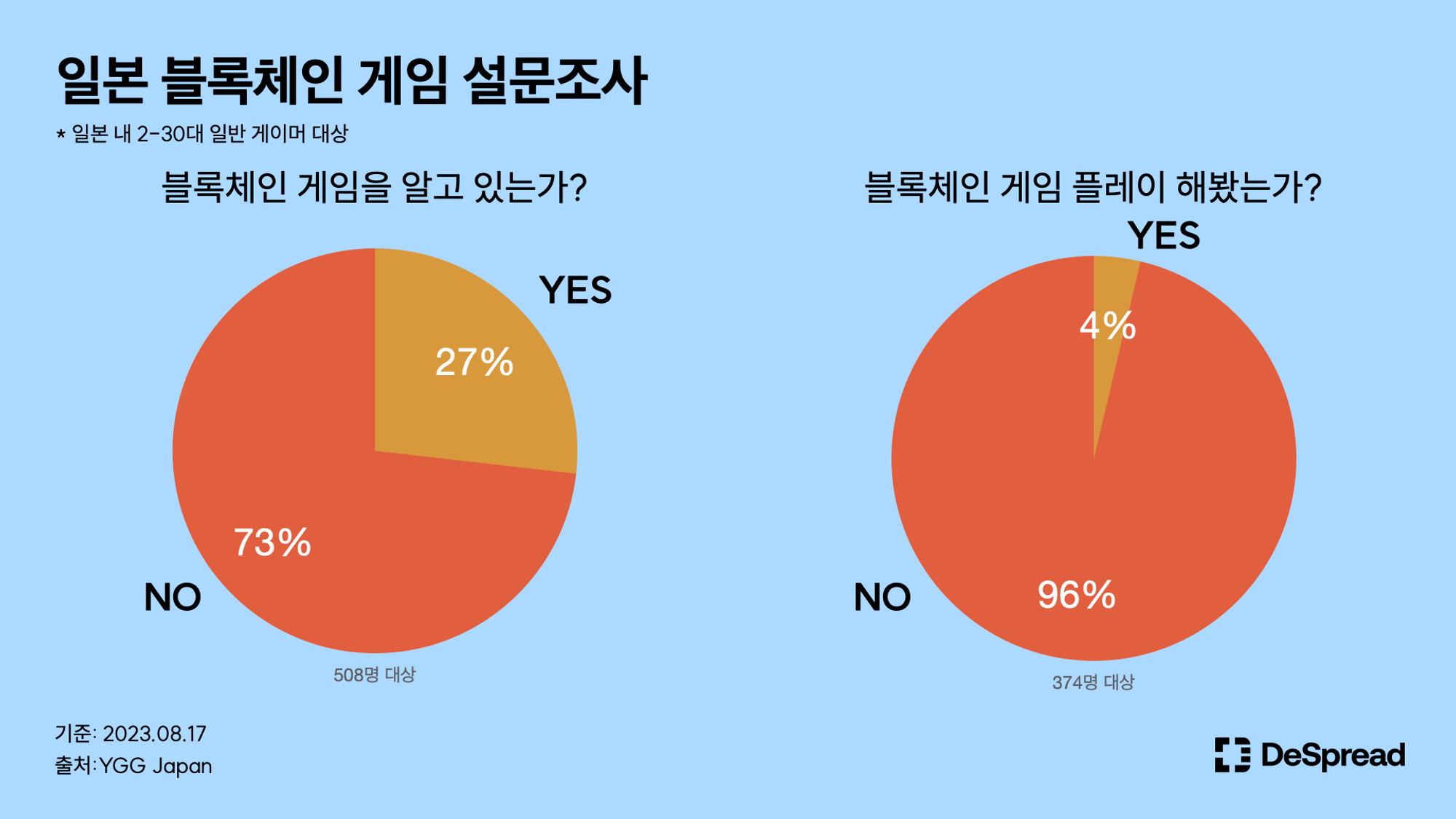

지난 5월, 일본의 대표적인 블록체인 게임 커뮤니티 YGG Japan에서 일본 내 2-30대 일반 게이머 500여 명을 대상으로 블록체임 게임에 대한 유저 인식을 주제로 설문조사를 진행하였다. 결론부터 말하자면 일본 블록체인 게임이 출시된 지 5년이 되어가지만 아직 일본 내에서는 일반인은 물론, 게임을 좋아하는 사람들 사이에서도 블록체인 게임은 다소 생소하고 접근하기 어려운 분야임을 알 수 있었다.

조사에 따르면, 블록체인 게임 자체를 알고 있는 사람은 전체의 약 27%에 지나지 않았으며 실제로 플레이해 본 적이 있는 유저는 4%가 채 되지 않았다. 이처럼 다소 낮은 수치가 기록된 이유로는 블록체인 게임에 대한 생소함이 43.3%, 게임 콘텐츠 이해 부족이 34.8%를 차지하며 각각 1,2위를 기록하였다. 여기에 더해 블록체인 게임에 대한 진입 장벽을 낮추기 위해 필요한 조건으로 참여자 대부분(67.7%)이 ‘초기 투입 비용 제거’를 지목한 사실을 미루어보았을 때 무과금으로 플레이가 가능한 일반적인 모바일 게임 혹은 콘솔 게임과 달리 토큰 혹은 NFT 구입이 거의 필수적인 블록체인 게임의 특성 또한 블록체인 게임의 대중화를 저해하는 요소임을 확인할 수 있었다.

4. 일본 웹3 시장의 기대와 우려

지난 1편을 포함하여 일본 정부, 기업 그리고 시장 참여자 측면에서 이루어지고 여러 시도를 살펴보았다. 이번 챕터에서는 지금까지 살펴본 일본 웹3 산업의 강점과 문제점을 바탕으로 일본이 웹3 선도 국가로 도약하는데 힘이 될 수 있는 무기와 진정한 발전을 이루기 위해 필요한 개선 사항을 살펴보겠다.

4.1. 개선점

4.1.1. 저조한 온체인 활동

일본 웹3 산업이 발전하기 위해서 가장 먼저 해결해야 하는 문제점은 바로 ‘저조한 온체인 활동’이다. 온체인 활동은 해당 프로젝트 혹은 프로토콜의 성공 여부를 평가하는 데 있어 핵심 지표로 사용된다. 막대한 투자금과 커뮤니티 하입(hype)을 필두로 초기 시장의 관심을 끌었던 프로젝트들이 점차 시간이 지나면서 실질적인 유저 인게이지먼트 결여로 인해 기억 속에서 사라진 사례들을 심심치 않게 찾아볼 수 있듯이, 현재 일본이 정부와 대기업의 적극적인 지원을 기반으로 다양한 웹3 프로젝트를 육성한다 하더라도 이를 꾸준히 사용하는 실질적인 유저가 존재하지 않는 한, 일본 웹3 산업이 진정하고 발전하고 있다고 말하기에는 한계가 존재한다.

현재 일본은 실질적인 웹3 유저가 부족한 상황이다. 리서치 기관 테크플로우(TechFlow)에 따르면, 일본 내에 메타마스크(MetaMask)를 비롯한 개인 핫 월렛(hot wallet) 보유자 수는 최소 2만 명에서 최대 10만 명으로 추정된다. 반면 한국 내 핫 월렛 개수는 약 110만 명으로 추정되고 있으며, 따라서 현재 일본의 웹3 인구수는 최대 한국의 약 10%에 불과하다고 볼 수 있다.

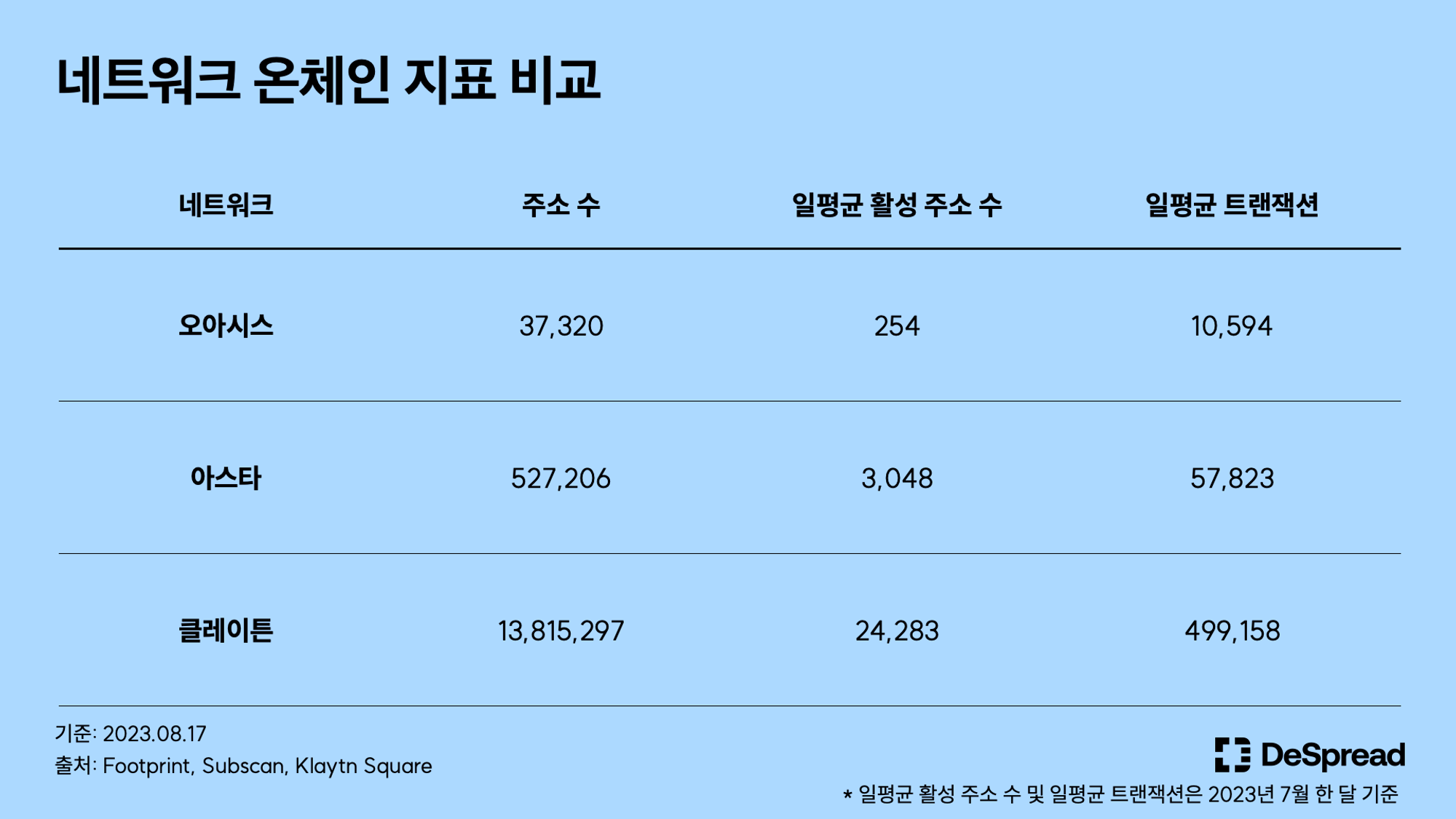

여기에 더해 일본 기반의 블록체인 네트워크인 오아시스(Oasys)와 아스타(Astar)의 온체인 활동 역시 활발하지 못한 모습을 보여주고 있다. 오아시스는 일본과 한국의 대표 게임사들이 밸리데이터(Validator)로 참여한 게임 특화 레이어 1으로, 아스타는 일본 정부와 긴밀한 협력을 맺고 있는 파라체인(Parachain)으로 각각 일본을 대표하는 네트워크로 각광받고 있지만 계정 수, 트랜잭션 등 네트워크의 실질적인 활성화 정도를 나타내는 지표는 다소 아쉬운 모습을 보여주고 있다. 아래 표는 한국 기반의 블록체인 네트워크인 클레이튼과 오아시스 및 아스타 온체인 지표를 비교하고 있다. 현재의 저조한 유저 인게이지먼트 상황을 고려했을 때, 진정으로 일본 웹3 산업이 발전하기 위해서는 실질적인 웹3 유저 유치와 지속적인 온체인 상호작용이라는 산을 반드시 넘어야 할 것으로 보인다.

4.1.2. 소극적인 중앙화 거래소

한 국가의 대표적인 거래소 존재 여부는 해당 국가의 웹3 생태계 전체에 긍정적인 영향을 가져올 수 있다. 거래소에서 기록되는 거래량은 단순히 해당 국가가 가지는 가상자산 시장에 대한 관심도를 나타내는 지표를 넘어 가상자산과 법정화폐를 이어주는 역할을 통해 유동성을 증가시키며 다양한 해외 프로젝트들이 진입할 동기를 제공해 줄 수 있다.

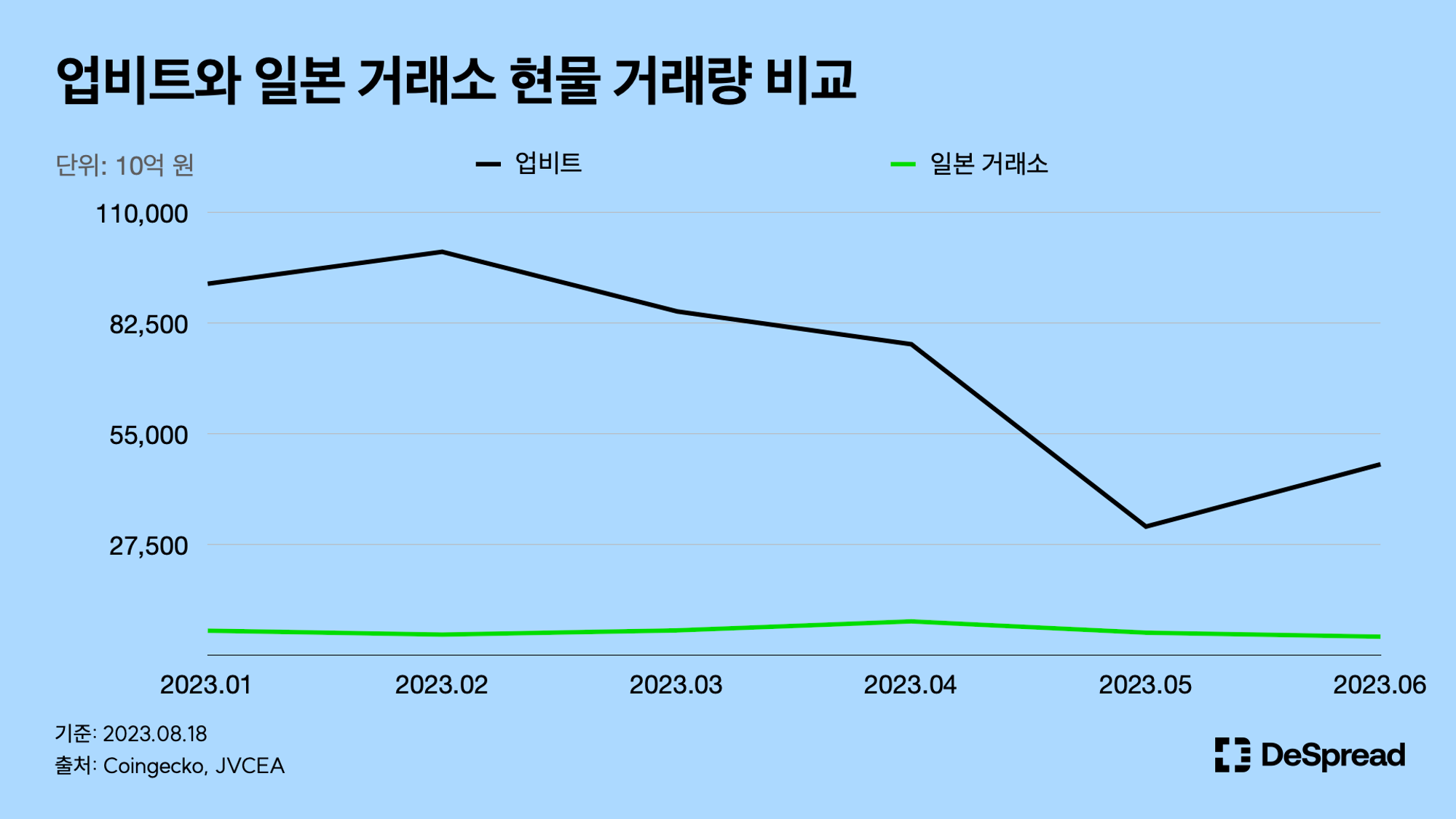

대표적인 예시로 한국의 업비트(Upbit)를 생각할 수 있는데, 업비트의 경우 지난 7월 약 40조 원의 거래량을 기록하며 바이낸스(Binance)에 이어 전 세계 거래량 2위를 차지했을 만큼 탄탄한 유저 기반을 가지고 있다. 이러한 업비트의 존재는 해외 프로젝트들의 한국 시장 진출에 대한 관심도를 증가시키고 다양한 프로젝트가 유입될 바탕을 제공하여 궁극적으로는 한국 웹3 생태계를 풍부하게 만드는데 중요한 역할을 수행하고 있다.

하지만 일본의 경우 2014년과 2018년 각각 마운트 곡스(Mt.Gox)와 코인체크(Coincheck)라는 대규모 거래소의 연이은 해킹 사태로 인해 엄격한 거래소 규제 체계가 확립되고 까다로운 토큰 상장 기준이 적용되면서 현재까지도 일본 중앙화 거래소에서 거래되는 가상자산은 타 국가에 비해 다양성이 부족하며 거래량 역시 저조한 모습을 보이고 있다. 일본 내 가상자산 사업자 관리를 담당하는 JVCEA(Japan Virtual and Crypto assets Exchange Association)에서 공개한 자료에 따르면, JVCEA 회원으로 등록된 가상자산 거래소의 올해 6월 현물 거래량은 약 6.15조 원을 기록하였다. 이는 동일 기간 업비트 홀로 약 8배에 해당하는 48.7조 원의 거래량을 기록했다는 사실과 비교하면 그 차이는 더욱 여실히 드러난다. 또한 거래를 지원하는 토큰 개수에서도 확연한 차이가 존재하였는데, 업비트의 경우 8월 현재 KRW과 BTC 마켓을 합쳐서 294개의 토큰을 지원하고 있는 반면, 일본의 경우 가장 다양한 종류의 토큰 거래를 지원하는 바이낸스 재팬이 38개에 그친다.

4.2. 강점

4.2.1. 풍부한 IP

상기한 문제점들을 감안하더라도 일본은 그들만의 고유한 강점을 바탕으로 웹3 산업의 선두 주자로 부상할 잠재력을 가지고 있다. 가장 대표적으로 오랜 세월에 걸쳐 이룩해 낸 풍부한 게임 및 애니메이션 IP를 꼽을 수 있다. 일본이 보유한 강력한 IP는 일본 정부가 본격적으로 웹3 산업 육성을 시작하기 이전부터 언급되던 일본 웹3 산업의 부흥을 뒷받침하는 주요 근거로 활용되었을 정도로 많은 이들이 기대하고 있는 분야이다. 특히, 일본 내 다양한 게임사, 애니메이션 제작사, 유통사 등의 웹3 진출이 본격화됨에 따라, 게임 및 NFT 산업을 시작으로 이들이 보유한 IP를 활용한 다양한 프로젝트 개발이 가속화되고 있는 추세이다.

일본에 존재하는 수많은 강력한 IP 중에서도 포켓몬의 웹3 진출에 주목할 필요가 있다. 첫 방영 이후 지금까지 26년이 지났지만 포켓몬은 초대형 IP로서 게임, 카드, 영화, 그리고 수많은 굿즈(goods)에서 엄청난 인기를 끌고 있으며 국내에서는 작년 포켓몬빵 대란 사태에서 여전히 남녀노소 불문하고 포켓몬에 대한 인기를 확인할 수 있었다. 이처럼 탄탄한 팬층과 성공 사례를 보유한 포켓몬이 지난 3월 블록체인 기술과 NFT 혹은 메타버스를 포함한 웹3 전문 인력 구직 공고를 개시하며 화제로 떠올랐다.

또한 포켓몬과 더불어 스퀘어 에닉스(Square Enix), 소니, 세가(Sega) 등 일본을 대표하는 게임 회사들의 진출이 이어지고 오아시스 및 아스타가 기존 대기업들과의 업무 협약을 발표하며 해당 추세에 박차를 가하고 있다. 협업을 통해 본격적으로 성과를 거두고 있는 눈에 띄는 프로젝트는 아직 부족하지만, 현재 일본이 웹3 산업 육성을 막 시작한 초기 단계임을 감안한다면 이들의 발전을 지켜볼 필요가 있다.

4.2.2. 적극적인 정부

마지막으로 일본 정부의 적극적인 웹3 산업 지원을 꼽을 수 있다. 올해 6월, 국내에서도 큰 관심을 얻은 자기 발행 토큰에 연말 과세 제외 개정안 외에도 토큰 심사 기준을 완화하고 상장 과정을 간소화시키는 그린 리스트(Green List) 도입 등 일본은 지속적으로 인적 및 금전적 자원 해외 유출의 원인으로 지목되던 엄격한 규제를 완화시키기 위해 노력하고 있다. 여기에 더해 일본의 집권당인 자민당 내부에 웹3 산업 연구 및 정책 제언을 담당하는 전담 부서인 ‘디지털 사회 촉진 본부(LDP Headquarters for the Promotion of Digital Society)에서 2022년과 2023년 4월, 두 차례에 걸쳐 각각 NFT와 웹3 백서를 출시했다는 점 역시 고무적이다.

가상자산 산업의 영향력이 커져가는 현재, 미 증권거래위원회(SEC)를 비롯한 각 당국은 가상자산에 대해 적절한 규제를 설립하기 위해 노력하고 있다. 이러한 움직임 속에서 증권성 이슈와 같이 산업과 당국 간의 이해관계가 충돌하는 사례가 증가하고 있으며 해당 추세는 가상자산 산업이 발전하고 그 규모가 커질수록 더욱 강화될 것으로 예상된다. 이에 반해 일본은 오래전부터 이미 가상자산과 관련한 규제를 철저히 정비해왔으며 이를 기반으로 한 정부의 적극적인 지원 역시 기대되기에 ‘정제된 발전’이란 점에서 타 국가들과의 비교우위를 점할 수 있을 것으로 보인다.

일본 정부에 관한 자세한 내용은 시리즈 1편을 참고하길 바란다.

5. 마치며

지난 1편에서는 국가와 금융기관을 중심으로, 그리고 이번 2편에서는 기업과 유저를 중심으로 일본 웹3 시장에 대해 살펴보았다. 탄탄한 규제를 바탕으로 정부 주도의 활발한 움직임 및 대규모 금융사들의 적극적인 웹3 사업 확장, 그리고 강력한 IP를 기반으로 다양한 프로젝트를 만들어갈 수 있는 발전 가능성 등 긍정적으로 평가할 수 있는 부분이 존재한다. 다만 아직까지는 대부분의 프로젝트가 게임과 NFT 분야에 치중된 모습, 대규모 거래소의 부재, 유저들의 실질적인 웹3 활동 부족 등의 문제점 역시 파악되었다.

아직 넘어야 할 산이 많이 남은 초기 단계이지만, 일본은 상기한 강점을 바탕으로 국내를 비롯한 많은 해외 국가들로부터 많은 관심을 받고 있다. 일본 프로젝트의 글로벌 확장 혹은 해외 프로젝트들의 적극적인 일본 진출이 이루어진다면 다음 단계로 나아가기 위한 경쟁력을 갖출 수 있을 것이다. 일본 웹3 산업의 미래를 기대하며 본 시리즈를 마무리짓겠다.

참고자료

- Footprint Analytics X CryptoTimes, Crypto in Japan, 2023

- TechFlow, Exploring the Real Japanese Crypto Market, 2023

- 타이거 리서치, 일본 블록체인 게임의 활성도, 2023

- 해시드, 새롭게 떠오르는 디지털 혁신의 메카, 일본, 2023