1. 양날의 검, 유동성 채굴

암호화폐 시장은 트렌드가 매우 빠르게 변하고 많은 프로젝트들이 우후죽순으로 등장하는 산업입니다. 이렇게 쏟아지는 프로젝트들 중 간혹 새롭고 유의미한 시도들을 하는 프로젝트들이 나타납니다.

지난해 ‘DeFi Summer’를 일으켰던 컴파운드(Compound)를 생각해봅시다. 컴파운드는 ‘유동성 채굴(Liquidity Mining)’을 내세워 프로토콜 기여자들에게 보상을 지급했습니다. 유동성 채굴을 통해 컴파운드는 초기에 빠른 속도로 프로토콜을 부트스트랩 할 수 있었습니다.

이후 유동성 채굴을 모델로 한 프로젝트들이 등장하기 시작했으며 유니스왑(Uniswap), 아베(Aave), 와이언 파이낸스(Yearn Finance) 등을 필두로 개방형 금융 플랫폼의 서막이 열였습니다. 사람들은 높은 APY(연간 이자율)을 자랑하는 프로젝트에 달려들기 시작했고 디파이 서비스를 통해 수익을 얻는 ‘이자 농부’가 되었습니다.

그러나 이러한 유동성 채굴 모델은 양날의 검이 되었습니다. 유동성 채굴은 초기에 커뮤니티 형성과 사용자 유입 등 프로토콜의 부트스트랩을 도와줄 수 있습니다. 하지만 유동성 공급에 따른 보상이 지속적으로 풀리기 때문에 그 만큼의 매도 압력이 발생하고 지속가능한 장기적인 모델이 될 수 없다는 단점이 존재했습니다.

유동성 채굴에 따른 보상을 지급하기 위해 디파이 서비스들은 높은 APY로 사용자들을 유혹했고 유통된 토큰의 높은 인플레이션으로 인해 결국 토큰 가격은 하락하는 부작용이 생겼습니다.

2. 콜옵션과 풋옵션

이러한 유동성 채굴의 단점을 보완하려는 시도가 여럿 있었습니다. 유동성 채굴을 통해 발생되는 보상의 즉각적인 매도 압력을 줄이기 위해 토큰의 실행 가격과 기한을 정하는 옵션을 활용한 아이디어도 등장했습니다.

2.1. 범위토큰(Range Token)

합성자산 및 파생상품 프로토콜 우마(UMA)가 범위토큰(Range Token)을 출시했습니다. 풋옵션과 콜옵션을 조합해 토큰 가격의 일정 범위를 설정하고 정해 옵션 실행 시점에서 받을 수 있는 토큰 갯수를 조절하는 방식입니다.

2.2. 콜옵션

와이언 파이낸스의 창립자이자 팬텀(Fantom)의 기술 고문인 안드레 크론제(Andre Cronje)도 콜옵션을 활용한 보상을 제안한 바 있습니다. 이는 유동성 공급 보상을 현재 토큰 가격의 X%로 할인된 가격으로 A개월 뒤에 구매할 수 있는 콜옵션을 지급하는 방법입니다. 이런 부수적인 조건을 추가함으로써 토큰 판매 압력을 낮추고, A개월 동안 X%만큼 하락할 가능성을 방지할 수 있게 됩니다.

3. 프로토콜 소유의 유동성(Protocol Owned Liquidity, POL)

3.1. 올림푸스다오(OlympusDAO)

올림푸스다오는 알고리즘과 거버넌스에 의해 운영되는 탈중앙화 준비 통화(Reserve currency) 프로토콜입니다. OHM은 올림푸스다오 Treasury에 예치된 여러 자산들에 의해 가치가 형성됩니다. ‘스테이킹’과 ‘채권(Bond)’라는 독특한 구조를 통해 게임이론에 의한 거버넌스가 운영됩니다.

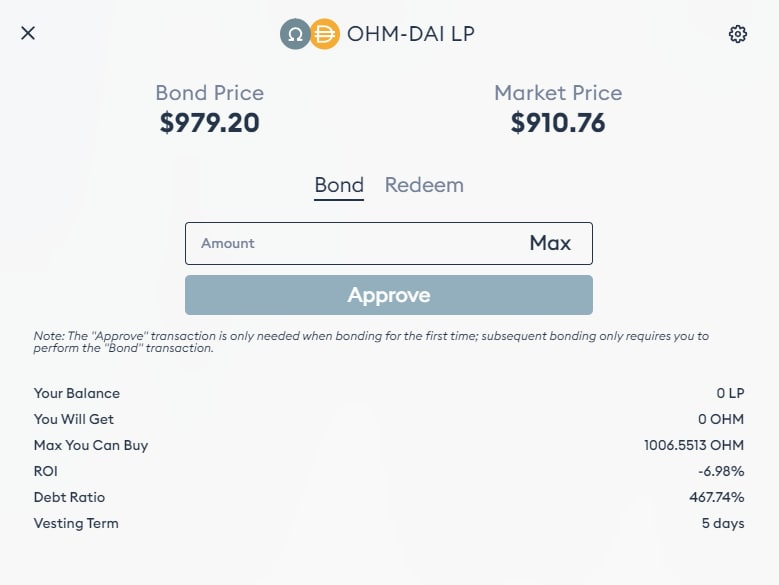

사용자는 OHM-DAI, OHM-FRAX 등 LP토큰을 만들어 ‘채권(Bond)’을 발행할 수 있고 일정 기간 동안 할인된 가격(현재 만기일 5일, 할인율 약 7%)으로 OHM를 구매할 수 있는 권한을 받습니다. OHM을 할인 받아 구매하게 되면 만든 LP토큰을 프로토콜과 교환하는 방식입니다.

https://dune.xyz/shadow/Olympus-%28OHM%29

유동성 공급자가 언제든지 유동성 공급을 멈출 수 있고 프로토콜이 유동성 공급을 받는 기존 방식과 달리, 이 방식은 LP토큰을 채권 형태로 프로토콜에 묶어 유동성을 유지함으로써 ‘프로토콜 소유의 유동성(Protocol Owned Liquidity, POL)을 형성할 수 있습니다.

또한 사용자가 아닌 프로토콜 자체가 LP토큰을 보유함으로써 유동성 풀에서 발생되는 거래 수수료를 갖게 되고 동시에 유동성 공급자들의 즉각적인 토큰 판매 압력을 방지할 수 있습니다.

그리고 올림푸스다오는 이런 방식을 다른 프로토콜이 사용할 수 있도록 올림푸스 프로(Olympus Pro)를 출시했습니다.

3.2. 아브라카다브라 머니(Abracadabra.Money)

아브라카다브라 머니는 사용자가 yvUSDT나 xSUSHI와 같은 스테이킹 유동화 자산을 담보로 MIM(Magic Internet Money)라는 스테이블코인을 대출받을 수 있는 프로토콜입니다.

기존 MakerDAO와 같은 담보 대출 스테이블코인은 이더리움이나 USDC, USDT등 유동 자산을 담보로 해 스테이블코인을 발행했습니다. 하지만 사용자가 USDT를 Yearn에 예치해 얻은 yvUSDT나 SUSHI를 스테이킹해 얻은 xSUSHI를 담보로 하면 기존 예치 보상, 스테이킹 보상을 받을 수 있고 동시에 이를 유동화한 스테이블코인도 대출받을 수 있습니다. 즉, 자산의 유동화와 효율성이 극대화됩니다.

3.3. 토크막(Tokemak)

토크막은 탈중앙화 마켓 메이커로 DAO로 운영되는 유동성 공급자가 될 수 있습니다. 사용자는 유동성 공급을 위해 Token Reactor에 자산을 예치하고 TOKE 토큰을 얻습니다. 유동성 관리자(Liquidity Director, LD)는 보유한 TOKE를 스테이킹함으로써 Tokemak DAO가 됩니다. 유동성 관리자는 유동성을 공급할 프로토콜을 분석하고 예치된 자산을 프로토콜로 보낼 권한을 갖습니다.

3.4. 알케믹스(Alchemix)

알케믹스는 Yearn Vault를 활용한 담보 대출 스테이블 플랫폼으로 Vault에 예치된 담보물이 예치 보상을 발생시키면서 대출금을 자동으로 상환해주는 구조입니다. 1 DAI와 상응되는 1 alUSD가 스테이블코인으로 사용되며 Yearn Vault에서 발생하는 이자와 ‘Transmuter’ 알고리즘 기능을 통해 alUSD의 가격을 유지하게 됩니다.

4. DeFi 2.0인가?

지금까지 나왔던 디파이 프로젝트는 암호화폐를 자산 스왑, 담보 대출, 레버리지 등 전통 금융 서비스와 유사하게 만든 것에 불과했습니다. 그리고 초기 디파이 프로토콜은 부트스트래핑을 위해 유동성 채굴과 높은 APY를 내세워 사람들의 유입을 이끌었습니다. 하지만 이는 결국 장기적인 모델이 되지 못 했습니다.

올림푸스다오는 ‘프로토콜 소유의 유동성’을 통해 새로운 방식을 제시했습니다. 기존 디파이에서는 사용자들에게 의해 유동성이 공급되고 주체가 사용자에게 있었다면 올림푸스다오에서는 프로토콜 자체가 유동성을 가질 수 있게 되었습니다.

유동성을 채권으로 발행해 유동성이 장기적으로 프로토콜에 묶이도록 설계했습니다. 이를 통해 비효율성을 줄일 수 있고 유동성 공급 보상으로 토큰을 무분별하게 지급하지 않아도 됩니다.

올림푸스다오 외에도 알케믹스, 토크막 등 유동성과 자본의 효율성에 대해 고민하고 개선하려는 프로젝트들이 많이 등장했습니다. 이는 분명 새롭고 재미난 시도입니다. 이들 모두 유동성의 극대화와 자본 효율성 개선을 목표로 하고 있습니다.

하지만 유니스왑의 AMM, 컴파운드의 유동성 채굴, 와이언 파이낸스의 어그리게이터 등 디파이 초기 프로젝트의 상징성과 의미도 무시할 수 없습니다.

현재 올림푸스다오를 필두로 트위터에서 ‘DeFi 2.0’이라는 일종의 밈으로 밀고 있습니다. 아직까지는 ‘DeFi 2.0'가 마케팅을 위한 Buzz Word로 보이지만 정말 디파이의 게임체인저로 DeFi 2.0이 될 지, 단순 상위호환버전인 DeFi 1.1이 될지는 앞으로 지켜봐야 할 것입니다.