Abstract: 본 아티클은 전반적인 일본 웹3 시장의 구조와 최근 동향에 대한 정보를 제공하고자 작성되었다. 법적 규제, 스테이블코인, 토큰 증권 등 일본 웹3 다방면에서 이루어지고 있는 주요 변화를 살펴보고 일본이 웹3의 새로운 요람이 될 수 있을지 살펴보고자 한다.

들어가며

본래 일본은 가장 먼저 암호화폐를 받아들인 국가들 중 하나였다. 2010년대 초반부터 서서히 몸집을 불려 나가던 일본은 2017년에는 43.6%의 점유율로 미국과 중국을 제치고 전 세계 1위의 비트코인 거래량을 기록하면서 암호화폐 산업에서 높은 영향력을 가진 국가로 올라섰다. 하지만 2014년 마운트 곡스(Mt.Gox) 사태와 2018년 코인체크(Coincheck) 등 당시 일본에 거처를 두고 있던 최대 규모 거래소들의 연이은 해킹 사태로 인해 그 지위를 잃고 암호화폐 산업의 중심에서 밀려나기에 이르렀다. 여기에 더해 미국의 금리 인상과 더불어 전 세계적인 암호화폐 침체기가 찾아오자 일본 내에서 예전의 활발했던 암호화폐 시장은 모습을 감추었다.

하지만 비 온 뒤에 땅이 굳는다는 말이 있듯이, 일본은 거래소 해킹 사태 이후 암호화폐 산업의 기틀을 다지는 데 집중하였다. 전 세계가 암호화폐 규제로 떠들썩한 현재, 일본은 먼저 맞은 매를 자양분 삼아 설립한 규제를 바탕으로 이제는 다시 산업의 중심으로 올라서기 위한 활발한 행보를 보이고 있다.

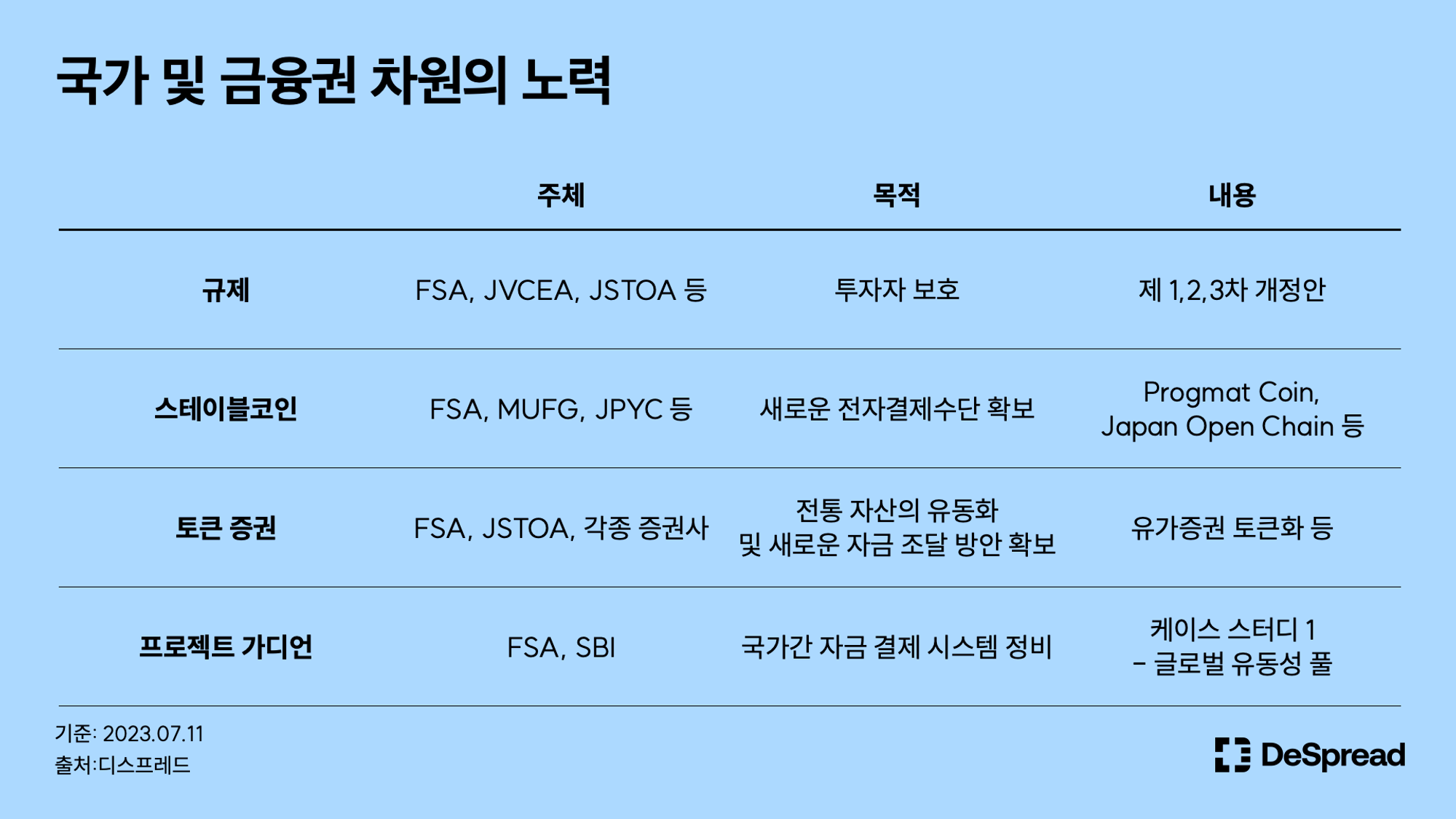

현재 일본에서는 정부 차원의 적극적인 규제 확립, 토큰 증권 시장의 발전, 웹3와 관련한 다양한 활동들, 그리고 일본 국내의 인식 변화등 다방면에서 암호화폐 산업 강대국으로 거듭나기 위한 시도가 이루어지고 있다. 이번 글을 통해 일본의 국가 및 전통 금융권 차원에서 이루어지고 있는 암호화폐 산업 변화에 대해 알아보고 그들이 시장의 리더로 발돋움할 수 있는 잠재력을 가지고 있는지 살펴보겠다.

제도적 기틀 마련

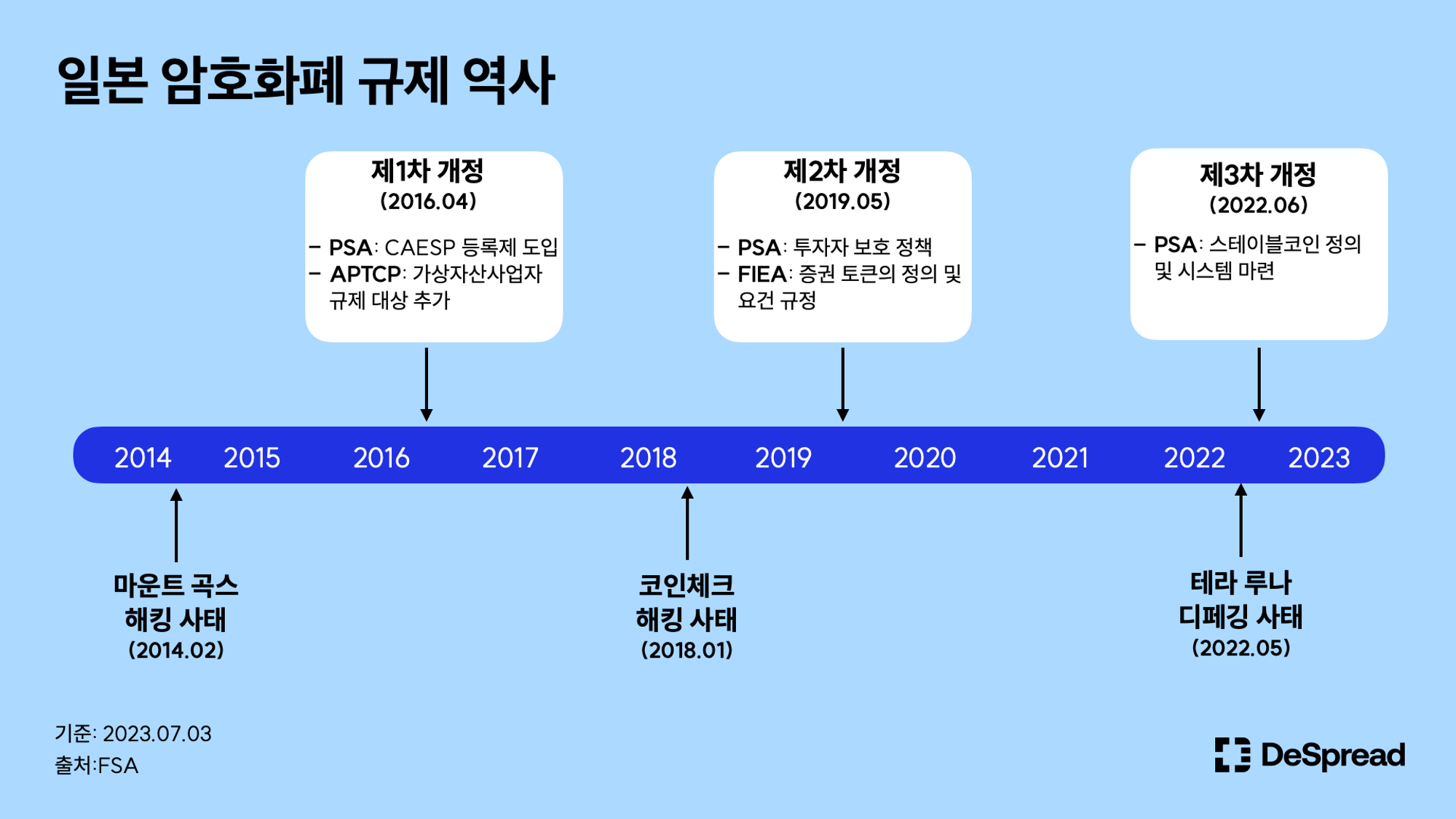

일본을 다른 국가들과 비교하였을 때 가장 두드러지는 특징으로 암호화폐 산업에 대한 탄탄한 제도적 기반을 꼽을 수 있다. 일찍이 일련의 대규모 해킹 사태를 겪은 이후, 일본은 암호화폐 투자를 원천 금지하기보다는 안전하게 산업을 발전시킬 수 있는 법적 기틀을 마련하는 방안을 선택하였고, 그 결과 2016년부터 2022년까지 총 3차례에 걸친 개정이 이루어졌다.

핵심 기관과 핵심 규제, FSA와 PSA

- FSA(Financial Services Agency): 일본 금융시장의 전반적인 규제와 감독을 담당하는 기관인 일본 금융청. 때에 따라 JFSA라고도 불림.

- PSA(Payment Services Act): 자금의 송금 및 결제와 관련한 규율을 담당하는 결제서비스법.

일본은 우리나라의 금융위원회와 비슷한 역할을 수행하는 FSA를 중심으로 암호화폐와 관련한 규제를 정비해 왔으며 현재까지 3번의 굵직한 개정이 이루어졌다. PSA는 해당 3번의 개정안에서 핵심 대상이 되었던 법률로, 일본 암호화폐 산업을 전반적으로 다루고 있다. PSA 외에도 자금의 투명한 이체를 담당하는 범죄수익이전방지법(Act for Prevention of Transfer of Criminal Proceeds, APTCP), 한국의 자본시장법에 해당하며 토큰 증권을 담당하는 금융상품거래법(Financial Instruments and Exchange Act, FIEA) 등의 다른 법률들도 제1차 및 2차 개정안의 대상이 되어 암호화폐에 대한 규제를 담당하고 있다. 하지만 암호화폐의 정의, 거래소의 자금관리, 암호화폐 발행자와 중개자가 준수해야 하는 규정 등 대부분의 핵심 규제들을 PSA에서 다루고 있기 때문에 폭넓게 “일본 암호화폐 관련 법 = PSA”로 이해해도 무방하다.

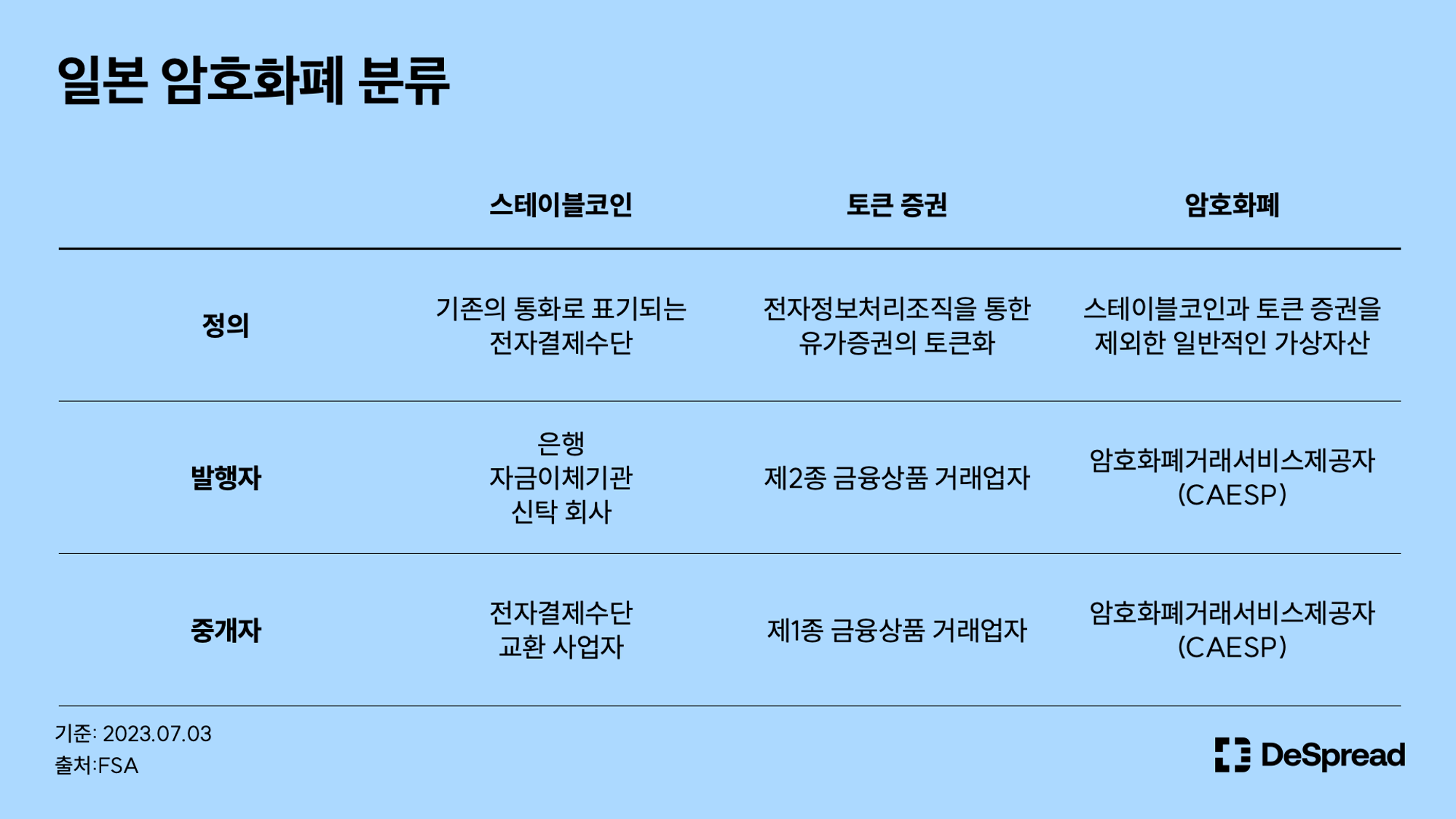

위 세 차례의 개정을 통해 일본은 암호화폐 산업 전반에 걸친 프레임워크를 구축할 수 있었다. 우선 그들은 암호화폐를 스테이블코인, 토큰 증권, 그리고 이를 제외한 일반적인 암호화폐까지 총 3가지로 분류하였으며, 각 종류별로 발행자와 중개자를 아래 표와 같이 구분해 놓았다.

일본에서 암호화폐 발행, 중개, 보관 등 암호화폐와 관련된 사업을 진행하려는 기업은 반드시 FSA에 암호화폐거래서비스제공자(Crypto Asset Exchange Service Providers, CAESP)로서 등록되어야 하며, 다음의 요구사항을 만족해야 한다.

- 고객 자산 보호: 고객 자산의 95% 이상을 콜드 월렛(cold wallet)에 보관, 허가된 자산만 취급 가능 등

- 충분한 정보 제공: 계약 관련 정보, 대차대조표 및 손익계산서 공개 등

- 시장 완정성: 불공정 거래 금지 및 이해 상충 방지 조치 시행 등

본 아티클에서는 일본 암호화폐 규제에 대한 전반적인 이해를 돕는 것에 초점을 맞추고 있으므로 일본 암호화폐 규제 역사와 각 개정안의 세부 내용을 위해서는 필자가 이전에 작성한 “STO 시리즈 1편: 일본 토큰 증권 시장의 역사와 현황”을 참고하길 바란다.

다양한 규제기관

JVCEA

JVCEA(Japan Virtual and Crypto assets Exchange Association)은 2018년 4월, 일본 내 16개의 암호화폐 거래소가 모여 설립한 자율규제기구로 암호화폐를 등록하기 전 심사를 담당한다. 국내의 경우 5대 주요 거래소가 함께 설립한 디지털 자산거래소 공동협의체(이하 DAXA)를 떠올릴 수 있는데, DAXA가 2022년 6월 설립된 것과 비교하면 상당히 빠른 자율규제기구 설립이 이루어졌음을 알 수 있다. JVCEA는 FSA와 긴밀한 관계를 맺고 있으며 일본 내 거래소 운영 및 암호화폐 상장을 관리하는 업무를 수행하고 있다. 2023년 현재까지 총 40명의 회원이 등록되어 있다.

JVCEA에서 진행하는 심사가 투자자에겐 암호화폐를 거래할 수 있는 안전한 환경을 제공해 줄 순 있었지만, 새로운 암호화폐가 심사를 통과하고 실제로 거래소에 상장될 때까지 최소 6개월의 매우 오랜 기간이 소요된다는 문제점이 존재하였다. 이를 해결하기 위하여 JVCEA는 심사 기준을 완화하고 그린 리스트(Green List)와 CASC(Crypto Asset Self Check)등 새로운 제도를 도입하였다. 그린 리스트는 2022년 3월 도입된 제도로서, CAESP들은 그린 리스트에 포함된 토큰에 대해서는 JVCEA의 평가 없이 자체 평가를 통해 취급할 수 있다. 출시 당시에는 BTC와 ETH 등을 포함해 총 18개의 토큰이 포함되었으며 2023년 7월 기준 현재까지 24개의 토큰이 그린 리스트에 등록되어 있다. CASC는 2022년 12월에 도입된 제도로서, 일정 조건을 만족하는 CAESP에 대해 JVCEA의 심사를 생략할 수 있게 해 준다. 이와 같은 신규 제도의 도입을 통해 일본은 적극적으로 암호화폐 심사에 소요되는 시간을 줄이기 위해 노력하고 있다.

JSTOA

JSTOA(Japan Security Token Offering Association)는 일본 내 증권 토큰의 체계적인 도입 및 발전을 위해 2019년 10월 SBI, 노무라, 라쿠텐증권 등 6개의 일본 핵심 증권사가 모여 설립한 사단법인이다. 2020년 5월 제2차 개정안이 시행됨과 동시에 FIEA 제78조 제1항에 의거하여 FSA로부터 자율규제기관으로 인정받았다. 주요 업무로는 투자자 보호, 토큰 증권 시장 제도 정비, 판매업자 등록 관리 및 금융상품거래업 관련 단체와의 소통이 있으며, 활동을 시작한 2019년을 시작으로 매년 사업 계획, 사업 보고서, 대차 대조표 등 내부 정보를 투명하게 공개하고 있다.

JSTOA의 핵심은 실무자들에 의한 자율규제기관이라는 점이다. 자국의 금융 산업을 비롯한 법률 및 회계를 담당하는 다양한 기업이 정회원, 찬조 회원, 후원 회원으로 포함되어 있으며 2023년 7월 기준 73개의 달하는 회원사들이 현장에서 실무를 통해 얻는 경험을 바탕으로 토큰 증권 시장의 건전한 발전을 위해 실질적인 규제를 제정하고 있다. 여기에 더해 협회원들 각각의 대표이사 혹은 그에 필적하는 핵심 인물이 JSTOA의 여러 위원회(ST 시장 활성화위원회, ST 시장 업무 위원회, ST 세제 업무 위원회 등)에 참여하여 정기적으로 협의를 진행해 토큰 증권 시장의 당면 과제와 업무 진행 사항을 공시하고 있다.

JSTA

JSTA(Japan Security Token Association) 역시 일본의 토큰 증권 생태계의 발전을 위해 존재하는 기관으로 2018년 9월 설립된 비영리기구이다. 핀테크 기업, 블록체인 스타트업, 부동산 기업 등 다양한 분야의 기업들이 멤버로 존재하며 앞서 언급한 JSTOA의 차이점은 JSTOA가 자율규제기관으로서 증권사를 중심으로 토큰 증권 발행 및 유통과 관련된 규제 정비 및 시장 조성에 집중한 기관이라면, JSTA는 교육적인 측면에 집중하여 각종 세미나를 개최하고 생태계 연구 조사에 힘을 싣고 있다. 하지만 JSTA와 JSTOA는 서로 구분 지어 각자의 역할을 독립적으로 수행하기보다는 JSTA는 JSTOA의 후원 회원(Supporting member)으로서, JSTOA는 JSTA의 파트너로서 협약을 맺으며 자국 토큰 증권 시장의 건전한 발전이라는 공통의 목표 아래에서 협력하고 있다.

세제 개편

지난 4월 일본 자민당에서 발간한 “웹3 백서(The web3 White Paper)”에 따르면 일본 정부는 기업과 개인에 대한 세금 정책을 완화하기 위해 노력하고 있다. 그동안 일본에서는 기업들이 보유한 토큰이 연말 공정가치(fair value) 평가 과세에 포함되어 기업들은 미실현 손익에 대해서도 법인세를 부과해야만 했다. 하지만 2022년 12월, 자민당과 공명당이 발표한 “2023 세재 개편 정책”에서 기업이 발행하고 지속적으로 보유하는 토큰에 대해서는 해당 연말 과세에서 제외하겠다는 조치를 포함시켰고 이는 지난 6월 26일 시행되어 기업들은 약 30%에 달하는 법인세를 지불하지 않게 되었다. 다만 타 회사가 발행한 토큰을 장기보유하는 경우에는 여전히 과세 대상에 포함된다. 이에 대해서도 법인세를 부과하지 말자는 제안이 이루어지긴 하였지만 현재까지는 공식적으로 채택되지 않은 상황이다.

개인의 경우 일본은 암호화폐에 의한 소득을 기타 소득으로 간주하고 있기에 소득세 및 주민세를 포함하여 최대 55%라는 매우 높은 세율을 부과하고 있다. 이를 두고 일각에서는 일본 내 자금이 해외로 유출되는 데 높은 세율이 많은 영향을 끼쳤다는 의견도 제시되었다. 이러한 여론에 힘입어 2022년 11월, 자민당 디지털 사회 촉진 본부(LDP Headquarters for the Promotion of Digital Society)는 암호화폐와 법정화폐 사이의 거래에 부과되는 세율은 주식으로 인한 소득과 동일한 20%로 낮추고, 암호화폐간의 거래에는 세금을 부과하지 말자고 제의하였다. 해당 제의가 통과된다면 기업은 물론 소비자들에 대한 암호화폐 산업 진입 장벽을 완화하는데 많은 도움이 될 것으로 예상된다.

엔화 스테이블코인

작년 6월 3일에 제정된 제3차 개정안은 스테이블코인에 대한 정의와 그 발행 및 유통에 관한 법적 프레임워크를 도입하는 데 초점을 맞추었다. 그리고 지난 6월 1일에는 해당 개정안이 공식적으로 시행되면서 일본 내 은행, 자금 이체 기관, 신탁 회사를 중심으로 엔화 스테이블코인의 발행이 본격화되었다.

배경

일본은 지속적인 금리 하락을 통해 양적 완화를 유지해 온 드문 국가 중 하나로, 2000년대 초부터 2006년을 제외하고 현재까지 꾸준히 기조를 유지해오고 있다. 더불어, 금리 또한 1990년대 초 6% 수준에서 시작하여 단 한 번의 상승 없이 지속적으로 하락시켜 왔으며, 2016년 1월에는 마이너스까지 이르렀다. 이후에도 일본은 2022년에 미국, 대한민국, 유럽을 포함한 대부분의 국가들이 지속적으로 금리를 인상했음에도 불구하고 마이너스 금리를 유지해 오고 있다.

하지만 디플레이션을 해결하고 경제 부흥을 위해 양적완화를 단행한 일본 정부의 의도와는 다르게 일본 기업 및 시중 은행들은 적극적인 대출 및 투자 활동을 펼치기보다는 현금을 쌓아두거나 중앙은행(BoJ)에 자금을 예치하거나 국채 투자에 집중하는 상반된 결과를 가져왔다. 여기에 더해 근검절약을 강조하는 일본 국민성 또한 양적완화로 인한 소비 촉진을 저해하는 요소로 작용하였다. 이에 일본 정부는 세금 개혁, 일드 커브 컨트롤(YCC), 금리 인하 등 다방면에서 정책을 펼쳐왔지만 현재까지도 해당 방안들이 성공적이었는지에 대한 평가는 많은 의견이 존재한다.

일본의 이러한 상황을 고려해 봤을 때, 국가적 차원에서 엔화 스테이블코인을 적극적으로 도입하려는 움직임은 증가한 통화량을 해소할 수 있는 새로운 창구를 만들기 위한 움직임으로 볼 수 있다. 물론, 스테이블코인 발행 및 유통 체계를 국가가 관리 감독하게 된 주요 배경에는 2022년 5월 발생하였던 테라 디페깅으로 인한 뱅크런(bank run)의 영향이 크며, 엔화 스테이블코인이 시장에서 증가하는 통화 공급을 조절하는 도구로 작동할 것이라고 단정 짓기에는 어렵다. 다만 지난 10여 년 동안 경기 부흥을 위해 다양한 노력을 기울여온 일본이 이제는 국가 차원에서 블록체인이라는 신기술을 활용하여 금융 정책을 펼칠 수 있는 인프라를 구축하기 위한 움직임을 시작했다는 점에서 중요한 의미를 갖는다.

제3차 개정안

스테이블코인의 정의 및 해당 코인을 취급하는 발행자와 중개자가 준수해야 하는 규제를 담당하는 제3차 개정안은 올해 6월 1일부터 시행되었다. 일본은 PSA 개정을 통해 스테이블코인을 “전자결제수단(Electronic Payment Instruments, EPI)”로 정의하였다. 본래 PSA는 신용카드 혹은 선불결제수단 등 전자결제 서비스를 제공하는 사업자들을 규제하는 법률이기에, 스테이블코인 역시 EPI로 정의되었다는 것은 향후 다양한 영역에서 스테이블코인을 송금 및 결제 수단으로 활용할 수도 있다는 일본 정부의 의도를 엿볼 수 있다.

제3차 개정안에서 규정하는 스테이블코인의 발행자는 “EPI 사업 운영자”로 불리며 이들은 크게 은행, 자금이체기관(Fund Transfer Servie Provider) 그리고 신탁 회사로 나누어진다. 제3차 개정안에서는 PSA뿐만 아닌 은행법과 신탁사업법 또한 개정함으로써 더욱 철저히 발행 및 유통 기관을 관리감독하고자 한다.

- 은행: 예금을 기초 자산으로 EPI를 발행하며 사용자는 기존 은행 예금과 동일한 방식으로 자금을 보호

- 자금이체기관: 미결제 채무에 대한 청구권을 기초 자산으로 EPI를 발행하며 해당 기관은 예금 및 국채와 같은 안전 자산을 통해 채무를 담보

- 신탁 회사: 신탁 수익권을 기초 자산으로 EPI를 발행하며 해당 기관은 모든 자산을 은행 예금 형태로 보유

스테이블코인을 취급하려는 이들은 사업 영위 이전에 반드시 EPI 사업 운영자에 등록되어야 하며 일본 주식회사가 아닌 외국 사업자의 경우에는 일본에 거주를 두고 있는 대표를 선임하지 않는 경우 등록 자체가 불가능하다. EPI 사업 운영자에 등록된 기관은 PSA에 따라 다음 다섯 가지의 항목을 반드시 준수해야 하는데, 이를 통해 일본 정부가 테라 사태를 반면교사 삼아 1차 개정안 때부터 이어져온 철저한 투자자 보호를 스테이블코인에도 동일하게 적용하겠다는 의지를 엿볼 수 있다.

PSA에 의한 EPI 사업 운영자 규제사항

- EPI 사업과 관련한 정보의 보안 관리 조치를 취할 의무

- EPI 사업 관련 정보를 사용자에게 제공할 의무

- EPI 사업과 관련하여 사용자로부터 재산상의 이익을 예치받지 않을 의무

- 회사 자금과 고객 자금의 엄격한 분리 및 주기적인 회계감사 이행할 의무

- EPI 사업 영위로 인한 고객 손실 발생 시 보상할 의무

최근 동향

PSA에서 규정한 EPI 사업 운영자의 조건을 충족하는 한 다양한 기업이 스테이블코인 발행 및 중개자가 될 수 있는 개정안이 시행된 현재, 일본 내에서는 은행, 증권사 등 전통 금융 기관들과 더불어 다양한 핀테크 스타트업들이 엔화 스테이블코인 사업을 계획하고 있거나 이미 시행하고 있다. 여기에 더해 전 세계 2위 규모의 스테이블코인 USDC의 발행사 서클(Circle)의 CEO 제레미 알레르(Jeremy Allaire)도 일본 시장 진출에 대한 관심을 드러내면서 일본 스테이블코인 시장에 대한 기대가 모아지고 있다.

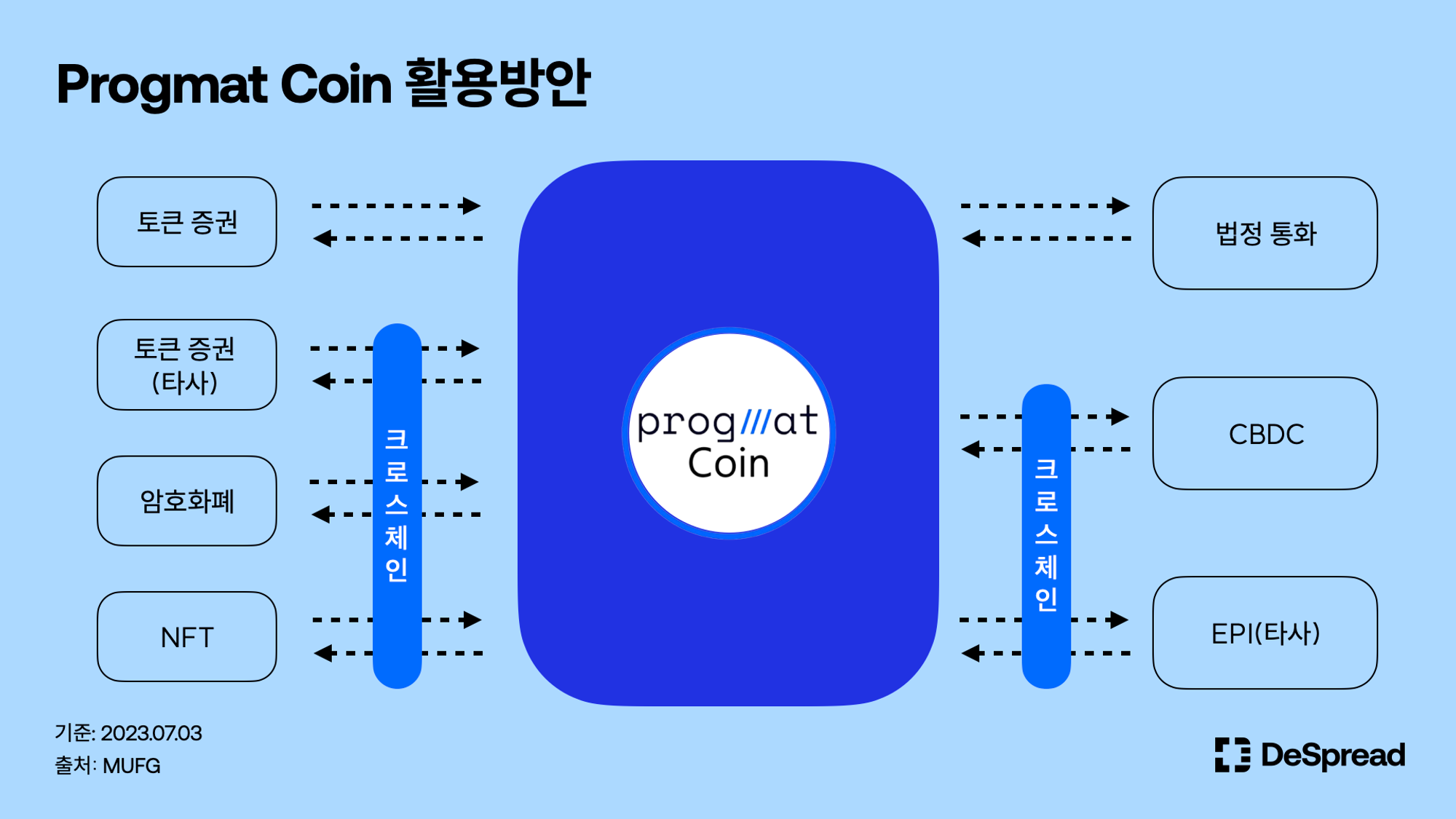

Progmat Coin

Progmat Coin은 일본의 최대 규모 금융 기관 중 하나인 미츠비시 UFJ 파이낸셜그룹(MUFG)에서 출시한 토큰 발행 플랫폼 “Progmat”내에 존재하는 스테이블코인 발행 네트워크로 MUFG 외에도 다양한 금융기관들이 노드로 참여하고 있다. Progmat Coin은 작년 2월 공식적으로 등장하였으며 토큰 증권 대금 지불 수단 및 CBDC 결제 수단 등을 포함하여 “디지털 자산 영역에서 보편적인 결제 수단을 제공하는 것”을 목표로 두고 있다. 또한 Progmat Coin을 뒷받침하는 모든 법정화폐는 신탁 재산이 되어 스테이블코인 발행 및 중개자의 파산 위험으로부터 자유로우며 사용자는 언제든지 전액 상환을 요청할 수 있는 특징을 가지고 있다.

MUFG는 지난 6월 2일 PSA 개정이 시행된 단 하루 만에 Progmat Coin을 통해 일본 은행들이 이더리움(Ethereum), 폴리곤(Polygon), 아발란체(Avalnche), 코스모스(Cosmos) 등의 퍼블릭 블록체인에서 스테이블코인을 2024년 4월까지 출시할 계획을 발표하였다. 해당 발표에서 MUFG의 핀테크 스타트업들과의 적극적인 협력도 확인할 수 있었는데, 블록체인 상호운영성 스타트업인 데이터체인(DataChain)과의 협력한데 이어, 크로스체인 브릿지 솔루션인 토키(Toki)와도 협력을 발표하였다. 위 두 스타트업과의 협업을 통해 MUFG는 Progmat Coin을 다양한 금융 기관들이 퍼블릭 블록체인 크로스체인 스왑, 대출 및 거래에 사용할 수 있는 플랫폼으로 발전시켜나가고자 한다.

Japan Open Chain

Japan Open Chain은 GU 테크놀로지가 덴쓰 도쿄(Dentsu Tokyo), 교토 예술대학교(Kyoto University of Arts) 등과 협업하여 개발한 이더리움 호환 가능한 퍼블릭 블록체인으로 웹3 비즈니스를 시작하려는 기업들을 위한 솔루션을 제공해 준다. Japan Open Chain은 지난 3월 PSA 개정안을 준수한 스테이블코인 발행 및 송금 테스트를 진행하고 있다고 발표하였다. 해당 테스트에는 도쿄 키라보시 파이낸셜 그룹(Tokyo Kiraboshi Financial Group), 미나노 은행(Minna no Bank), 시코쿠 은행(Shikoku Bank) 등 다양한 지역 은행들이 참여하였다. Japan Open Chain 역시 Progmat Coin과 동일하게 법률을 준수하며 스테이블코인을 발행하고 해당 자산을 일본 내 다양한 거래 활동에 사용될 수 있는 수단으로 자리매김하는 것을 목표로 두고 있다.

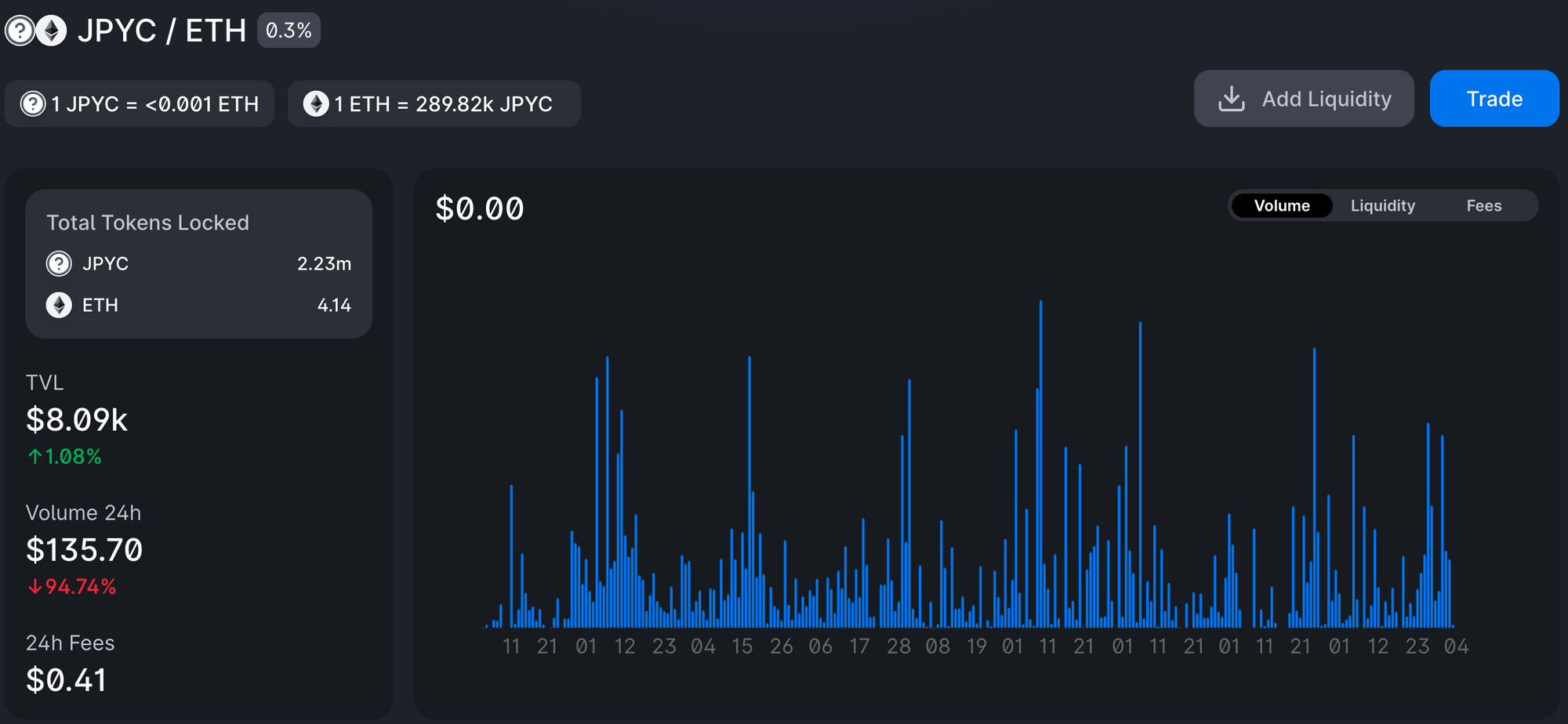

JPYC

JPYC는 2021년 3월 개발된 이더리움 네트워크에서 가능한 ERC-20을 따르는 최초의 엔화 스테이블코인이다. 앞서 살펴본 두 사례처럼 은행과 증권사 등 전통 금융권에서 시작한 프로젝트가 아닌 핀테크 스타트업에서 개발한 스테이블코인이며 매우 작은 시가총액을 기록하고 있지만 현재 퍼블릭 블록체인에서 거래되고 있는 유일한 엔화 스테이블코인이라는 점이 특징이다.

JPYC는 일본 정부와 전통 금융 기관들이 스테이블코인 시장에 본격적으로 뛰어들기 이전의 골든타임 동안 선두를 차지하기 위해 다양한 노력을 하고 있다. 지난 4월 v2로의 업그레이드를 통해 JPYC를 이더리움, 폴리곤, 아발란체, 그리고 일본의 대표적인 블록체인 아스타(Astar) 등의 네트워크에 지원하고 있으며 타란자카(Taranzaka) 세무 법인, YGG(Yield Gaming Games) 재팬 등 다양한 기업들과의 업무 협약을 맺고 있다.

토큰 증권

해당 파트는 글의 전반적인 이해를 돕기 위해 STO 시리즈 1편과 3편의 핵심 내용을 요약한 것입니다.

토큰 증권(Security Token)은 2019년 제2차 개정안을 통해 일본 내에서 본격적으로 논의되기 시작하였다. 이는 당시 회의적인 시각이 만연하였던 ICO(Initial Coin Offering)에 맞서 새로운 자금조달방법으로 부상한 토큰 증권을 규제 하에 두어 국가적 차원에서 확실히 관리하기 위함이었다.

ICO는 2018년 1월을 기점으로 그해 10월에 167억 달러에 달하는 자본을 조달할 정도로 일본에서 폭발적인 성장을 거두었지만 당시 명확한 규제와 투자자보호조치가 부족하였기 때문에 투자 사기가 빈번하게 발생하였으며 주주들의 권리도 보장받지 못하는 경우가 허다하였다. 이에 따라 FSA는 ICO의 블록체인 기술과 토큰이라는 장점은 가져오되, 명확한 발행 규칙을 적용하고 투자자보호에 더욱 힘쓰기 위해 유가증권을 응용하여 STO(토큰 증권 발행)라는 새로운 자금 조달 방안을 FIEA 개정을 통해 정의하였다.

일본은 2019년 5월에 발표한 제2차 개정안을 통해 토큰 증권을 “전자정보처리조직을 이용하여 금융상품법(FIEA) 제2조 2항에 의하여 유가증권으로 간주되는 권리를 기록한 것”으로 정의하였다. 일본의 FIEA는 유가증권을 두 가지로 구분하는데, 국채, 회사채, 주식 등 주로 유동성이 높은 유가증권을 제1항 유가증권으로, 신탁수익권, 집단투자계약증권 등 주로 유동성이 낮은 증권을 제2항 유가증권으로 나누고 있다. 토큰 증권은 위 두 가지 종류의 유가증권 중 어떤 것을 토큰화하느냐에 따라 세 가지로 나뉘게 된다. 흔히 볼 수 있는 제2항 유가증권 토큰화뿐만 아닌 정형적 증권(제1항 유가증권)에 대한 토큰화에 관한 규제도 정비한 것이 다른 나라와 구별되는 일본 토큰 증권 규제의 차이점이라 볼 수 있다.

- 토큰화된 유가증권표시권리 : 제1항 유가증권 토큰화

- 전자기록이전권리 : 제2항 유가증권 토큰화

- 적용제외 전자기록이전권리 : 특정 조건(*)을 만족하며 제2항 유가증권 토큰화

*특정 조건 : 발행자 및 적격투자기관의 허락 없이 토큰을 이전할 수 없는 기술적 조치 강구

일본 토큰 증권 시장

FSA의 규제와 더불어 JSTOA 및 JSTA 등 자율규제기관이 존재하는 일본 토큰 증권 시장은 현재 발행 및 유통 시장의 정비를 위해 다양한 기관이 참여하고 있다. 우선 발행시장의 경우, 토큰 증권 역시 유가증권과 동일하게 간주하는 FIEA로 인해 FSA의 관리 감독을 받게 된다. 따라서 발행자가 유가증권 등을 기초자산으로 하는 토큰 증권을 발행하면 이를 증권사, 은행 등 인수자를 통해 투자를 받게 된다는 본래 유가증권의 발행 구조를 기본적으로 따르고 있다. 하지만 한 가지 차별점으로는 기초 자산 및 투자자에 대한 관리와 증권의 권리 이전을 증권보관이체기구(Japan Securities Depository Center)가 아닌 블록체인 플랫폼에서 담당한다는 점을 꼽을 수 있다. 엄격한 금융 규제 하에서 이루어져야 하는 증권 거래의 특성상 블록체인 운영 주체(노드)의 스크리닝을 위하여 대부분의 블록체인 플랫폼이 컨소시엄 형태를 사용하고 있으며 발행체, 사채원부 관리자, 금상업자, 중개업자, 그리고 수탁인이 노드로서 참여하고 있다. 대표적인 플랫폼으로는 앞서 살펴본 MUFG의 Progmat과 부스트리(Boostry)의 ibet for Fin을 꼽을 수 있다.

유통시장의 경우, 현재 일본은 크게 PTS(사설거래시스템, Proprietary Trading System)와 디지털 증권시장 신설을 통해 투자자들의 원활한 2차 거래를 돕고자 하며, 각각 대표적으로 PTS는 ODX(Osaka Digital Exchange), 디지털 증권시장은 JPX(Japan Exchange Group)가 존재한다. 다양한 자산을 유동화시킬 수 있는 토큰 증권의 특성과 더불어 토큰 증권의 발행 및 투자자 관리를 담당하는 블록체인 플랫폼 측에서는 구조상 증권 약정을 담당할 수 없기 때문에 새롭게 유동화된 자산들을 원활하게 2차 시장에서 거래할 수 있는 제도를 정비하는 것이 성공적인 토큰 증권 시장 발전의 핵심으로 보인다.

최근 동향

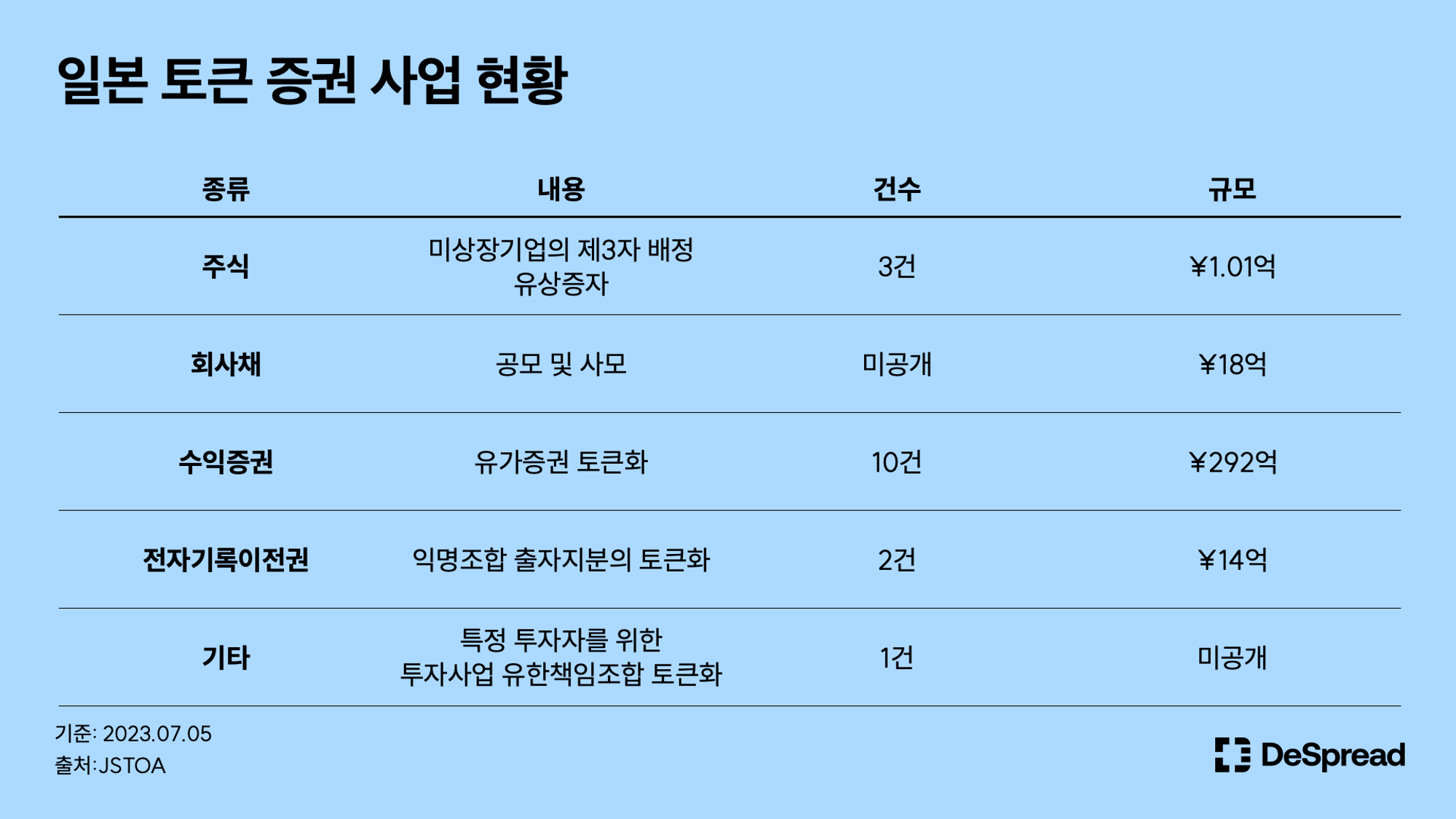

올해 6월 JSTOA가 발표한 “토큰 증권 관련 현황”보고서에 따르면 규모가 미공개된 투자사업 유한책임조합 토큰화를 제외하고 현재까지 약 325억 엔 규모의 토큰 증권 발행이 이루어졌다. 이 중 수익증권 발행 신탁이 292억 엔으로 대부분을 차지하고 있고 그 밑으로 회사채 발행이 18억 엔, 익명조합 출자 지분 토큰화가 14억 엔, 그리고 미상장 기업의 유상증자가 1.01억 엔을 차지하고 있다.

일본은 토큰 증권을 실사용한 2020년 이후 2021년을 기점으로 본격적으로 활용 사례를 늘려가고 있으며 현재까지도 부동산, 디지털 포인트, 온천시설 등 다양한 분야에 걸쳐 토큰 증권 사용이 예정되어 있거나 이미 시행되었다. 이들 중 채권 토큰화의 경우 발행 플랫폼으로 ibet for Fin과 Securitize를 주로 사용하고 있으며 익명조합 출자지분에서는 ADDX를, 이외의 대부분의 분야에서 Progmat을 사용하고 있다. 특히 증권사를 중개자로 사용하는 수익증권 토큰화의 경우 일본 대규모 증권사들이 협력하고 있는 Progmat을 집중적으로 활용하고 있는 모습을 확인할 수 있다. 이외 일본 토큰 증권 실사용 사례와 더욱 자세한 설명은 STO 시리즈 1편과 3편을 참고하길 바란다.

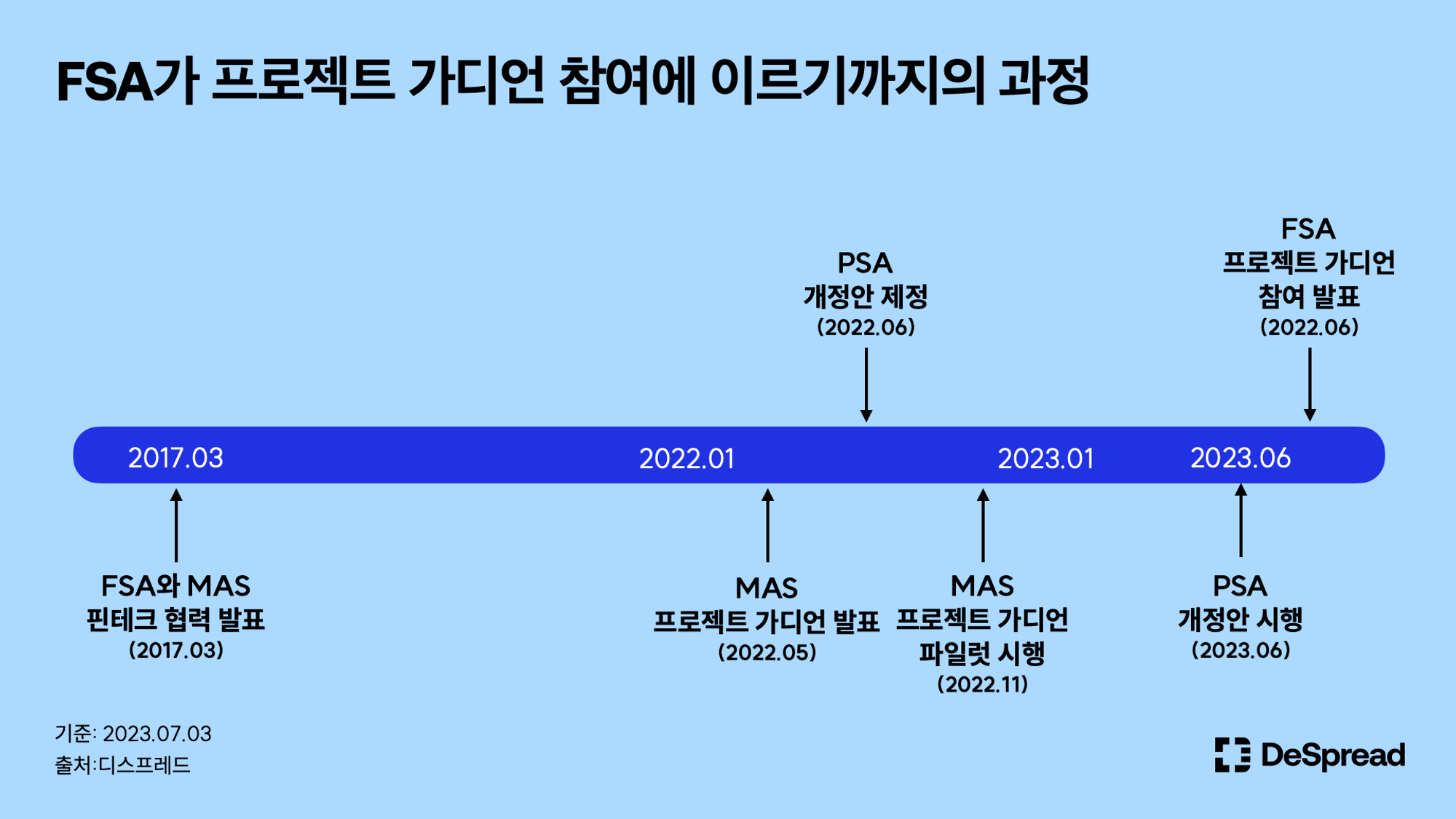

프로젝트 가디언

지난 6월 26일, FSA가 “프로젝트 가디언(Project Guardian)”에 첫 번째 해외 금융 규제 기관으로서 참여한다는 공식 발표가 이루어졌다. 프로젝트 가디언이란 싱가포르 통화청(Monetary Authority of Singapore, MAS)에서 주도하는 협력 프로젝트로 기존 금융 기관 및 핀테크 스타트업과 함께 국가 간 결제 시스템에서 안정적으로 탈중앙화 금융(DeFi) 및 자산 토큰화(Asset Tokenization)를 활용할 수 있는 방안을 모색하는 것을 목표로 한다.

2022년 5월, 아시아 테크 X 싱가포르 정상회담(Asia Tech x Singapore Summit)에서 진행된 싱가포르 부총리의 연설을 통해 공식적으로 프로젝트 가디언의 출범을 알렸으며, 국내에서는 작년 11월 JP 모건(JP Morgan)의 참여로 널리 알려진 바 있다.

FSA의 야망

그렇다면 일본 금융청인 FSA는 왜 싱가포르 통화청에서 주도하는 프로젝트에 공식적으로 참여의사를 밝힌 것일까? FSA와 MAS의 업무 협약의 시작은 2017년으로 거슬러 올라간다. 2017년 3월 FSA와 MAS는 일본과 싱가포르 간의 긴밀한 핀테크 금융 교류 협약을 약속하는 “핀테크 강화를 위한 협력 프레임워크(Co-operation Framework to enhance FinTech)”를 발표하였다. 하지만 당시에는 구체적인 발전 방안은 공개되지 않았으며 블록체인과 관련한 내용도 포함되지 않았었다. 이후 5년이 지난 2022년 11월, 앞서 언급한 프로젝트 가디언의 파일럿 프로그램을 시행하면서 일본과 싱가포르 간의 본격적인 블록체인 금융 협력이 시작되었다. 해당 파일럿 프로그램에는 싱가포르의 최대 규모의 은행 “DBS 은행”과 일본의 대표적인 은행의 자회사인 “SBI 디지털 애셋 홀딩스(SBI Digital Asset Holdings)”가 참여하였다. 이들은 아베(Aave) 프로토콜을 포크(fork)하여 폴리곤 네트워크에서 배포한 컨트랙트를 통해 엔화(JPY)와 싱가포르 달러(SGD) 간의 외환 거래 및 국채 거래를 성공적으로 이루어냈다.

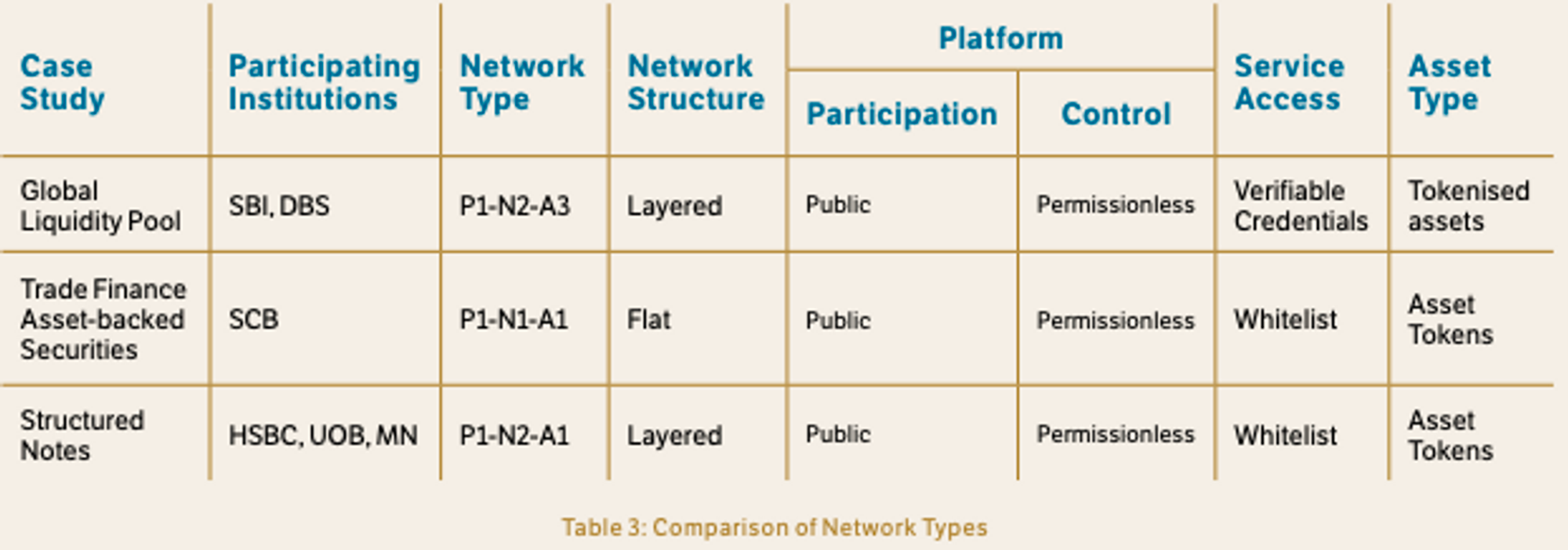

작년의 성공에 이어 MAS는 지난 6월 26일 국제결제은행(Bank for International Settlement, BIS)과 공동 작성한 프로젝트 가디언 리포트를 공개하였다. 해당 리포트에서는 현존하는 블록체인 플랫폼, 자산군, 네트워크, 그리고 서비스 접근 방법을 각각 세 가지의 종류로 분류하고 있으며 전통 금융에서 블록체인을 활용할 수 있는 세 가지 케이스 스터디 또한 제시하고 있다. 이 중 1번 케이스인 “글로벌 유동성 풀(Global Liquidity Pool)”을 살펴보면 FSA가 프로젝트 가디언에 참가한 이유를 유추해 볼 수 있다.

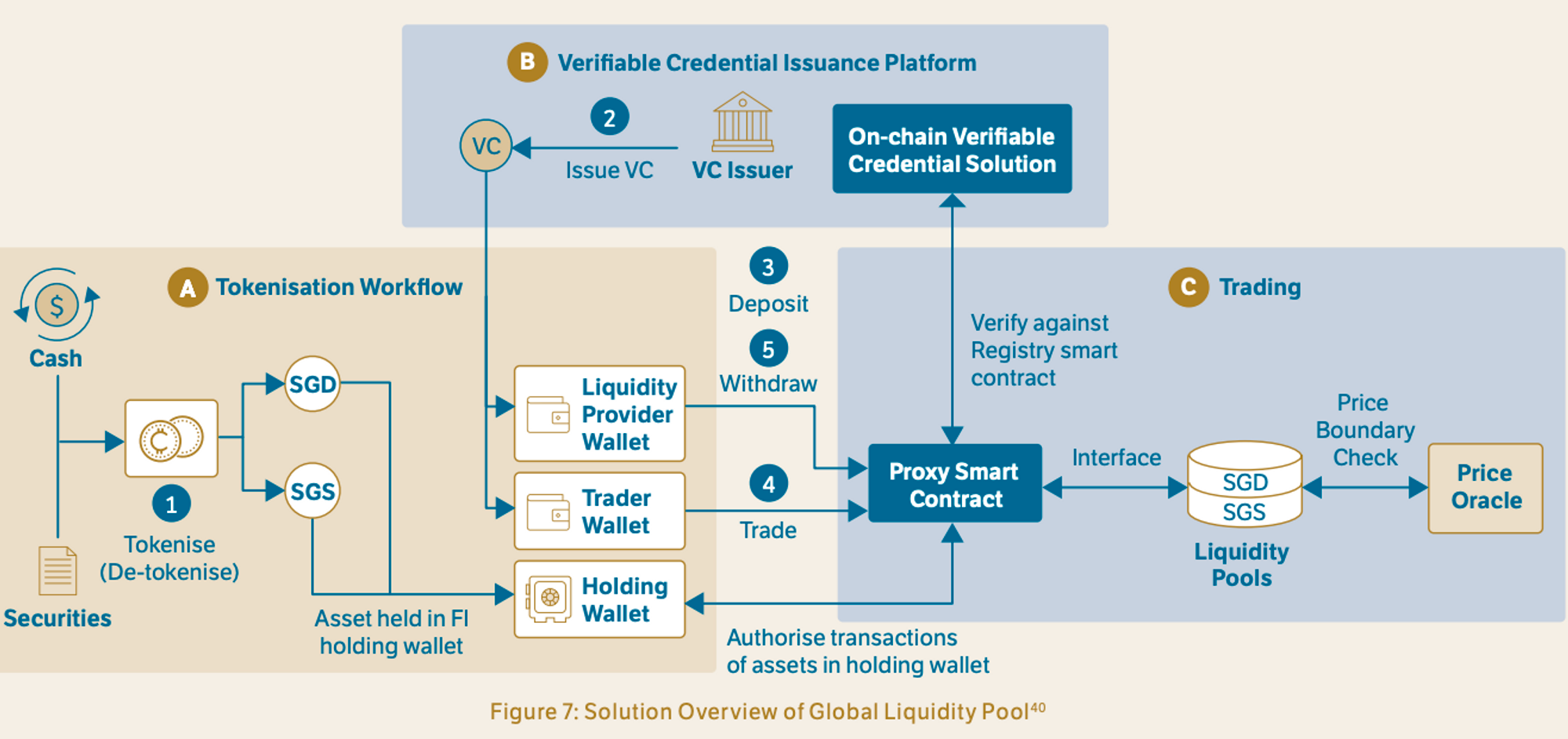

케이스 스터디 - 글로벌 유동성 풀

글로벌 유동성 풀은 외환 거래(Foreign Exchnage) 시장의 비효율성을 해결하기 위해 제시되었다. MAS에 따르면 현재 외환 거래는 2022년 4월을 기준으로 매일 약 7.5조 달러에 이르는 거래액을 기록하고 있는 대규모 금융 시장이지만 보통 장외 시장에서 거래가 이루어지기 때문에 결제 과정에서 중개자 간의 마찰 및 높은 처리 시간과 비용을 동반한다는 문제점이 존재한다. 프로젝트 가디언은 카운터파티 리스크(Counterparty risk)를 제거하고 거래에 소요되는 시간 및 비용을 단축하기 위해 외환 거래를 마치 유니스왑(Uniswap)이나 커브(Curve) 등의 탈중앙화거래소(DEX)에서 사용하는 AMM을 활용한 유동성 풀에서 이루어지도록 계획하고 있다.

여기서 싱가포르의 DBS 은행과 일본의 SBI 은행은 각각 SGD와 싱가포르 국채(SGS), 그리고 JPY와 일본 국채(JGB)를 스테이블코인 및 토큰 증권의 형태로 발행해 유동성 풀에 공급하는 역할을 수행한다. 따라서, 케이스 스터디 1에 참여하게 되는 주체는 현실 세계의 자산(채권 등)을 토큰화시키며 가격이 법정화폐에 고정된 스테이블코인을 원활히 발행 및 유통할 수 있는 능력을 필수적으로 갖춰야 한다.

지난 수년간 이어져온 일본의 토큰 증권 및 스테이블코인 산업 정비를 위한 노력을 고려해 봤을 때 FSA의 이번 발표는 일본 국내를 넘어 국가 간 결제 시장에서도 엔화 스테이블코인 및 일본 토큰 증권의 사용처를 확대하기 위함이라 생각한다. 2016년부터 이어져온 지속적인 규제 정비, 은행 및 증권사를 필두로 한 다양한 실증 실험들, 그리고 핵심적으로 지난 6월 1일부터 스테이블코인과 관련하여 시행된 PSA 개정안 역시 FSA가 공식적으로 엔화 스테이블코인의 대외 사용처를 모색하는 단단한 기반을 제공해주고 있다. 국내 스테이블코인 산업을 활성화시킬 준비를 마친 일본은 프로젝트 가디언 참여를 통해 엔화 스테이블코인의 국외 유틸리티를 모색하고 향후 엔화 스테이블코인이 온전히 발전되었을 때 국가 간의 결제 시장에서 우위를 선점하고자 하는 것이다.

마치며

이번 글에서는 규제, 스테이블코인, 토큰 증권, 그리고 프로젝트 가디언을 중심으로 일본 정부 및 기존 금융권에서 암호화폐 산업의 발전을 위해 시도하고 있는 것들을 살펴보았다. 대규모 해킹 사태 이후 굳게 닫혀있던 일본 암호화폐 산업이 기시다 내각의 디지털 전환 사업을 기점으로 다양한 분야에서 변화를 꾀하고 있으며 장점이자 단점처럼 여겨지던 다소 엄격한 규제가 일정 부분에서 완화되어가고 있다는 사실은 굉장히 고무적이다. 특히 정부 차원에서 암호화폐를 실사용할 수 있는 방안을 모색하고 있다는 측면에 주목할 필요가 있는데, 대내적으로는 스테이블코인과 토큰 증권을 통해 각각 엔화와 비유동성 자산에 대한 수요처를 마련하였으며, 대외적으로는 프로젝트 가디언 참여를 통해 국가 간 거래에서 암호화폐 활용방안을 강구하고 있다.

또한 일본은 올해 4월 ‘이더리움 글로벌 도쿄(ETHGlobal Tokyo)’를 시작으로 6월 ‘IVS2023 교토’, 그리고 7월 ‘WebX 도쿄’까지 올해에만 세 개의 굵직한 블록체인 콘퍼런스를 개최하는 등 전 세계 블록체인 시장의 관심을 일본으로 향하게 하기 위한 적극적인 행보를 보이고 있다. 특히 WebX 도쿄에는 기시다 현 일본 총리가 연사로 참여하는 것이 밝혀지면서 많은 이들의 관심을 받고 있다. 일본 웹3 바이블 2편에서는 일본 내 웹2 기업들과 블록체인 스타트업을 중심으로 리테일 측면에 집중하여 일본 암호화폐 산업 현황에 대해 살펴보겠다.

<참고자료>

- FSA, Regulating the crypto assets landscape in Japan, 2022

- Yasuyuki Kuribayashi and Takashi Saito, Changes ahead for electronic payment instruments in Japan, 2022

- MAS, Project Guardian, 2023

- LDP Headquarters for the Promotion of Digital Society, The web3 White Paper, 2023

- Earl | DeSpread Twitter, 2023

- Four Pillars, 일본의 암호자산 규제는 어떨까?, 2023