1. 引言

加密货币市场自 2023 年下半年开始进入了牛市,而在今年 3 月创下新高以来,出现了回调迹象。截至 6 月 30 日,比特币的价格约为 6.08 万美元,比 3 月份创下的 7.3 万美元的高点回调了约 16.7%,在第二季度出现了明显的回调。而一系列的坏消息进一步加剧了这一波调整,包括 Mt.Gox 赎回的开始,以及德国和美国政府对于通过调查非法网站过程中查获的比特币,在市场进行出售等。

在本文中,我们将介绍市场动态和关键事件、韩国的中心化交易所的发展趋势以及有关《虚拟资产用户保护法》执行情况的新闻。

2. 市场趋势和关键事件

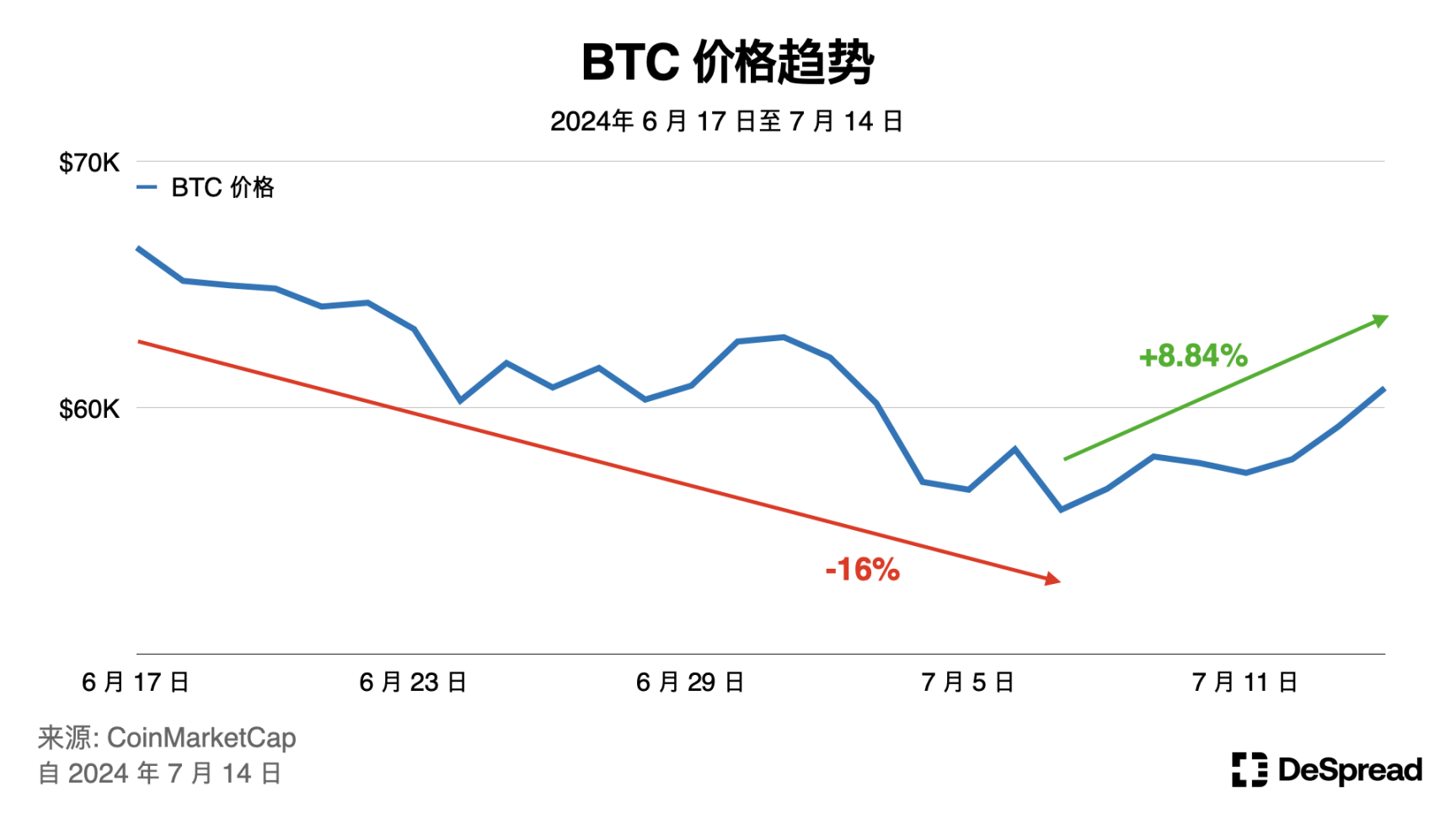

自 6 月第三周以来,发生了一系列增加比特币抛售压力增加的事件。从 6 月 19 日,德国政府将持有的比特币开始转移到交易所和场外钱包,6 月 26 日美国政府也将持有的比特币转移,到 7 月 5 日开始的 Mt.Gox 赎回程序,比特币价格从 6 月 17 日的 66,500 美元一路跌到 7 月 5 日的 55,000 美元,将近下降了 18%。此外,根据加密货币衍生品数据提供商 Coinglass 的数据,反映市场参与者投资情绪的恐惧与贪婪指数 (Fear & Greed Index) 在此期间从最高的极端贪婪水平 (74) 下降到最低的极端恐惧水平 (25)。

2.1. 德国政府、美国政府、Mt.Gox

2.1.1. 德国政府

2024 年 1 月 30 日,德国东部萨克森州警方宣布,他们从电影盗版网站 “movie2k.to” 的运营者没收了约 5 万枚比特币。自 2012 年年中以来,该网站的两名运营者利用网站运营利润购买比特币,据称他们用赚取的 22,000 多枚比特币购买了包括房地产等的资产。

两名操作员中的一人于 2019 年 11 月被拘留,2020 年获释,当时他向德累斯顿检察院转移了价值约 2,960 万美元的比特币和比特币现金。 根据链上数据平台 Arkham 显示,该操作员随后于 2024 年 1 月 19 日向德国联邦刑事局 (Bundeskriminalamt;“BKA”) 转移了另外 5 万个比特币。

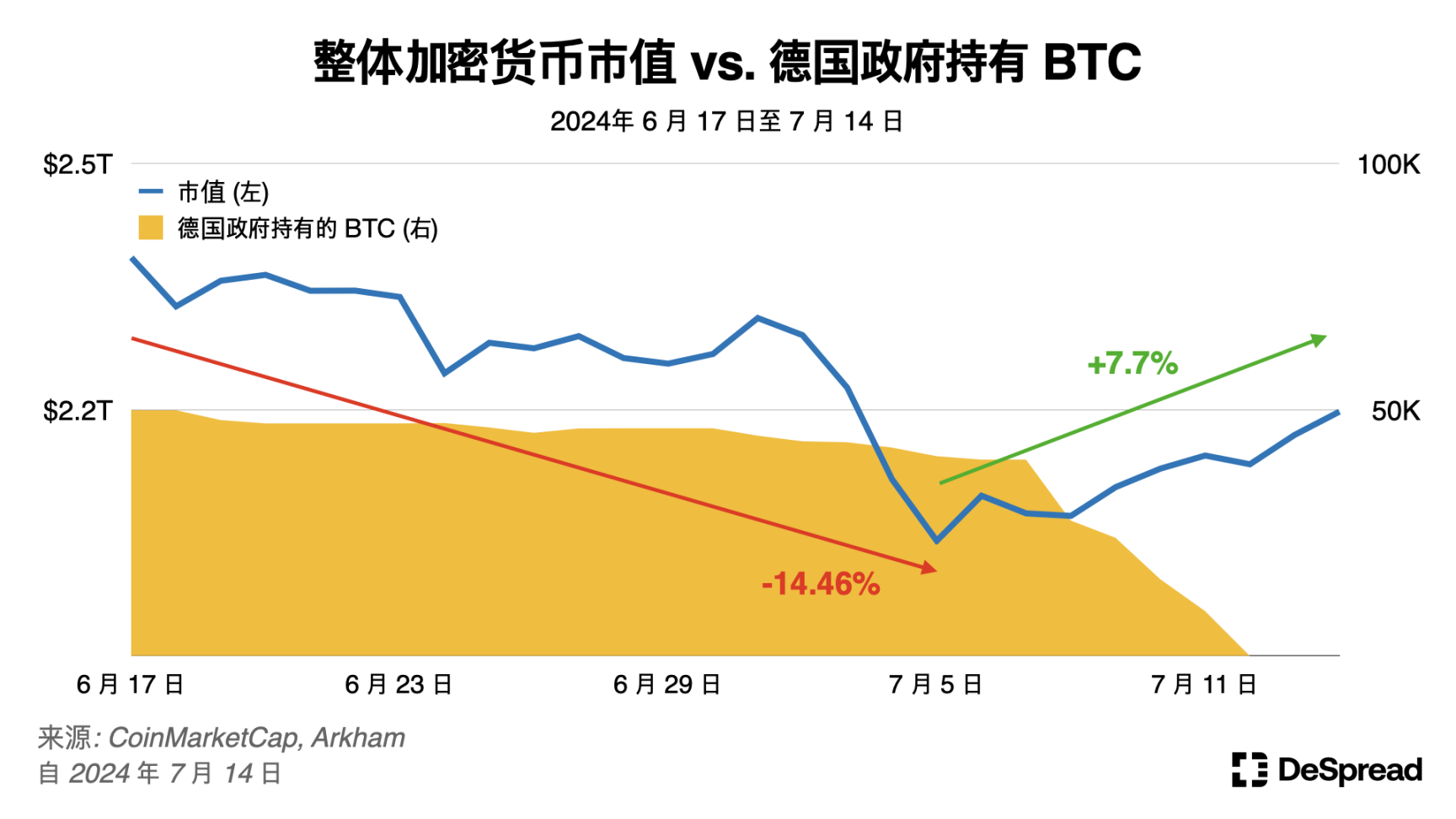

随后,BKA 于 6 月 19 日开始将其持有的比特币发送到 Coinbase、Kraken 和 Bitstamp 等加密货币交易所,引发了市场对于抛售比特币的担忧,导致近期市场低迷的情绪。

加密货币整体市值的走势与比特币类似,从 6 月第三周到 7 月 5 日,跌幅高达 14.5%。不过,考虑到德国政府扣押的 50,000 枚比特币中有 40,000 枚在 7 月 5 日之后被转移,可以推测价格下跌是因为市场提前反应而造成的。

[德国政府持有的 BTC 每周流量]

- 六月第三周 (6 月 17 日至 6 月 23 日 )

- 6 月 17 日余额: 49,860 BTC

- 6 月 23 日余额: 47,180 BTC

- BTC 净流出量: - 2,680 BTC

- 六月第四周 (6 月 24 日至 6 月 30 日 )

- 6 月 24 日余额: 47,180 BTC

- 6 月 30 日余额: 46,190 BTC

- BTC 净流出量: - 987.24 BTC

- 七月第一周 (7 月 8 日至 7 月 14 日 )

- 7 月 1 日余额: 46,190 BTC

- 7 月 7 日余额: 40,530 BTC

- BTC 净流出量: - 5,670 BTC

- 七月第二周 (7 月 8 日至 7 月 14 日 )

- 7 月 8 日余额: 39,830 BTC

- 7 月 14 日余额: 0 BTC

- BTC 净流出量: - 39,830 BTC

2.1.2. 美国政府

根据 Arkham,美国政府持有大约 213,000 枚比特币,大部分是美国政府通过没收暗网黑市丝绸之路 (Silk Road) 和黑客攻击加密货币交易所 Bitfinex 所获得的。

丝绸之路是一个暗网黑市,在 2011 年至 2013 年期间运营,允许用户通过比特币交易毒品和其他非法商品。该网站于 2013 年 10 月被美国联邦调查局 (FBI) 关闭,2020 年 11 月,司法部从其收益中扣押了 69,000 多个比特币。2021 年和 2022 年,通过丝绸之路非法销售毒品的 Ryan Farace 和丝绸之路黑客 James Zhong 又分别扣押了 2,875 个比特币和 51,680 个比特币。

除此之外,2022 年 2 月,从加密货币交易所 Bitfinex 窃取资金的 Ilya Lichtenstein 也没收了 94,000 多个比特币。

在过去的一个月里,德国政府持续抛售比特币的行为让市场关注各国政府持有的比特币数量,这也让美国政府持有的大量比特币浮出水面。在这情况下,美国政府在 6 月 26 日向 Coinbase 转移了 3940 枚比特币,引发了市场对美国政府可能抛售比特币的担忧,毕竟美国政府持有的比特币数量是德国政府的四倍多。

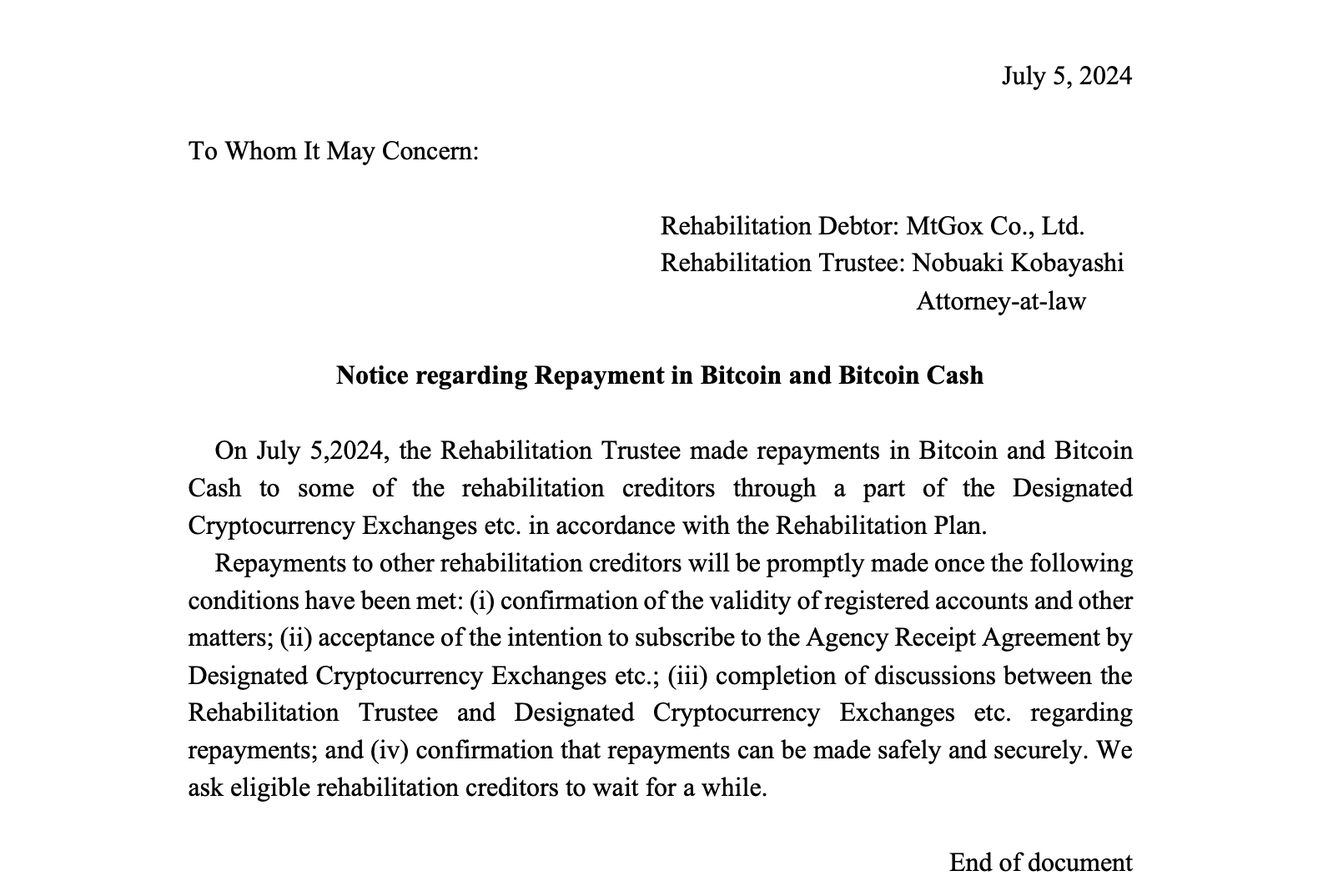

2.1.3. Mt.Gox

Mt.Gox 成立于 2010 年,是当时世界上最大的交易所,在 2011 年至 2014 年间发生的一系列黑客攻击事件中,多达 95 万枚比特币被盗,Mt.Gox 于同年 2 月破产。 经过多年的法律诉讼,Mt.Gox 于 2021 年宣布了用户的修复计划,将被盗比特币返还给用户,并于 2024 年 7 月 5 日开始赎回 14 万枚比特币的过程。

迄今为止,已确认有两笔的钱包转账与赎回过程有关,包括 7 月 5 日向日本交易所 Bitbank 转移的 1,545 个比特币,以及 7 月 16 日向一个未知地址转移的 48,641 个比特币。该地址后来在发给 Mt.Gox 债权人的电子邮件中被披露为美国加密货币交易所 Kraken 的地址。

继 6 月 19 日德国政府和 6 月 26 日美国政府之后,Mt.Gox 的比特币也被转移,促使市场参与者对债权人分配完成后的潜在抛售压力的担忧。我们可以观察到,在 7 月 5 日比特币被转移到 BitBank 时,价格下跌了约 3%,而在 7 月 16 日 4.8 万枚比特币的转移短暂阻止了市场的反弹。

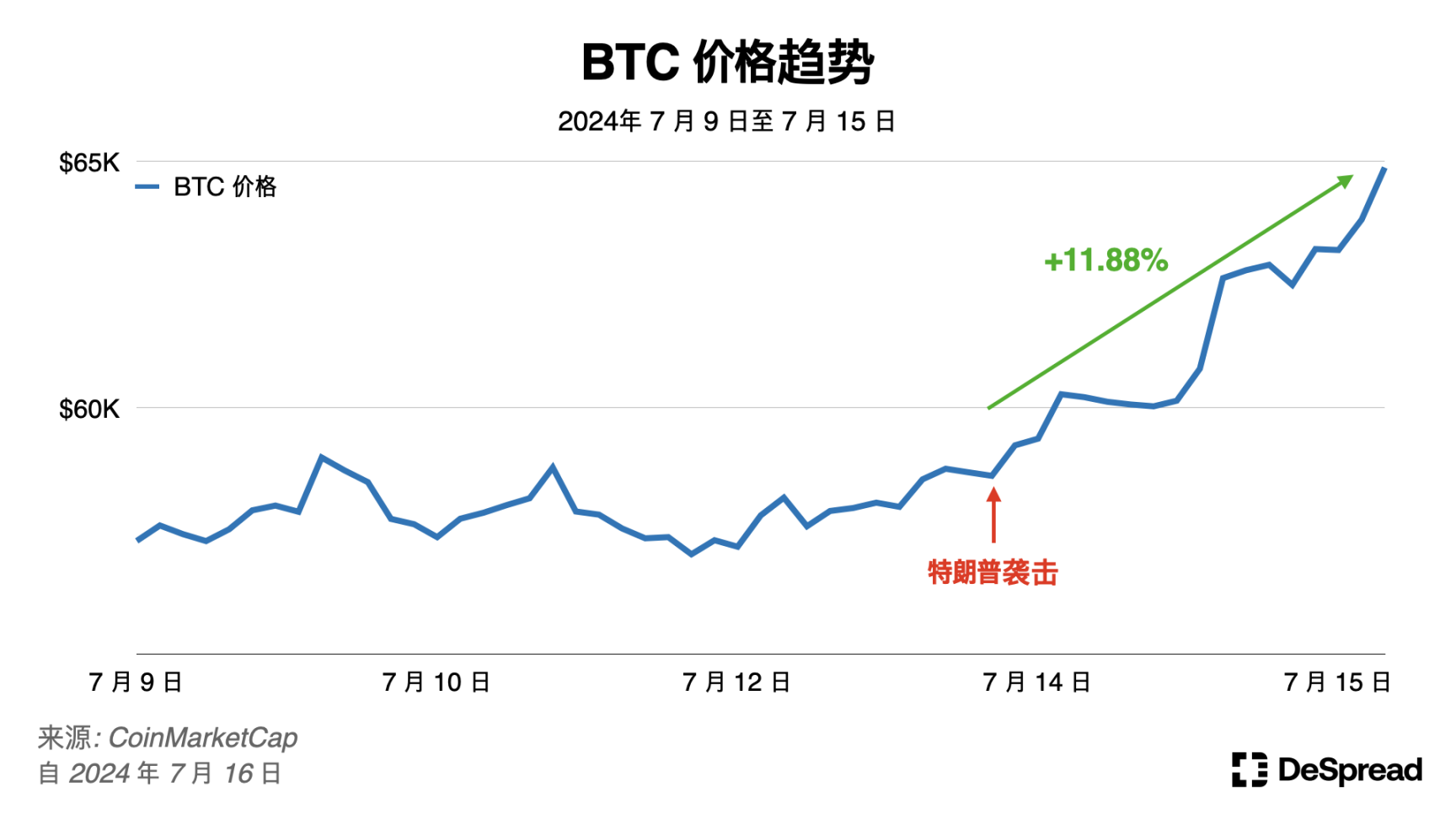

2.2. 特朗普袭击和随后的趋势

在撰写本文时 (7 月 16 日 ),比特币的价格已经从低点上涨了 16.3%,最高达到 64,900 美元,市场似乎又开始回暖。这可归因于多个因素,包括德国政府出售约 50,000 BTC 后抛售压力的缓解、自特朗普袭击失败后对当选几率的飙升 (目前为 71%)、以太坊现货 ETF 的批准,以及技术分析上 200 日移动均线附近的强劲支撑。

7 月 13 日 ( 当地时间 ) 特朗普在宾夕法尼亚州的竞选集会上遭受袭击后,Polymarket 上特朗普获胜的概率飙升至 71%,比特币价格也在随后的 15 天内上涨了约 12%,达到 65,000 美元。特朗普所在的共和党一贯支持加密货币,投票废除了 *SAB121,通过了 *FIT21,并在美国证券交易委员会 (SEC) 针对加密货币运营商的诉讼中一贯反驳 SEC 主席 Gary Gensler。

*SAB121: 一项要求金融机构将托管的虚拟资产作为负债,记录在资产负债表上的法案。

*FIT21: 一项旨在促进美国数字资产生态系统创新和加强消费者保护的法案,包括赋予美国商品期货交易委员会(CFTC)对数字产品的新管辖权,以及明确美国证券交易委员会(SEC)对数字资产的管辖权。

此外,共和党总统候选人特朗普一直是比特币的拥护者,在 2022 年 12 月推出了官方的特朗普 NFT,如今已成为加密货币行业的着名偶像。7 月 16 日,特朗普正式提名支持加密货币的 J.D. Vance 为其副总统竞选伙伴,进一步提高了人们对美国当选后将全面改革其监管和市场框架以支持加密货币的预期。

虽然市场上出现了一些令人鼓舞的事态发展,包括德国政府完成出售所有持有的 BTC、特朗普获胜的期待以及以太坊现货 ETF 获得批准,但要继续牛市运行,仍需要应对一些挑战。从短期来看,Mt.Gox 赎回和美国政府持有比特币所带来的潜在抛售压力需要得到解决,而从长期来看,需要美联储降息和支持加密货币法规的全面修订,加密货币市场的环境才得以得到改善。

2.3. ETF 和机构资金流动

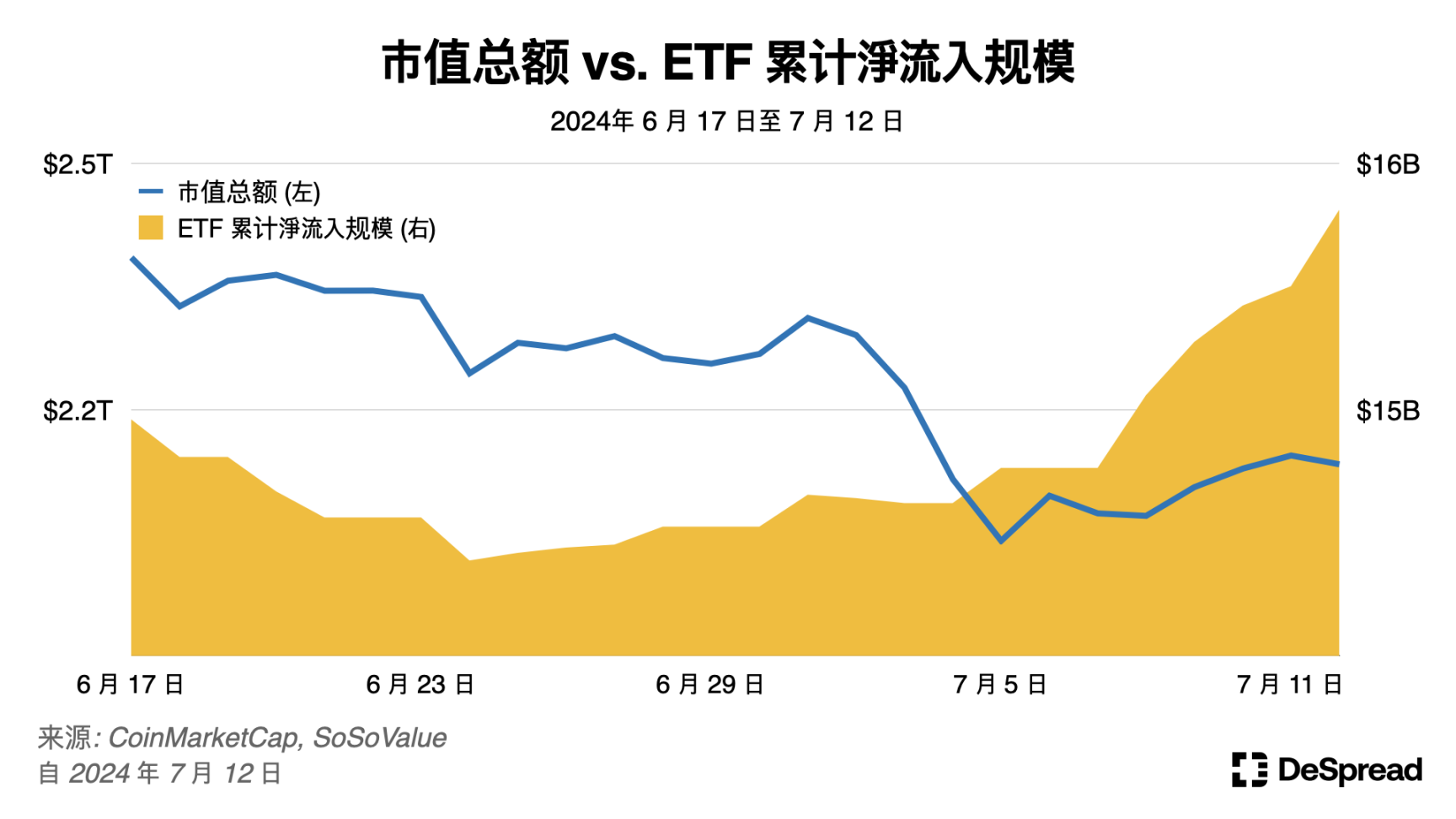

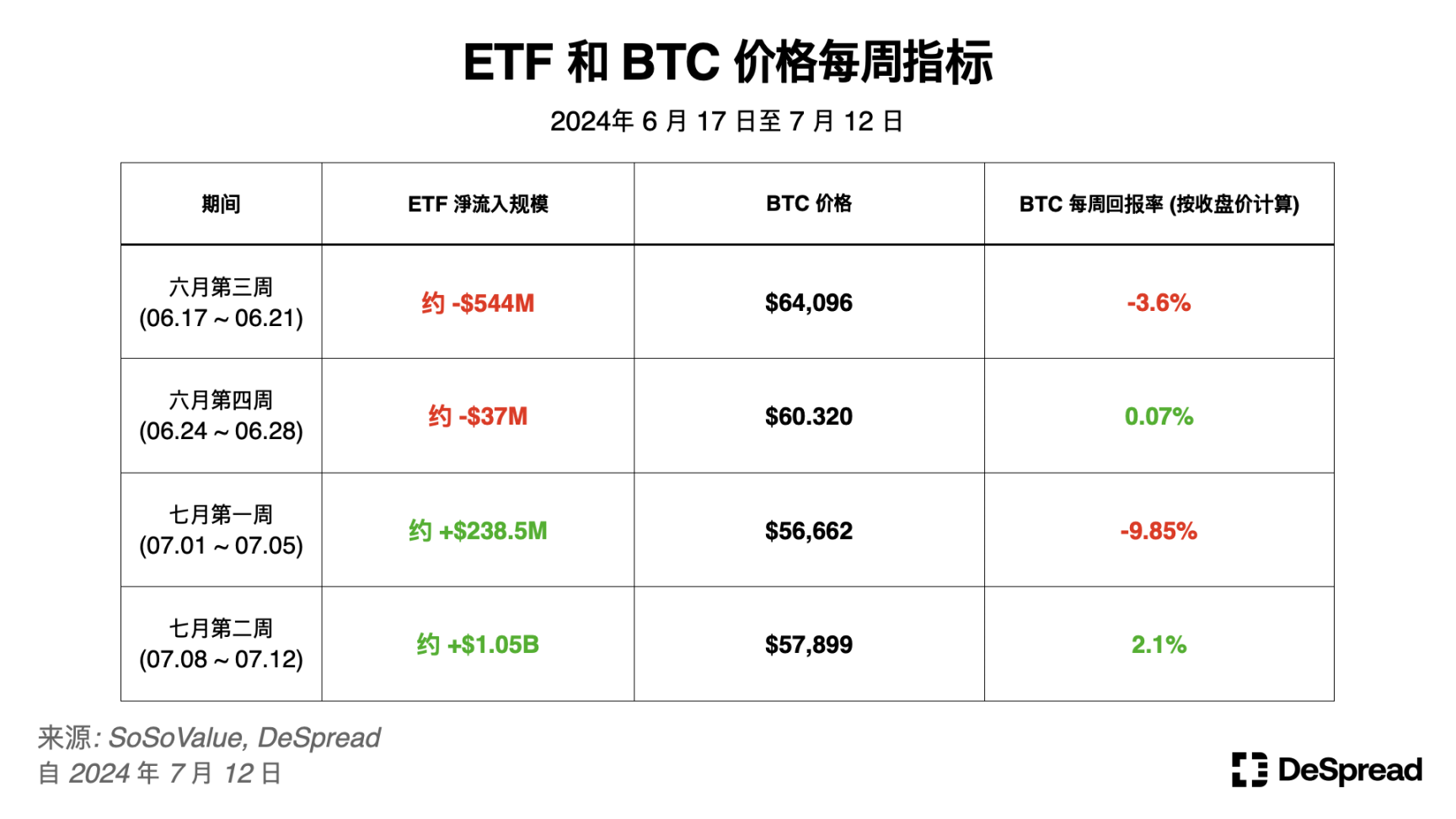

上图显示了 2024 年 6 月 17 日至 7 月 12 日期间比特币现货 ETF 相对于加密货币总市值的累计净流入情况。截至 7 月 12 日,比特币现货 ETF 的基金规模如下。

- 现货 ETF 持有的总资产净值: 513.4 亿美元 / 比特币总市值的 4.52%

- 基金累计净流入额: 158.1 亿美元

在 DeSpread 的上一份报告中,可以观察到 6 月份的 ETF 净流入和比特币市值有相关关係。 然而,在 7 月的第一周 (07.01 ~ 07.05),儘管比特币现货 ETF 的净流入增加了,比特币的价格下跌了约 10 %,显示出 ETF 净流入和比特币市值之间的相关性减少。在 7 月的第二周 (07.08 ~ 07.12),比特币现货 ETF 又有 10.5 亿美元的资金增加,使 ETF 的累计净流入达到约 158.1 亿美元。

2.4. CME 未平仓合约指标和机构参与情况

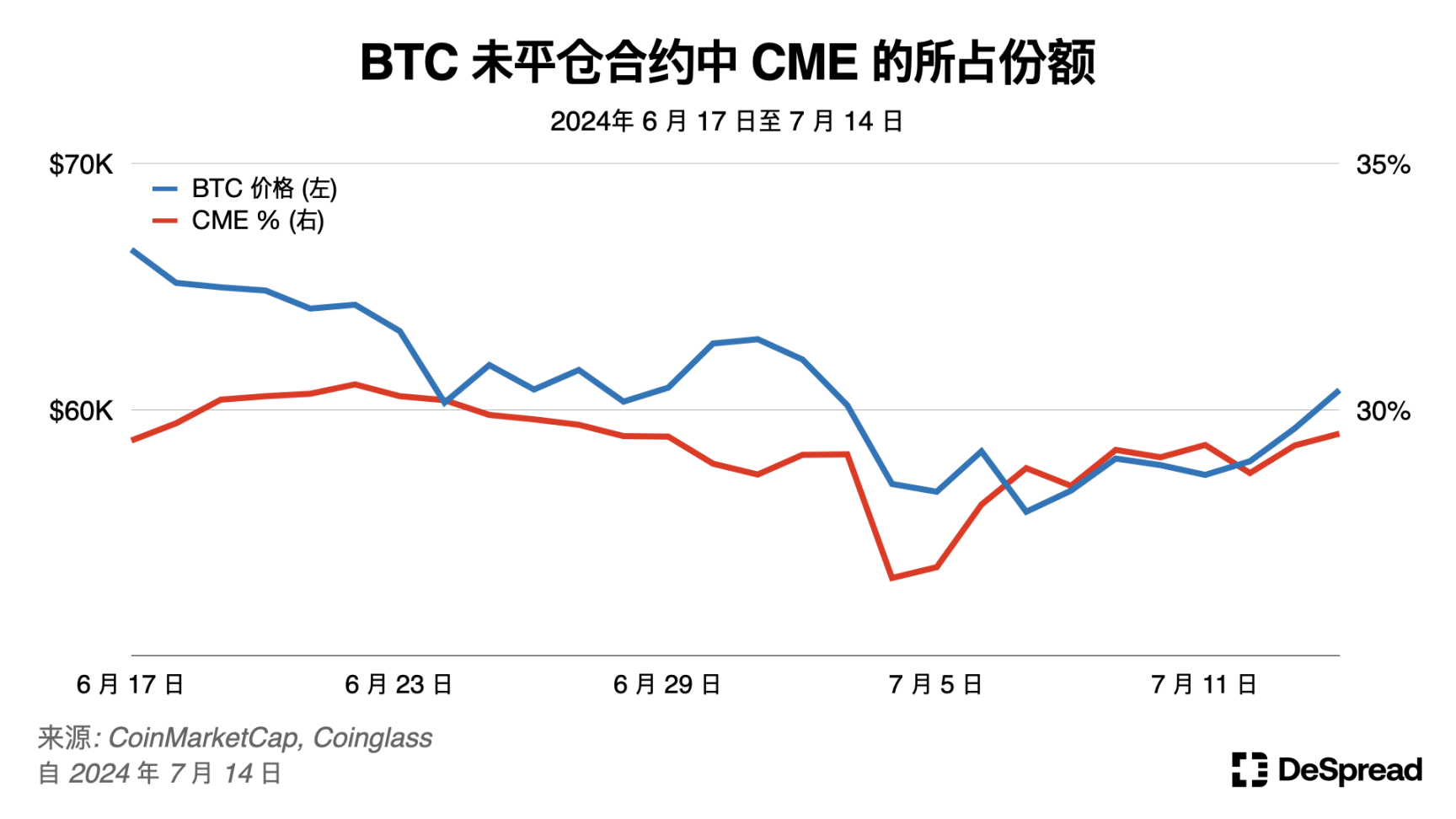

芝加哥商业交易所 (CME) 是全球最大的衍生品交易所之一,自 2017 年 12 月开始支持比特币期货产品交易。作为受美国商品期货交易委员会 (CFTC) 监管的衍生品交易所,只有通过内部审核,符合 CFTC 和 CME 要求的财力和信用标准的个人和机构才能在 CME 进行衍生品交易,意味着其会员多为资产管理公司、对冲基金等能够管理大量资产的金融机构。

基于上述原因,CME 的未平仓合约 ( 未平仓期货合约 ) 规模被作为衡量机构行为的领先指标之一。自比特币现货 ETF 获批以来,CME 在比特币未平仓合约总量中所占的份额持续上涨,3 月底一度达到 33% 的高点,5 月初短暂下降到 27%,而随后又有所反弹。

如上图所示,在过去的一个月里 (6 月 17 日至 7 月 14 日 ),CME 的份额一直保持在 29% 至 30% 之间。7 月 5 日,CME 的份额跌至 26.6% 的短期低点,但随后稳步上升,目前约为 30%。

3. 韩国内中心化交易所

3.1. 上架趋势和 Coinone 走向

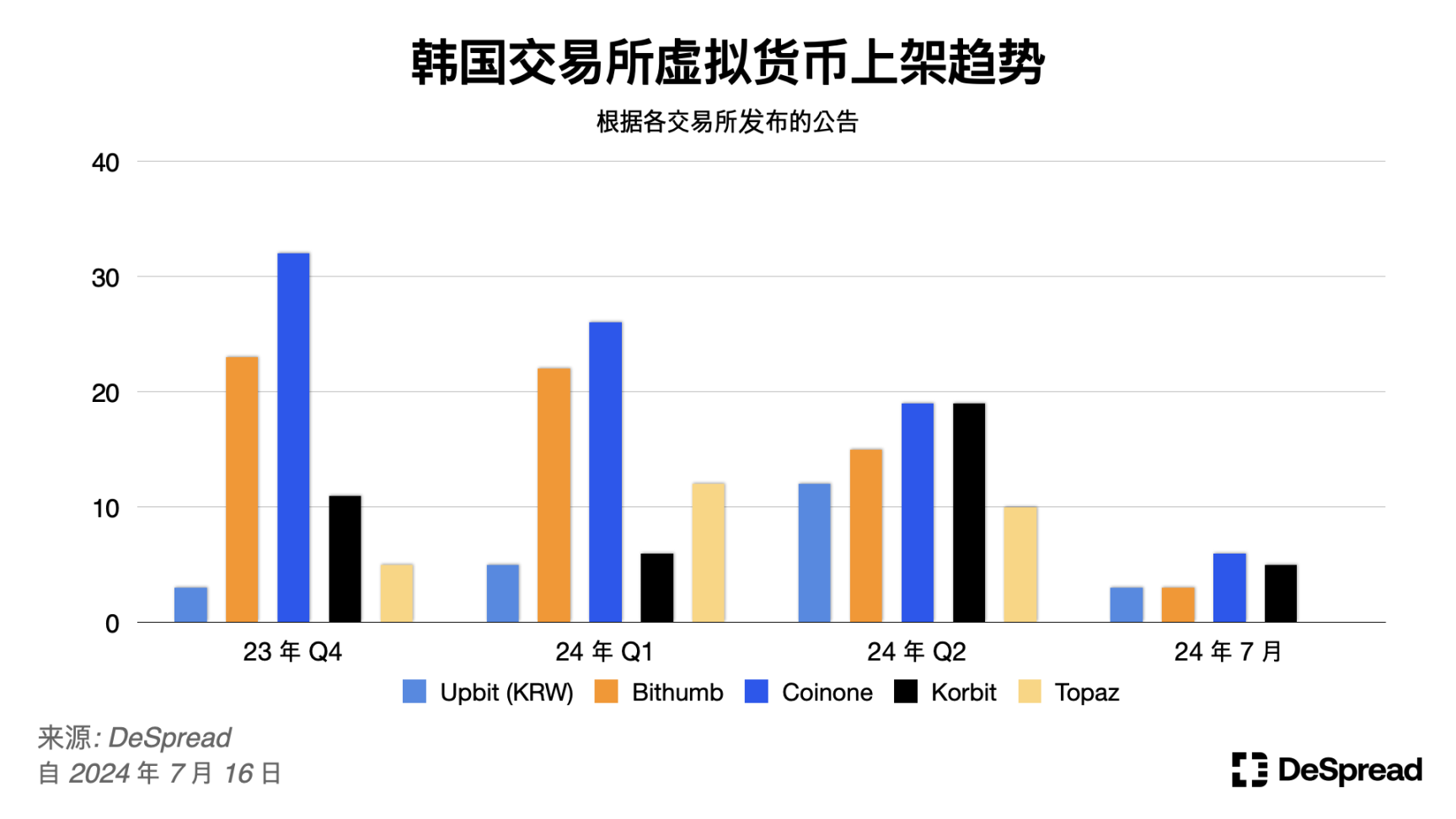

上图显示了 2023 年第四季度至 2024 年 7 月韩国五大加密货币交易所 (Upbit、Bithumb、Coinone、Korbit 和 Gopax) 的加密货币上架数量趋势。为了便于分析,我们将 Upbit 的分析限制在韩元市场,五个交易所的上架总数保持相似,分别为每季度 74 、71 和 75 个。

其中,Coinone 的上架政策最为积极,在所有期间的上架数量中都维持排名第一。不仅在数量上,在上架的类别上,Coinone 也表现抢眼,6 月份上市了 Cat in a Dog's World (MEW) 和 Book of Memes (BOME),7 月份上市了 BRETT 和 WEN,成为五大交易所中最积极攻略 meme 领域的交易所,而该趋势也是 Coinone 在 2023 年第四季度开始上架如 MEME 和 BONK 等 meme 的延续。

[分析各交易所在 meme 领域的上架情况]

- Upbit: 无案例

- Bithumb: BONK (2024 年 5 月 ), MEW (2024 年 6 月 ), BRETT (2024 年 7 月 ) / 共 3 个案例

- Coinone: MEME (2023 年 11 月 )、BONK (2023 年 12 月 )、MYRO (2024 年 2 月 )、MEW (2024 年 6 月 )、BOME (2024 年 6 月 )、BRETT (2024 年 7 月 )、WEN (2024 年 7 月 ) / 共 7 个案例

- Korbit: BONK (2024 年 4 月 ) / 共 1 例

- Gopax: 无案例

Bithumb 的上架数量仅次于 Coinone,而可以观察到韩国最大的交易所 Upbit 在 2024 年第一季度以前,对于上架新的加密货币採取被动的策略。然而,自 2024 年第二季度以来,其上架政策相对激进 ( 上架数量从上一季度的 5 个增加到 2024 年第二季度的 12 个 ),预计这将促进韩国交易所之间的交易量份额竞争。

3.2. 第三名争夺战

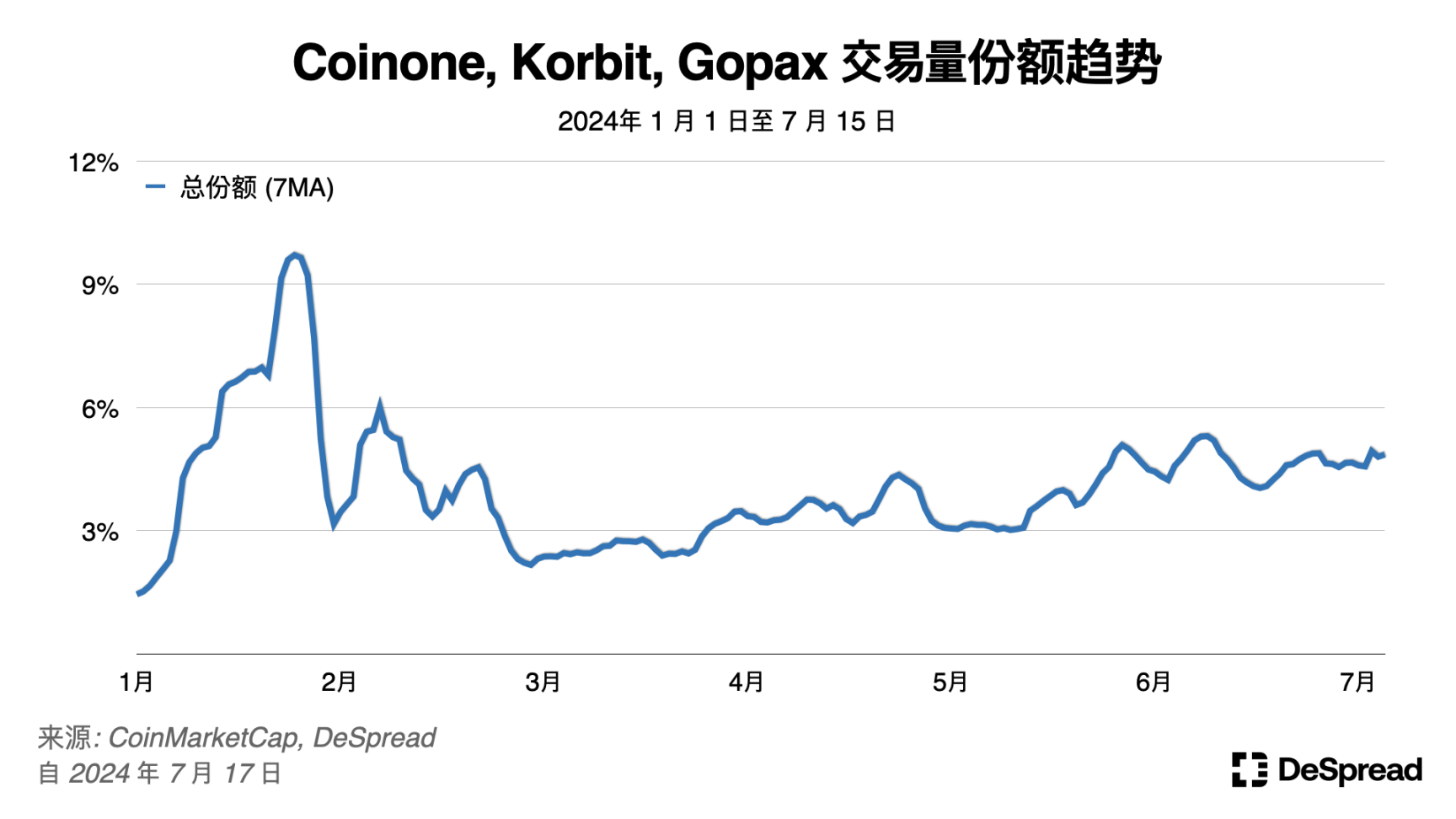

多年来,Upbit 和 Bithumb 占据了韩国前五大加密货币交易所约 95% 的市场份额,Coinone、Korbit 和 Gopax 占据了剩余份额。2024 年 1 月,Coinone、Korbit 和 Gopax 的合并交易量份额 ( 基于 7 天移动平均值 ) 飙升至 9% 以上,主要推测是 1 月份 Korbit 的 Wemix 交易量活动所导致的。

这三家的总交易量份额在 3 月份跌破 3%,之后一直呈逐步上升趋势,直至 7 月份,其总交易量份额为 4-5%。

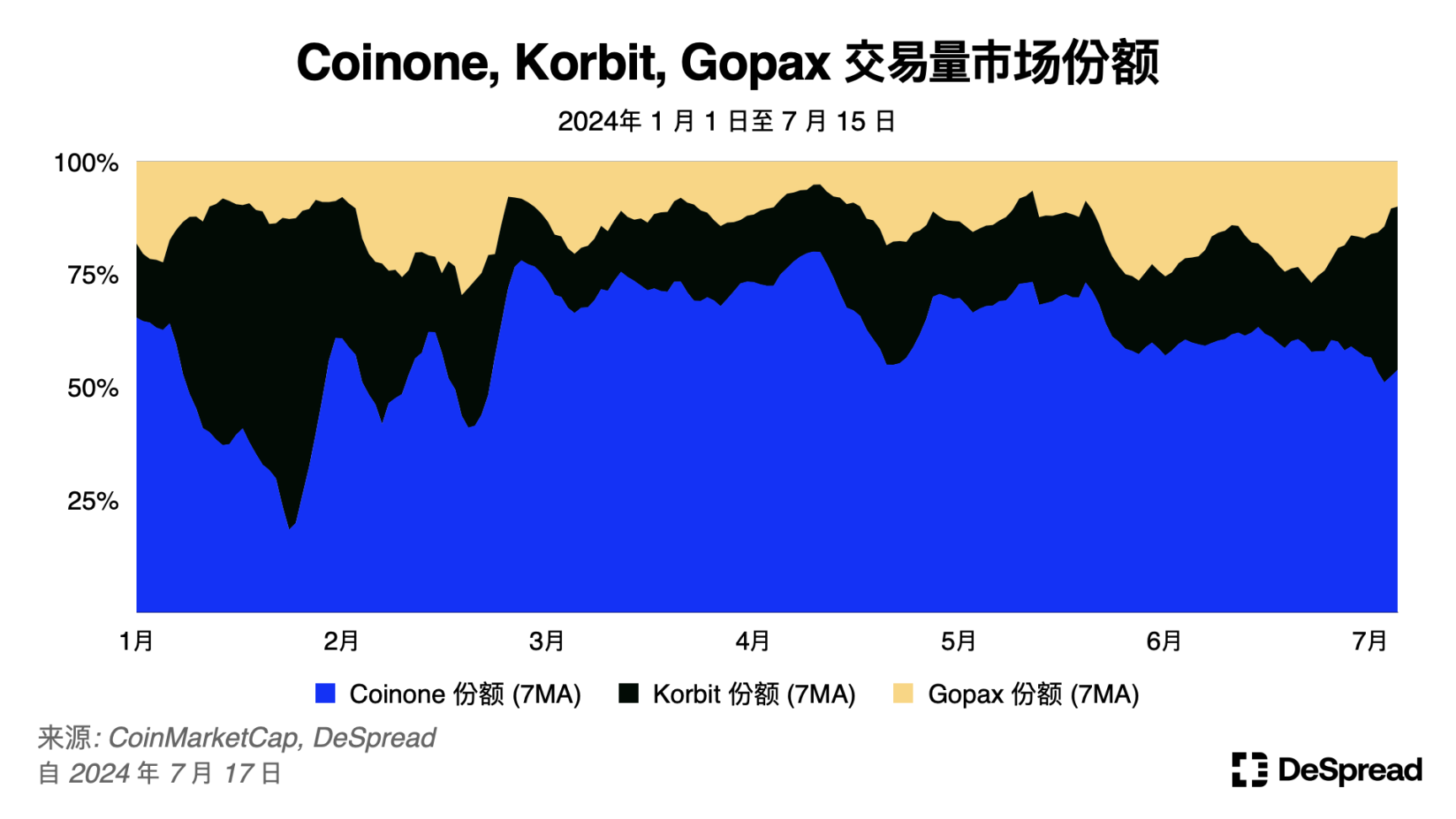

如果观察 Coinone、Korbit 和 Gopax 之间交易金额的分布,就会发现 Coinone 在此期间的大部分时间里一直保持在第三位,份额超过 50%。不过,如上所述,Korbit 在 1 月份的 Wemix 交易量活动中,有效的增加 Korbit 在 1 月份的交易量份额,一度达到 88.8%。

由于这三家加密货币交易所都在积极上架以及进行各种交易支持活动以吸引用户和交易量,Korbit 和 Gopax 是否能够威胁到看似稳固第三名的 Coinone,可以拭目以待。

3.3. 牛市中强大的 Upbit,以及熊市中的追逐者

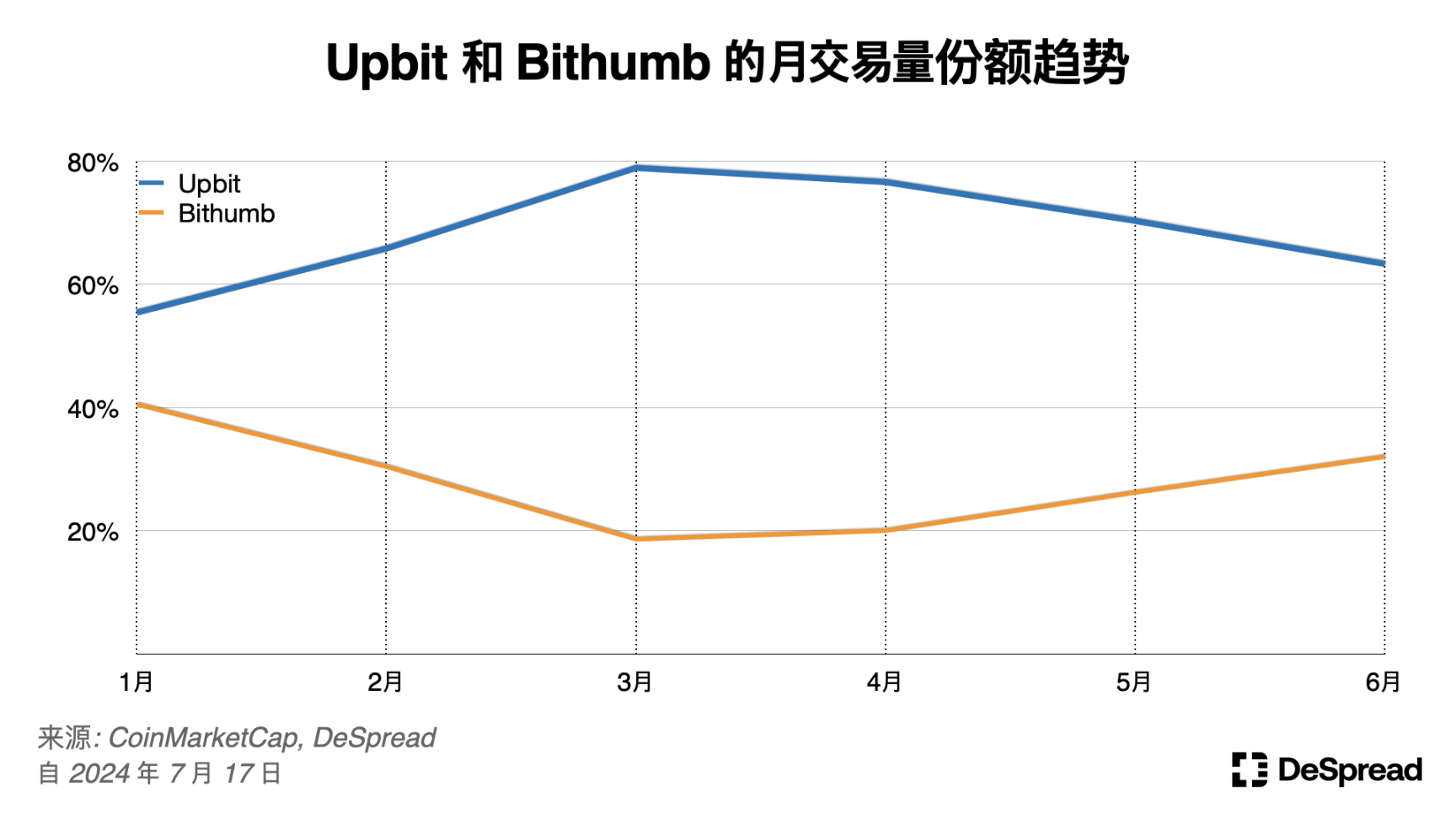

在前一份报告 “DI - 04:市场评论” 中所看到的,Upbit 的市场占有率高达 80%。在加密货币市场爆发的 2024 年第一季度,Upbit 的市场份额从 1 月份的 55.4% 垂直上升到 3 月份的 78.9%。同期间,Bithumb 的份额从 40.5% 降至 18.6%,与 Upbit 的差距扩大了 60%,表明 Upbit 是市场反弹中受益最大的交易所。

不过,自第二季度加密货币市场出现调整,Upbit 和 Bithumb 之间的差距一直在缩小。Upbit 的份额从 3 月份的 78.9% 下降到 6 月份的 63.3%,降幅约为 16%,而同期 Bithumb 的份额则从 18.6% 上升到 32%。

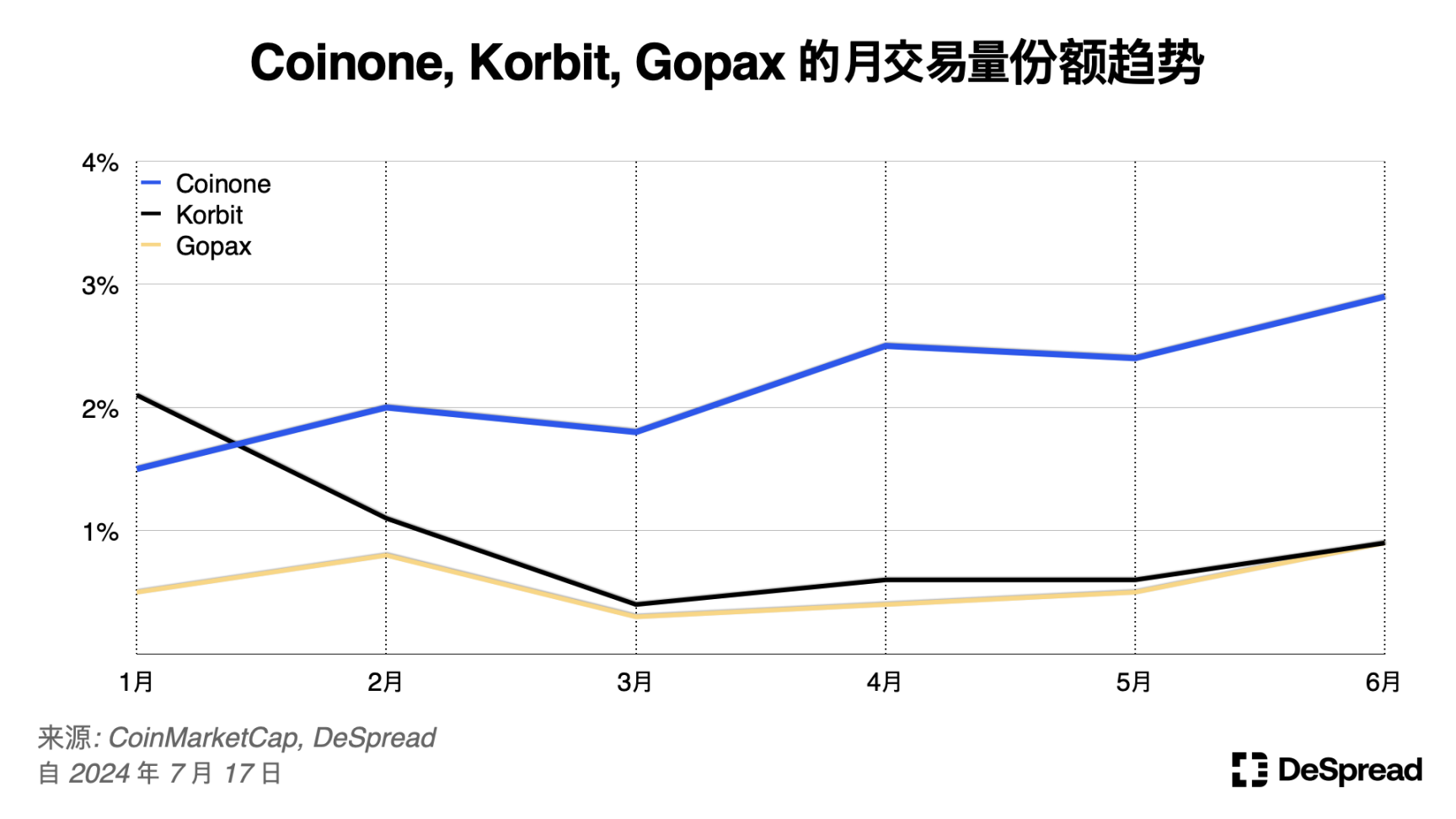

与 Bithumb 类似,其他三家交易所的月交易份额也在修正期间出现增长。 其中,Coinone 的月交易份额从 3 月份的 1.8% 增长到 6 月份的 2.9%,增幅约为 61%。

4. 虚拟资产用户保护法和共同准则

7 月 19 日,《虚拟资产用户保护法》 ( 以下简称 《保护法》 ) 第一阶段正式生效。该法对虚拟资产进行了定义,重点在于保护投资者资金、规范不正当交易行为、加强金融管理部门的监管权力。有关该法案背景和细节的解释,请参阅 DeSpread 的 《2023 年韩国虚拟资产监管概览》。

市场参与者最感兴趣的部分是与上架和下架相关的共同准则,尤其该准则对目前支持交易的 600 多种虚拟资产有紧要的关係。该共同准则由金融监管局和数字资产交易协会 (DAXA) 共同制定,适用于韩国公司和海外项目,预计将对韩国的加密货币市场的未来趋势产生重大影响。

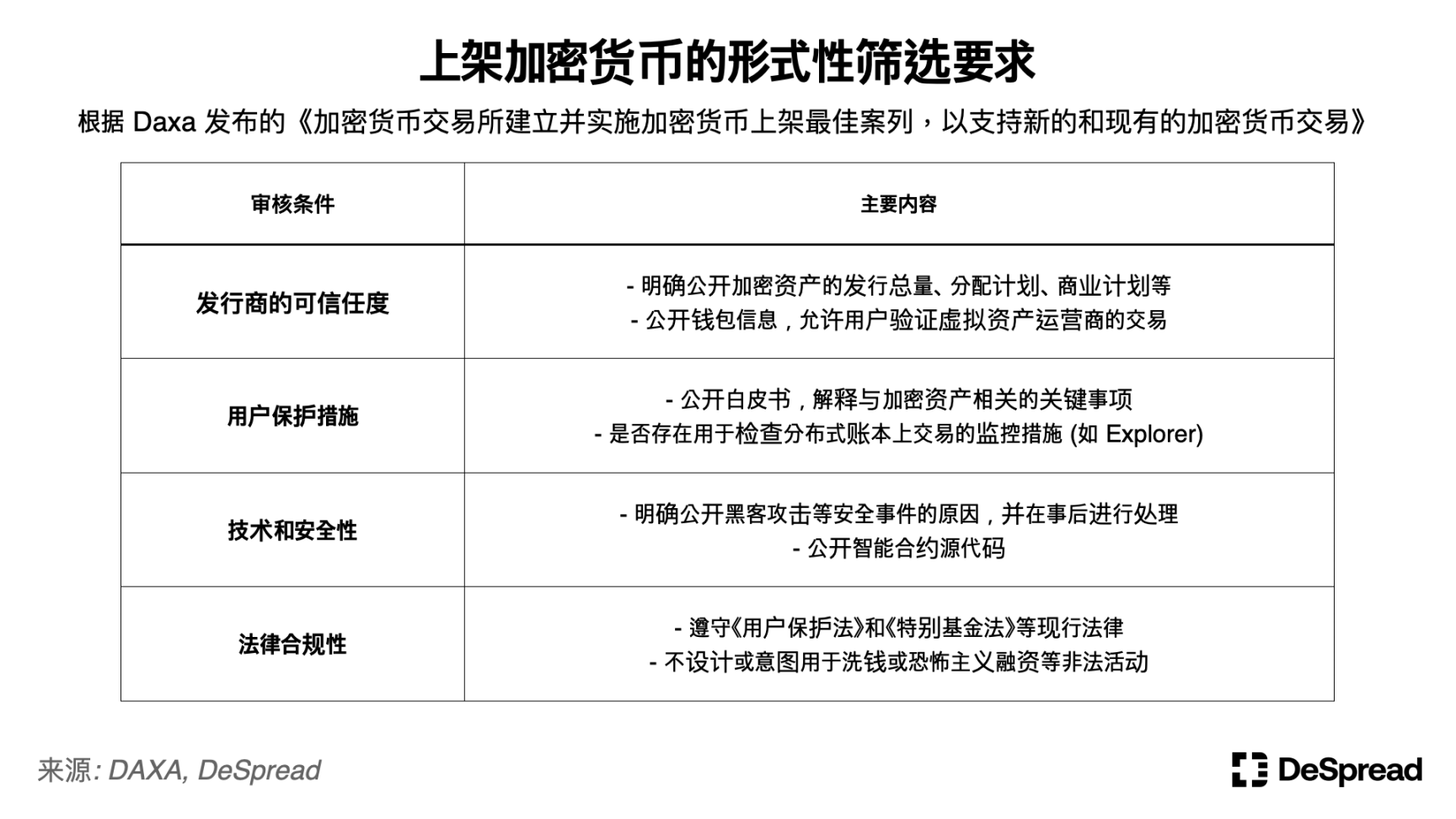

根据 DAXA 于 7 月 2 日发布的新闻稿,未来新的虚拟资产的上架将同时适用形式性筛选要求和定性筛选要求,每季度进行一次维护性筛选。形式性筛选要求是决定支持交易的标准,如果出现不符合要求的情况将无法进行交易,而定性筛选要求是根据虚拟资产的其他各种因素来进行的综合筛选标准。关于形式性筛选要求,DAXA 公开的主要内容如下。

《虚拟资产法》第一阶段旨在建立投资者保护的基本秩序,包括对不公平交易的监管,而未来将颁布的第二阶段,除了建立更多的市场秩序外,还需要解决区块链行业的各个领域,包括全面制定代币发行、代币流通和信息公开等的法规标准。

在发行、流通和信息公开有关的监管方面,关键是要摒弃第一阶段对虚拟资产和虚拟资产运营商的统一监管,根据虚拟资产的功能、管理资产和运营商提供的服务类型进行细分监管。 此外,为了韩国虚拟资产行业在用户保护之外的整体发展,如果能在稳定币发行和流通、区块链游戏、虚拟资产现货 ETF 监管等韩国尚缺乏的领域制定相关法规,将有可能促进韩国参与全球市场竞争。

参考资料

- 国民大学法学院,《虚拟资产用户保护法》的局限性和制定新的虚拟资产基本法的建议

- DAXA,虚拟资产交易所建立并实施支持新的和现有虚拟资产交易的最佳做法

- CNBC, The German government owns around $2 billion in bitcoin

- Sachsen.de, Ermittlungsverfahren gegen die Betreiber von movie2k.to

- DOJ, U.S. Attorney Announces Historic $3.36 Billion Cryptocurrency Seizure And Conviction In Connection With Silk Road Dark Web Fraud

- CNBC, Mt. Gox begins repaying bitcoin to creditors a decade after exchange’s collapse

- CNBC, Bitcoin launderer pleads guilty, admits to massive Bitfinex hack