1. 들어가며

트럼프 피격 사건 이후로 상승한 비트코인 가격은 7월 말까지 약 2주간 이더리움 현물 ETF 거래 개시, 마운트곡스 상환, 비트코인 컨퍼런스 트럼프 연설과 같은 주요 이벤트를 겪으며 $62K에서 $70K 사이의 구간에서 횡보하였습니다. 같은 시기, 비트코인 현물 ETF의 순 유입량은 꾸준히 증가하는 추세였지만, 8월 초 일본의 금리 인상을 필두로 시작된 거시 경제의 불안성과 이스라엘 발 전쟁 등의 사건을 겪으며 ETF 순 유입량은 소폭 감소, 비트코인의 가격은 약 17%가량 하락하여 트럼프 피격 사건 이후의 가격 상승분을 대부분 반납하였습니다.

본 아티클에서는 가상자산 시장의 동향과 현물 ETF 자금 유입 추이, 미 대선 지지율 추이 등에 대해 살펴봅니다.

2. 시장 흐름과 주요 이슈

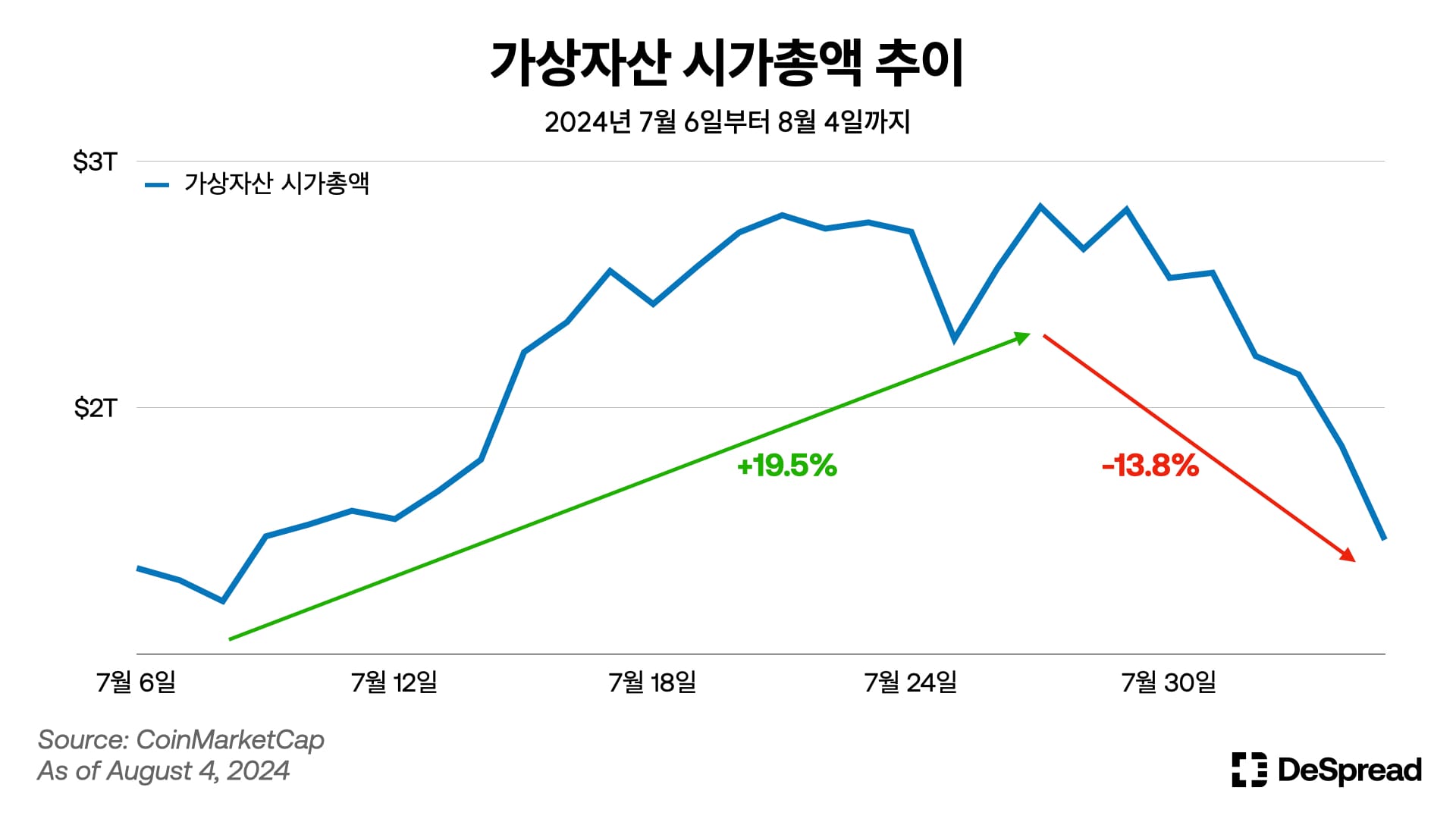

지난 DI - 05에서 다룬 독일 정부 보유 BTC 전량 매도 이후, 트럼프 피격 사건을 기점으로 가상자산 시장은 상승세를 기록하였습니다. 여기에 더해 7월 23일 이더리움 현물 ETF 거래 개시, 7월 28일 비트코인 컨퍼런스 연설에서의 트럼프의 비트코인 연방 준비금 활용 선언과 같은 긍정적 이벤트를 겪으며 가상자산 전체 시가총액은 7월 한 달간 $2.05T에서 $2.45T로 약 20% 상승하였습니다.

그러나 7월 말부터 일본은행(BOJ)의 금리 인상과 이스라엘•이란 전쟁 긴장감 고조, 7월 미국 고용 지표 부진과 같은 사건들이 발생함에 따라, 가상자산 시가총액은 7월 29일 이후로 5일 만에 약 14%가 하락하는 모습을 보였습니다.

상기한 사건들은 가상자산 시장을 포함한 글로벌 금융, 특히 동아시아 증시에 큰 영향을 미쳤습니다. 8월 5일 코스피(KOSPI) 및 코스닥(KOSDAQ) 지수가 동시에 장중 8% 이상 하락하여 매도 *사이드카와 **서킷 브레이커가 발동, 약 20분간 거래가 중단되었습니다. 일본의 닛케이(Nikkei) 지수 또한 약 12.4% 하락하며 1987년 이후 최대 하락폭을 기록했습니다. 여기에 더해 동기간 비트코인의 가격은 최대 17%가 넘는 변동폭을 보이며 $59.5K에서 $49K까지 가격이 하락하였습니다.

**서킷 브레이커(circuit breaker): 코스피 혹은 코스닥 지수가 전일 종가지수 대비 8% 이상 폭락한 상태가 1분 이상 지속되면 발동되는 장치로, 발동 시 현물, 선물, 옵션 등 모든 주문이 20분간 중단된다.

2.1. 8.5 블랙 먼데이

‘블랙 먼데이(Black Monday)’는 1987년 10월 19일 월요일 뉴욕증권거래소(NYSE)에서 발생한 주가 대폭락 사건으로, 홍콩을 시작으로 유럽, 그리고 미국까지 글로벌 증시에 폭락을 일으켰습니다. 지난 8월 5일 닛케이 지수 하락을 시작으로 발생한 글로벌 증시 폭락은 시장에 ‘블랙 먼데이’를 떠올리게 하였습니다.

본 챕터에서는 지난 월요일에 발생했던 글로벌 증시 폭락의 배경에 대해 살펴봅니다.

2.1.1. BOJ 금리 인상

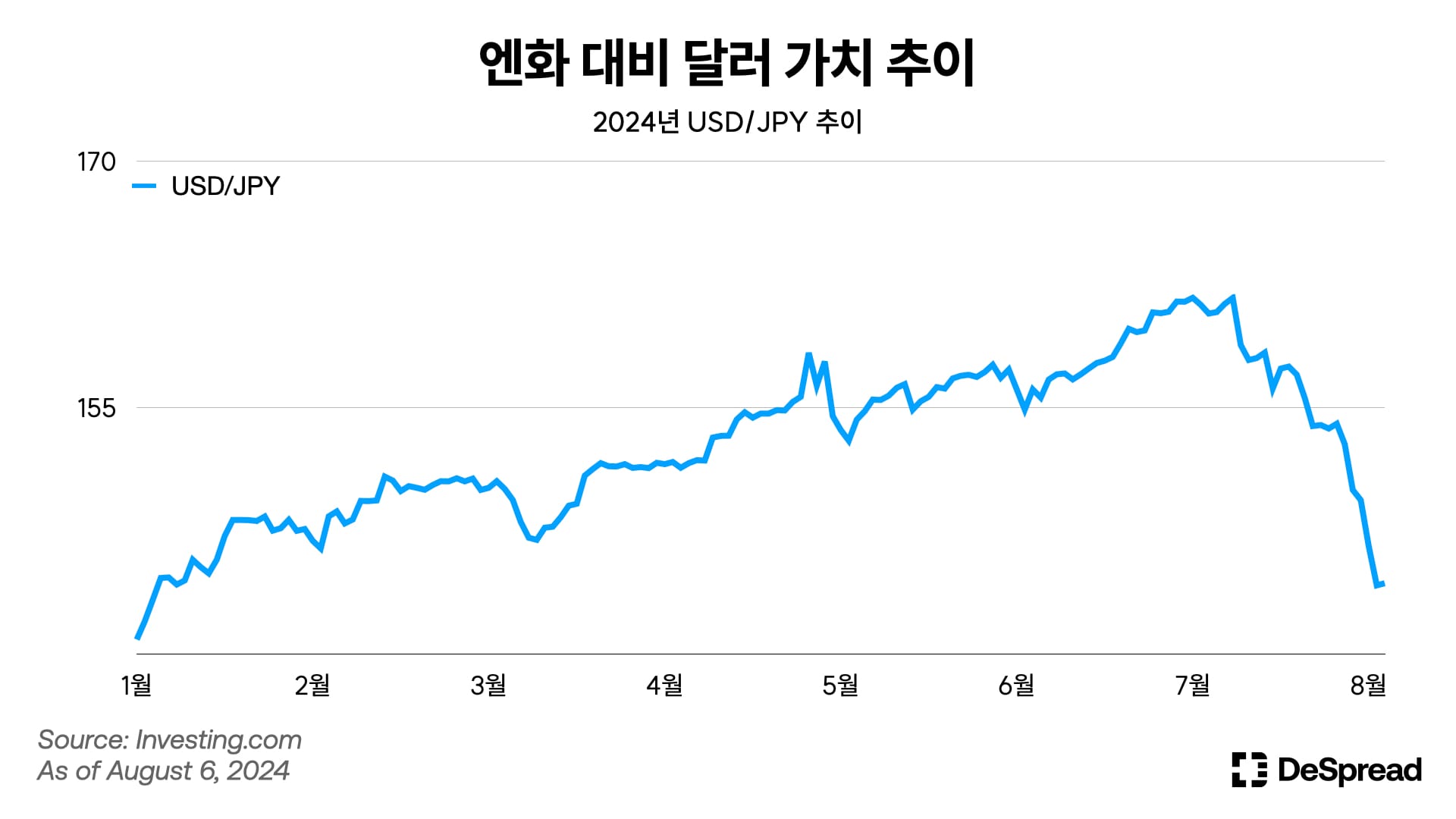

2024년 3월, 일본은행은 엔화 약세를 막기 위해 기준 금리를 0%~0.1%로 인상하며, 2016년도부터 유지하던 마이너스 금리를 해제하였습니다. 하지만 이후에도 엔화 대비 달러의 가치가 지속적으로 상승하는 모습을 보이자, 7월 31일 일본은행은 기준 금리를 0.25%로 인상하는 강수를 두었고, 여기에 더해 일본 국채 매입 규모를 기존 월 6조 엔 규모에서 2026년 3월까지 3조 엔 내외로 점진적으로 줄이겠다고 발표하였습니다.

일본은행의 금리 인상 및 국채 매입 규모 축소 발표는 엔화 대비 달러 가치의 급격한 하락을 야기하였습니다. 8월 1일부터 5일까지 USD/JPY는 154에서 141.6까지 최대 8%가 하락하였으며, 이는 엔 캐리 트레이드(Yen Carry Trade) 수익률의 감소로 이어졌습니다.

엔 캐리 트레이드는 저금리의 엔화를 차입해 타 금융 상품에 투자하는 전략으로서, 일본은행이 2016년 기준금리를 마이너스로 전환한 이후 많은 투자자와 기관들 사이에서 인기를 끌었습니다. 하지만 최근 일본의 금리 인상 발표로 엔화 가치가 상승하기 시작하면서, 부채 상환에 대한 압박을 받은 엔화 차입자들이 보유 중인 금융상품들을 매각하기 시작하였고 이에 글로벌 증시가 타격을 받게 되었습니다.

2.1.2. 미국 고용 지표 부진

8월 2일 발표된 7월 미국 고용 지표에서 비농업 부문 취업자 수가 11만 4000명으로 예상치(17만 5천 명)를 크게 하회했고, 실업률은 예상보다 0.2% 높은 4.3%로 2021년 10월 이후 최고치를 기록했습니다. 이에 따라 경기 둔화에 대한 우려는 증가했고, 9월 FOMC(Federal Open Market Committee)에서 25bp가 아닌 50bp의 금리 인하로 기본 시나리오가 변경되었습니다.

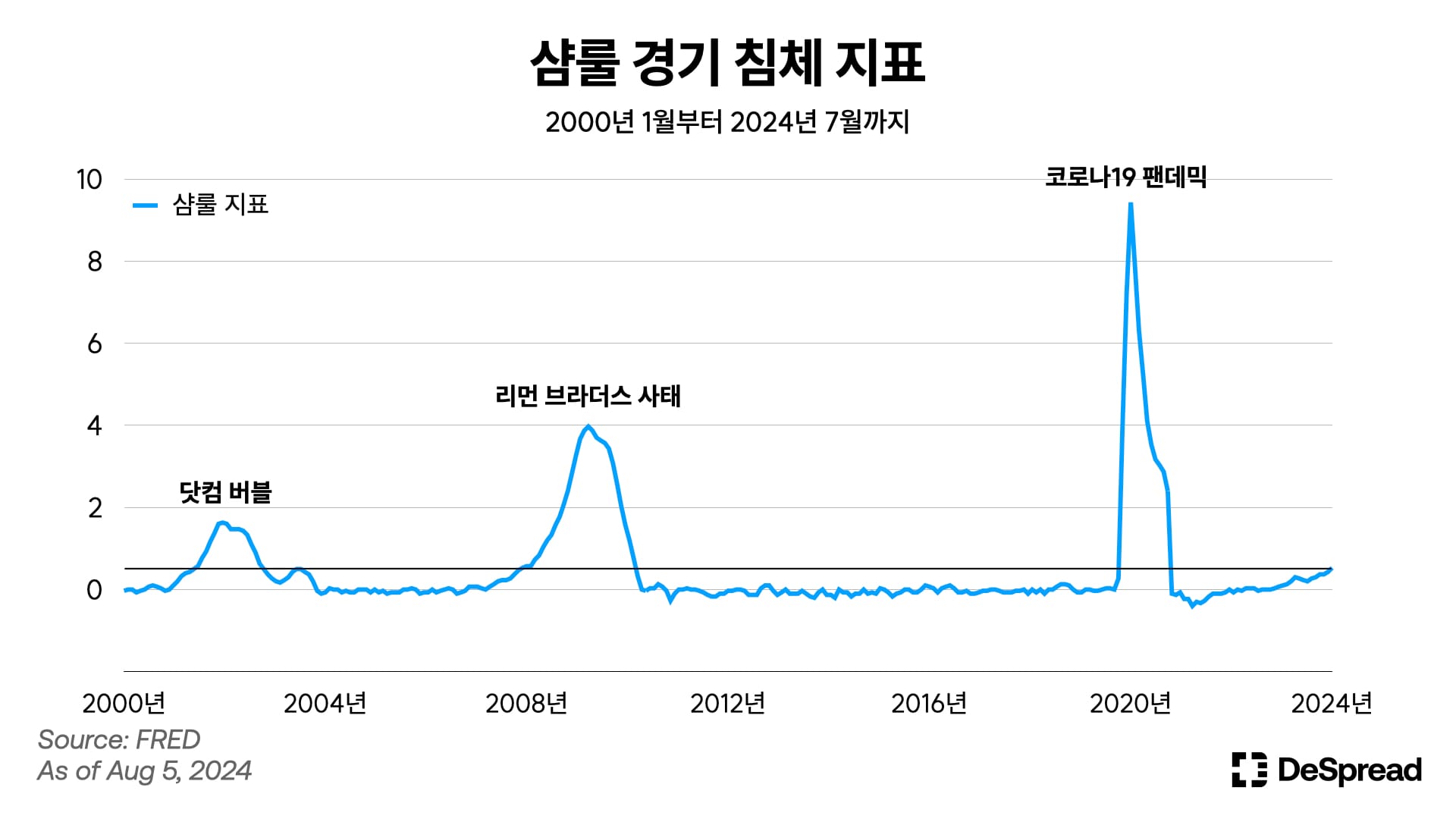

실업률의 3개월 이동 평균이 이전 12개월의 3개월 평균의 최솟값에 비해 0.5% 이상 상승할 경우 경기 침체의 시작을 알리는 지표인 샴 규칙(Sahm Rule) 또한 임계치에 도달하며 경기 침체 우려가 고조되었습니다. 하지만 일각에서는 근래의 실업률 상승은 팬데믹 사태 당시 급증한 실업률과 최근 몇 년간 이민자 급증에 따른 노동 공급 증가에 영향을 받아 다소 과장되었을 수 있다는 점에서 확실한 경기 침체 징후로 보기 어렵다는 의견 또한 존재합니다.

미국 고용 지표 부진에 따른 경기 둔화에 대한 우려는 상기한 일본 금리 상승 여파와 함께 나스닥(Nasdaq), S&P 500 등 미 증시뿐만 아니라 국내와 일본을 비롯한 동아시아 증시 폭락에도 영향을 미쳤습니다. 여기에 중동 지역의 지정학적 긴장 고조도 글로벌 증시에 부정적으로 작용했습니다.

가상자산 시장 역시 이러한 거시경제적 요인들의 영향을 받았습니다. 더불어 미 상품거래위원회(Commodity Futures Trading Commission, CFTC)의 조사를 받고 있는 점프 트레이딩(Jump Trading)의 보유 물량으로 추정되는 $368.2M 규모의 ETH 매각, 이더리움 현물 ETF 자금 유출, 그리고 카말라 해리스(Kamala Harris)의 지지율 상승으로 인한 친 크립토 성향의 도날드 트럼프(Donald Trump) 당선 가능성 하락 등이 연이어 발생하며 시장에 더욱 압박을 가했습니다.

상기한 가상자산 시장 내의 이슈들에 대해서는 아래에서 더욱 자세히 살펴보겠습니다.

3. ETF 흐름

3.1. 비트코인 현물 ETF

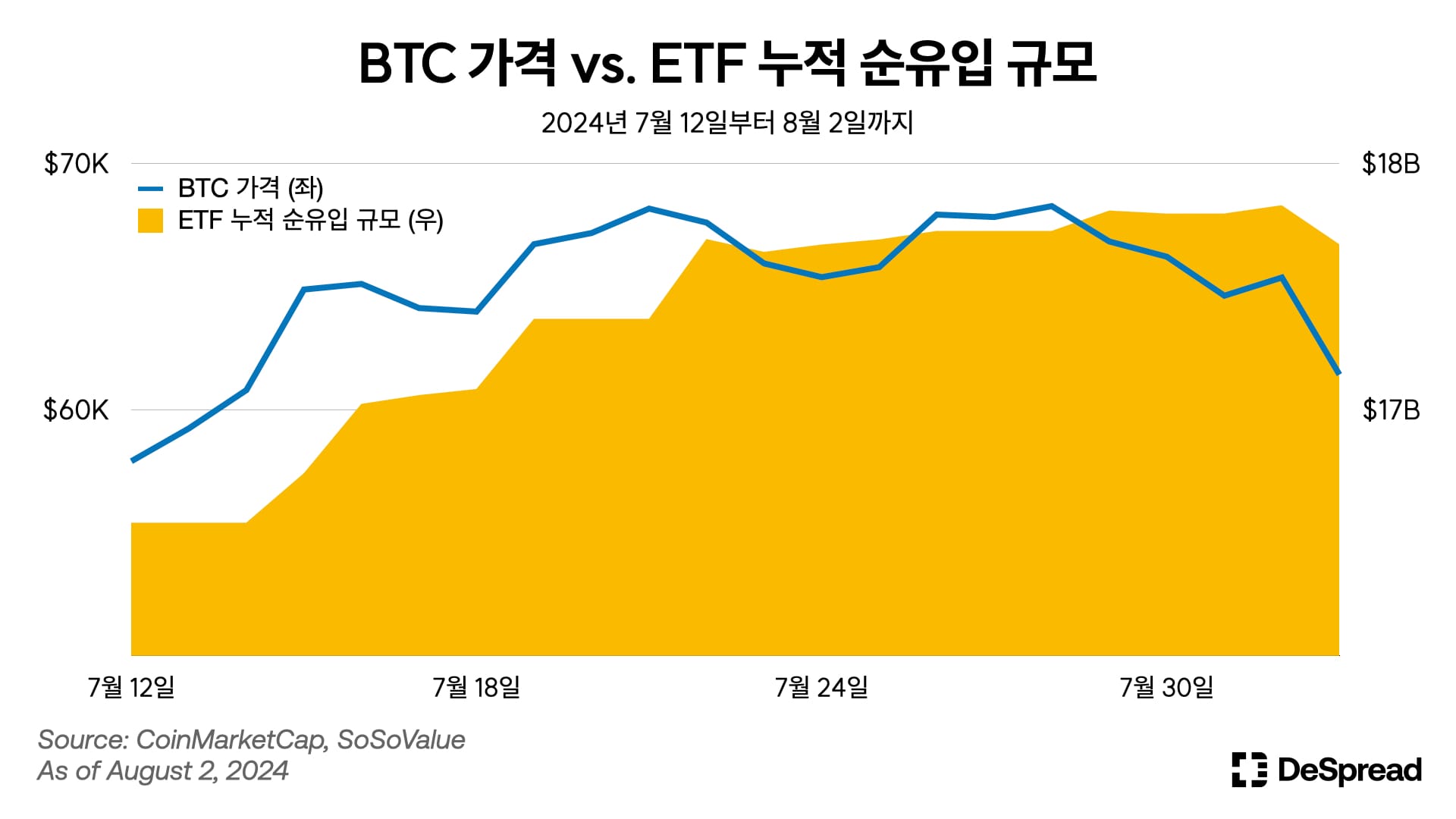

위 그래프는 2024년 7월 12일부터 8월 2일까지의 비트코인 가격과 비트코인 현물 ETF 누적 순 유입 규모 추이를 보여줍니다. 8월 2일을 기준으로 비트코인 현물 ETF의 자금 규모는 다음과 같습니다.

- 현물 ETF 보유 총 순자산 규모: $57.2B / 비트코인 전체 시가총액의 4.71%

- 누적 자금 순 유입 규모: $17.5B

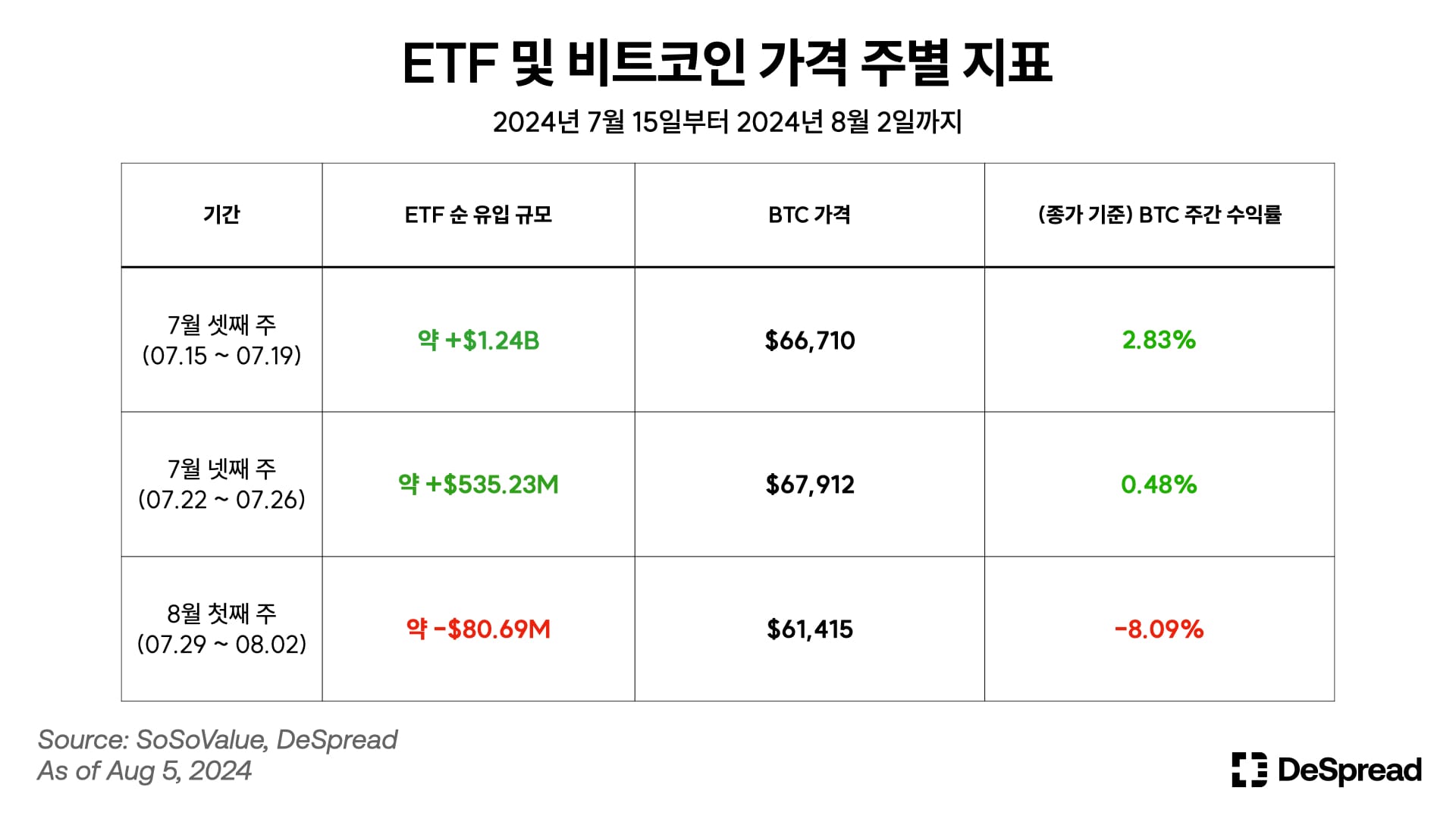

7월 중순부터 8월 초까지 3주간 ETF 자금 순 유입 규모와 비트코인 가격은 대체로 동일한 방향성을 보였습니다. 그러나 8월 첫째 주에는 앞서 언급한 이벤트들의 영향으로 인해 BTC 가격이 8%가량의 큰 폭으로 하락하는 모습을 보였습니다.

3.2. 이더리움 현물 ETF

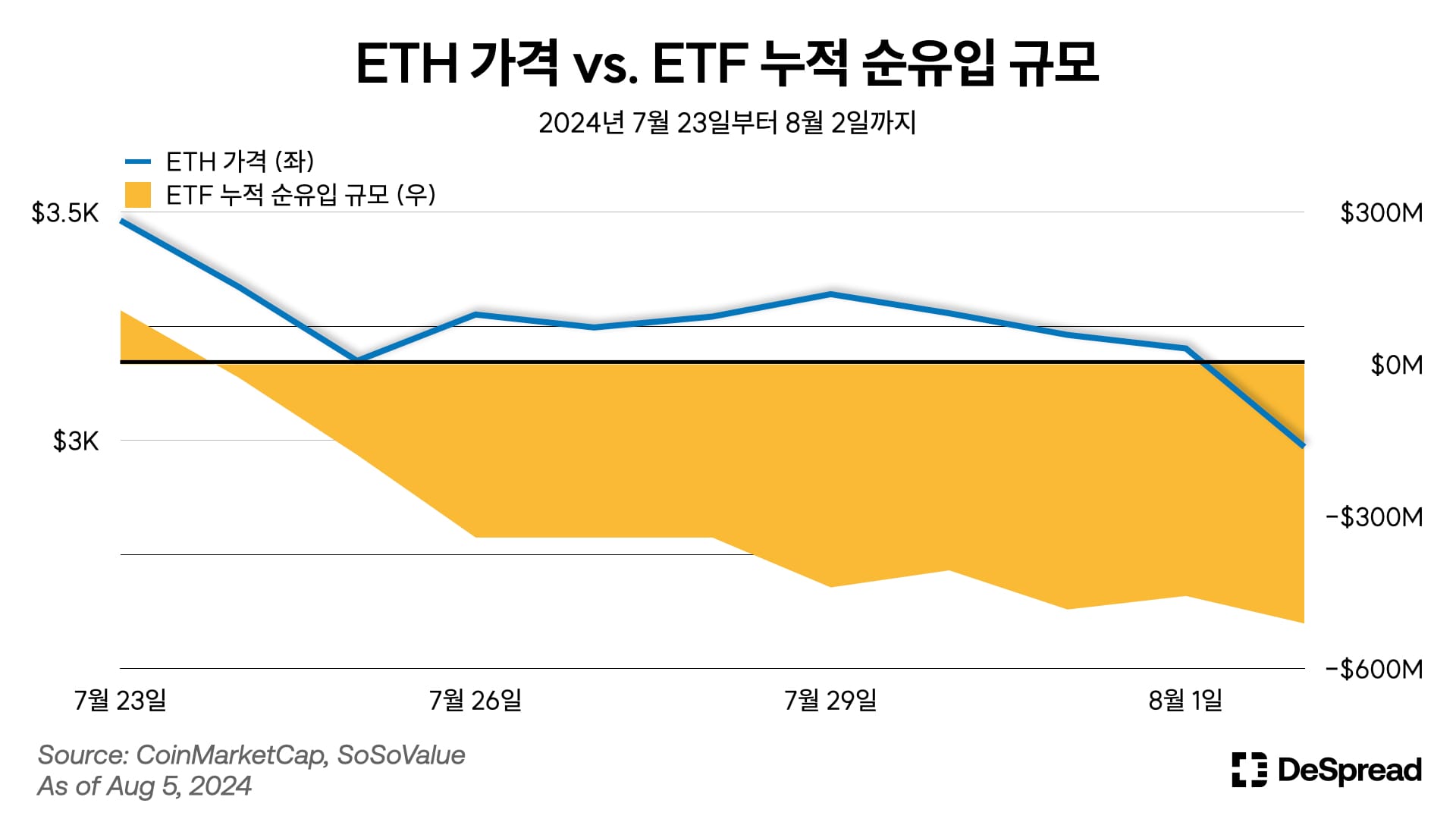

위 그래프는 이더리움 현물 ETF 거래 시작일인 2024년 7월 23일부터 8월 2일까지의 이더리움 가격과 이더리움 현물 ETF 누적 순 유입 규모 추이입니다. 8월 2일을 기준으로 이더리움 현물 ETF의 자금 규모는 다음과 같습니다.

- 현물 ETF 보유 총 순자산 규모: $8.33B / 이더리움 전체 시가총액의 2.32%

- 누적 자금 순 유입 규모: -$510.7M

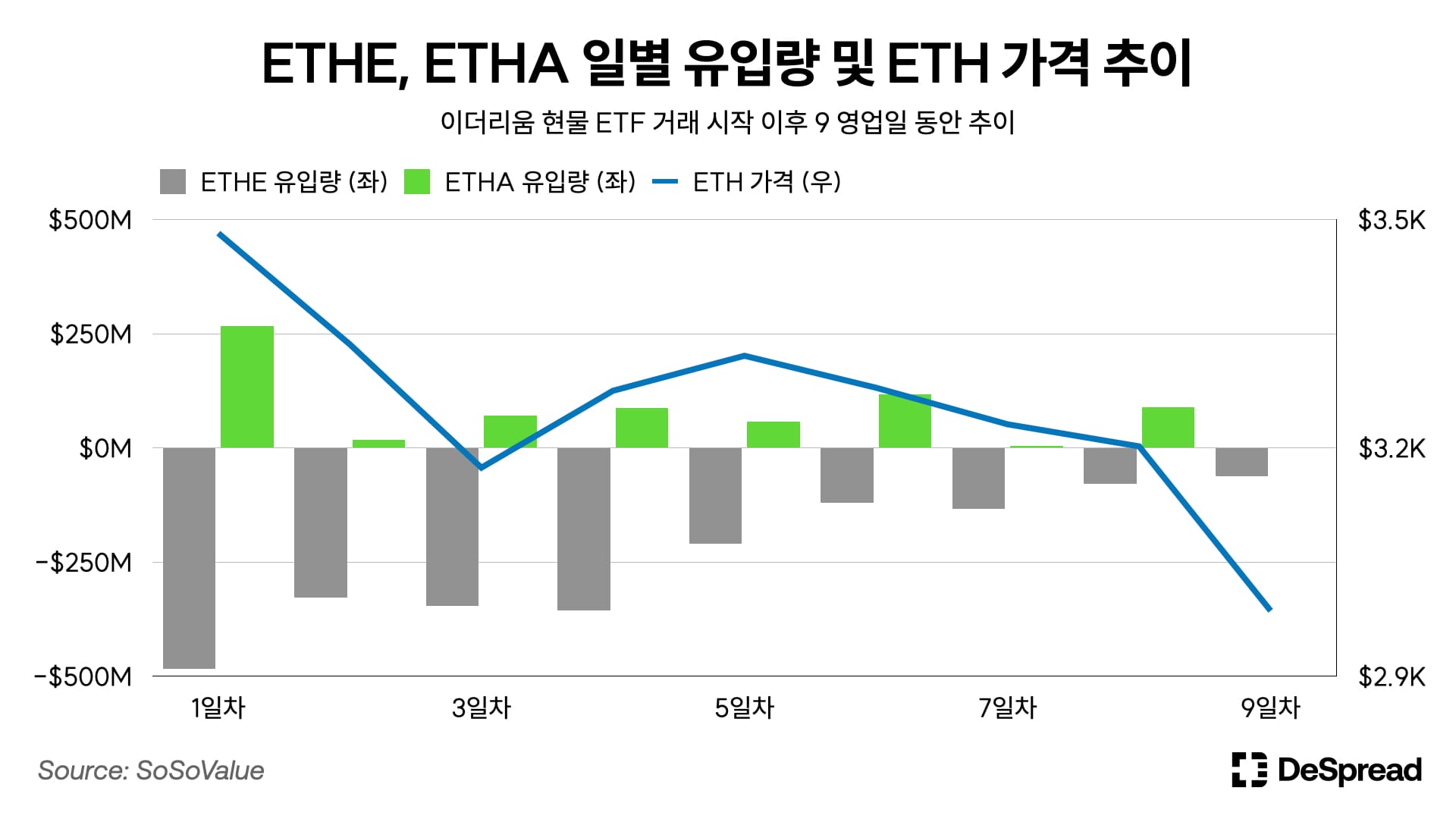

이더리움 현물 ETF의 거래 시작 후 대부분의 이더리움 현물 ETF 상품들이 순 유입을 보였음에도 불구하고 그레이스케일의 ETHE 상품에서만 약 $2B 상당의 누적 순 유출이 발생하며 ETH의 하락세를 주도했으며, 이러한 그레이스케일의 ETF 상품 순 유출로 인한 가격 하락 양상은 초기 비트코인 현물 ETF에서도 찾아볼 수 있습니다.

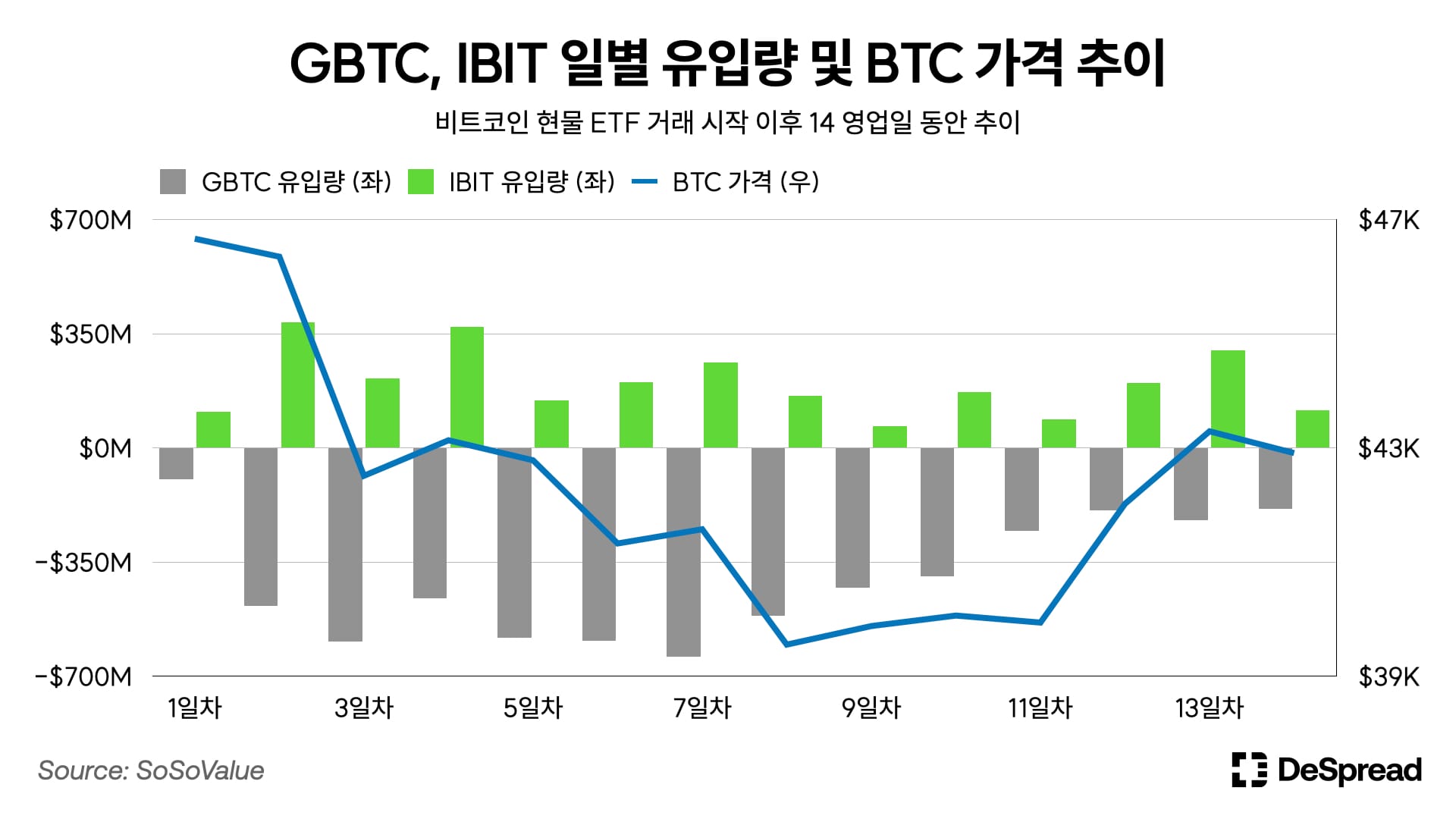

비트코인 현물 ETF 출시 직후 보름 동안, 수수료율이 높은 그레이스케일의 GBTC에서 총 $4.8B 상당의 순 유출이 발생하며 전체 ETF에도 유출 추세가 지속되었고, 이로 인해 비트코인 가격은 약 15% 하락한 바 있습니다. 이후 GBTC의 유출 속도가 둔화되고, 블랙락의 비트코인 현물 ETF 상품인 IBIT를 필두로 타 비트코인 현물 ETF 상품에도 순 유입이 지속되면서 약 두 달 동안 비트코인의 가격은 80% 상승하여 $73.8K라는 신고점을 갱신할 수 있었습니다.

이더리움 현물 ETF에서도 그레이스케일의 ETHE 상품의 순 유출은 초기에 비해 빠르게 줄어들고 있는 추세를 보이고 있으며, 블랙락의 이더리움 현물 ETF 상품인 ETHA 또한 꾸준히 순 유입을 기록하는 등, 초기 비트코인 현물 ETF와 유사한 양상을 보이고 있습니다.

4. 폴리마켓과 미 대선 경합

4.1. 폴리마켓이란?

폴리마켓(Polymarket)은 특정 주제의 미래 결과에 대해 스테이블코인 USDC를 베팅할 수 있는 예측시장 플랫폼입니다.

7월 13일 트럼프 피격 사건, 7월 21일 바이든 사퇴 등의 주요 이슈들이 겹치며 미 대선에 대한 관심이 고조되고 있습니다. 이러한 흐름을 반영하듯, 작성일(8월 2일) 기준 폴리마켓의 Top Topic 12개 중 8개가 미국 대선 관련 주제인 것을 확인할 수 있습니다.

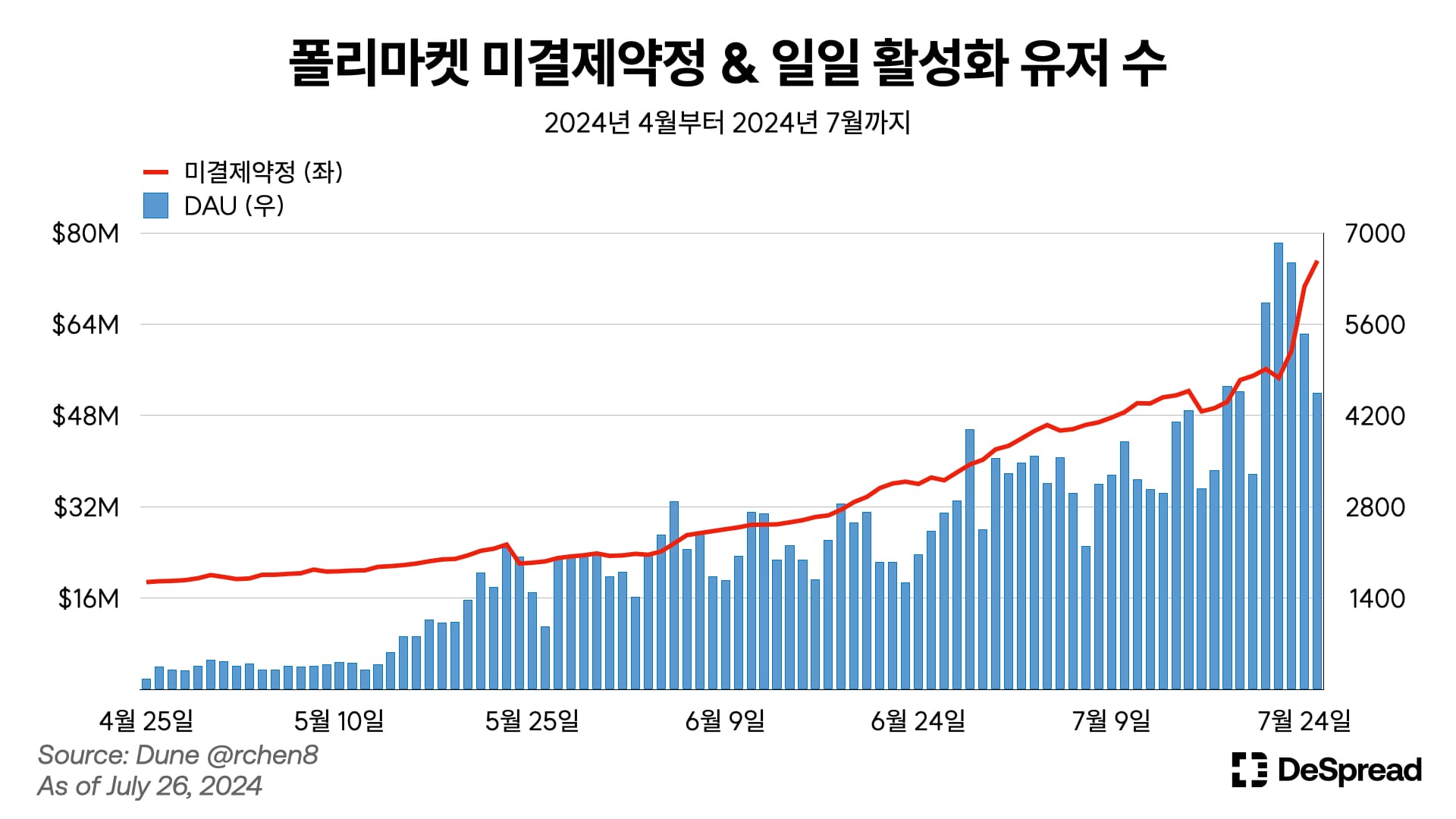

대선을 향한 관심이 증가하고 이를 둘러싼 다양한 사건의 결과 예측에 참여하고자 하는 수요가 높아짐에 따라 폴리마켓의 일일 활동 유저 및 거래량 또한 지속적으로 증가하는 추세를 보이고 있습니다. 폴리마켓 내 예측 결과는 대체로 친 가상자산 진영이 조금 더 우세하게 나타나는 경향을 보이는데, 이는 폴리마켓이 블록체인 및 가상자산 관련 프로젝트임을 고려한다면 자연스러운 결과라 볼 수 있습니다.

4.2. 폴리마켓으로 보는 미 대선 경합

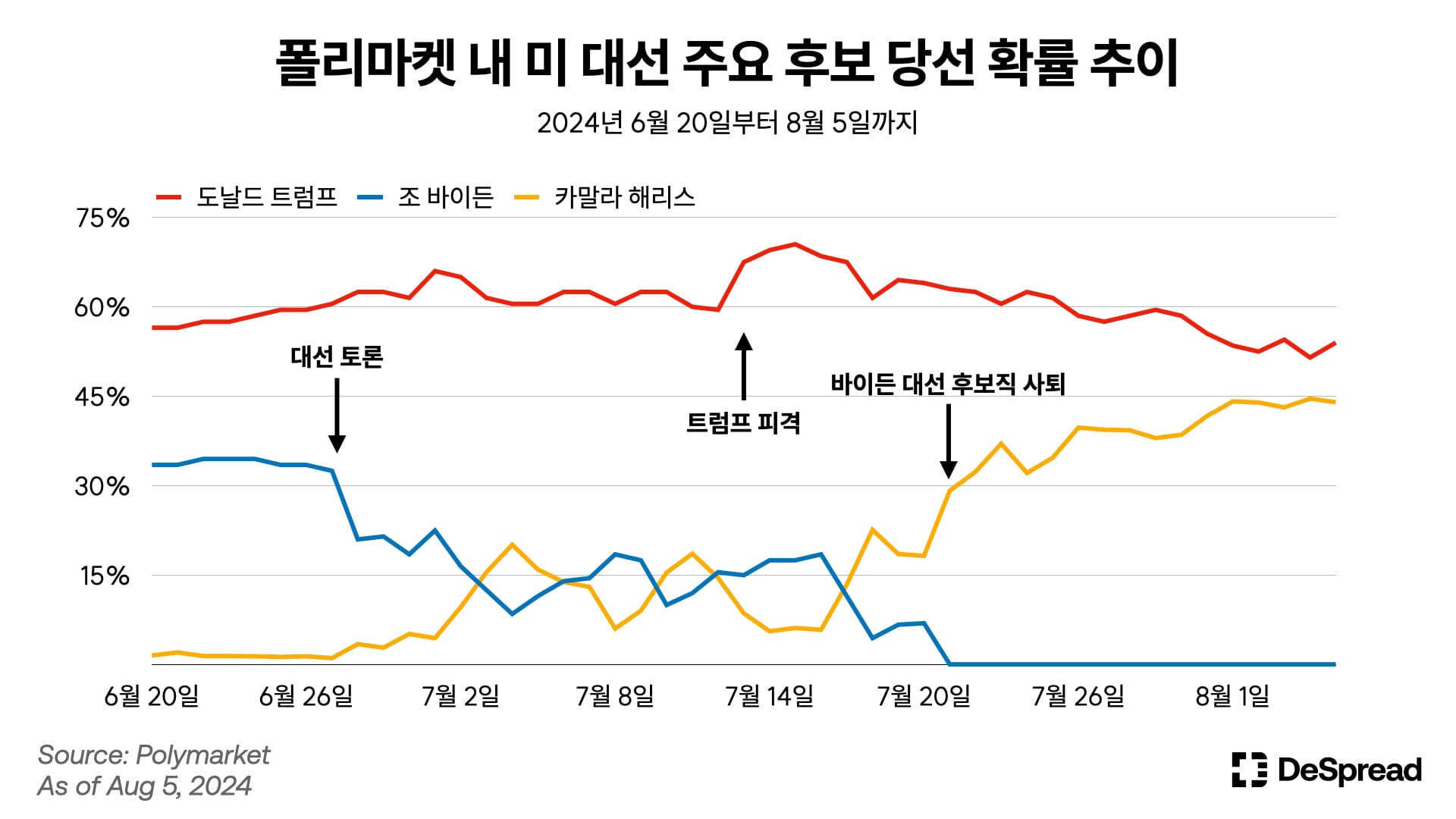

6월 27일 트럼프와 조 바이든(Joe Biden)이 진행한 대선 토론 이후 폴리마켓에서 조 바이든의 당선 확률은 급격히 감소하였고, 민주당 측에서는 카말라 해리스가 새로운 대선 후보로 부상했습니다.

같은 시기 트럼프는 50% 후반에서 60% 초반 대의 지지율을 유지하였으며, 피격 사건 이후 71%까지 상승하는 모습을 보여주었습니다. 다만, 이후 하락하여 한동안 60% 대에 머물렀습니다.

7월 21일 조 바이든이 대선 후보 사퇴를 발표하며 해리스를 민주당 대통령 후보로 지지하겠다는 입장을 표명했습니다. 그 직후 해리스의 예측 당선 확률은 20%p가량 급격히 상승, 현재는 대선 토론 이전 조 바이든의 예측 당선 확률이었던 34.5%를 넘어선 44%에 위치하며 빠르게 트럼프를 추격하고 있습니다.

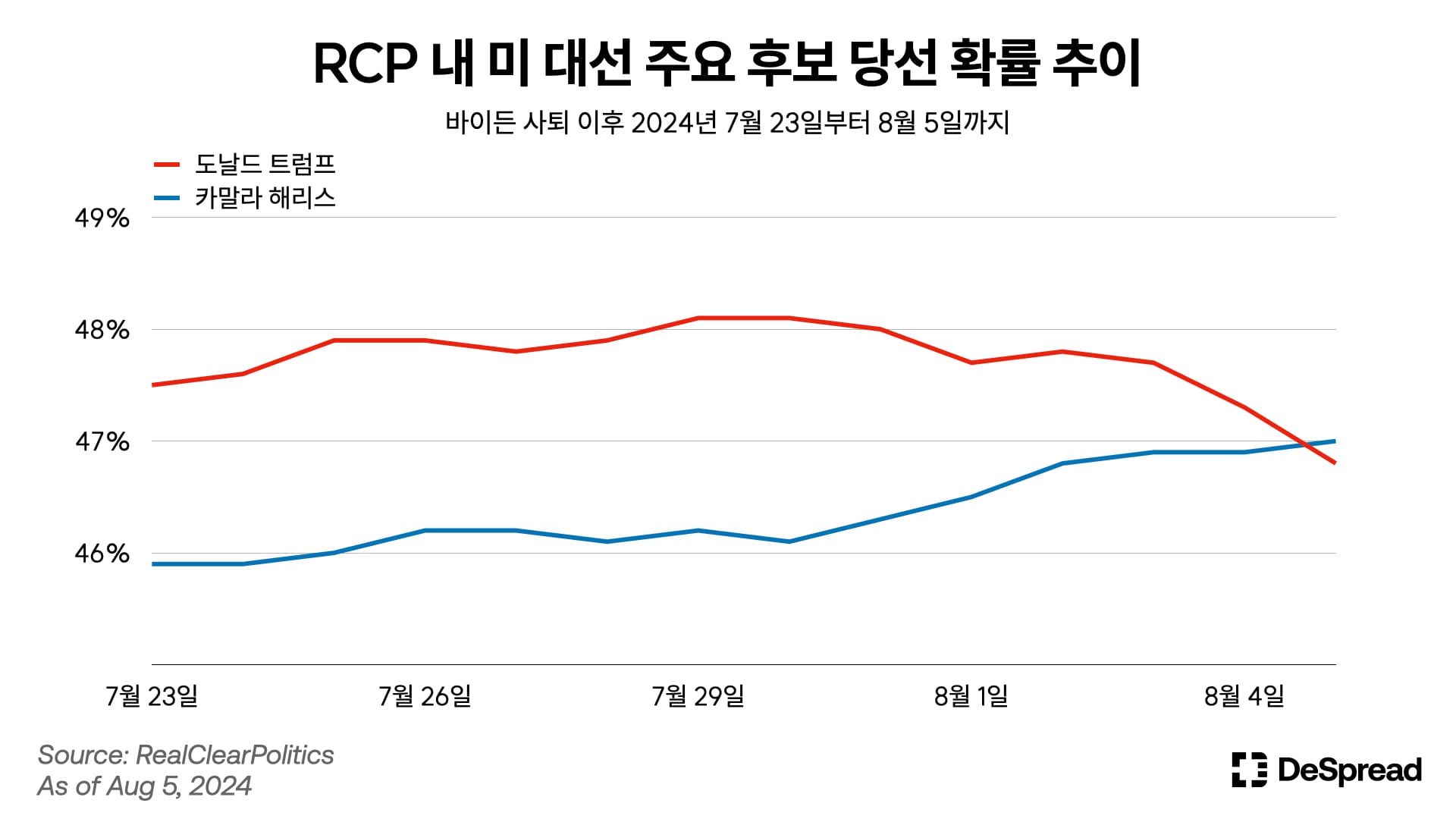

상대적으로 가상자산에 우호적인 폴리마켓 예측시장과는 달리, 미국 정치 뉴스 웹사이트이자 여론조사 데이터 수집업체 RealClearPolitics(RCP)에 따르면 카말라 해리스의 지지율은 더욱 가파르게 상승하고 있습니다. 미국 내 수십 개의 여론조사 결과 평균을 제공하는 RCP에서 도날드 트럼프의 지지율은 다소 낮게, 카말라 해리스의 지지율은 높게 나타났습니다. 빠른 속도로 트럼프를 추격하던 해리스는 8월 5일, 47%의 지지율로 46.8%를 기록한 트럼프를 역전하였습니다.

4.3. 비트코인 컨퍼런스와 트럼프 연설

한편 친 크립토 정책을 펼치고 있는 트럼프는 지난 7월 28일 미국 테네시 주의 내슈빌에서 열린 비트코인 2024 컨퍼런스에 연사로 참여했습니다. 해당 연설에서 트럼프는 자신이 미국의 대통령으로 당선된다면 다음과 같은 정책을 실행할 것이라고 발언했습니다.

- 연방 정부에 개인 자산에 대한 전권을 주는 CBDC를 금지(”There will never be a CBDC while I'm the president of the United States.”)

- 달러 스테이블코인의 확장을 지원(”We will create a framework to enable the safe, responsible expansion of stablecoins.”)

- 미국 정부가 보유 및 보유하게 될 비트코인 매도 금지(”It will be the policy of my administration to keep 100% of all the Bitcoin the U.S. government currently holds or acquires in the future.”)

이 외에도 트럼프는 연설에서 친 크립토 이미지를 굳히고 크립토 진영의 표심을 확실히 얻기 위해 "절대 비트코인을 팔지 마라(Never sell your BTC)", "취임 첫날 SEC 의장 개리 겐슬러를 해임하겠다(On day one, I will fire Gary Gensler)"는 등의 강수를 두며 크립토 시장 참여자들로부터 많은 관심과 환호를 받았습니다.

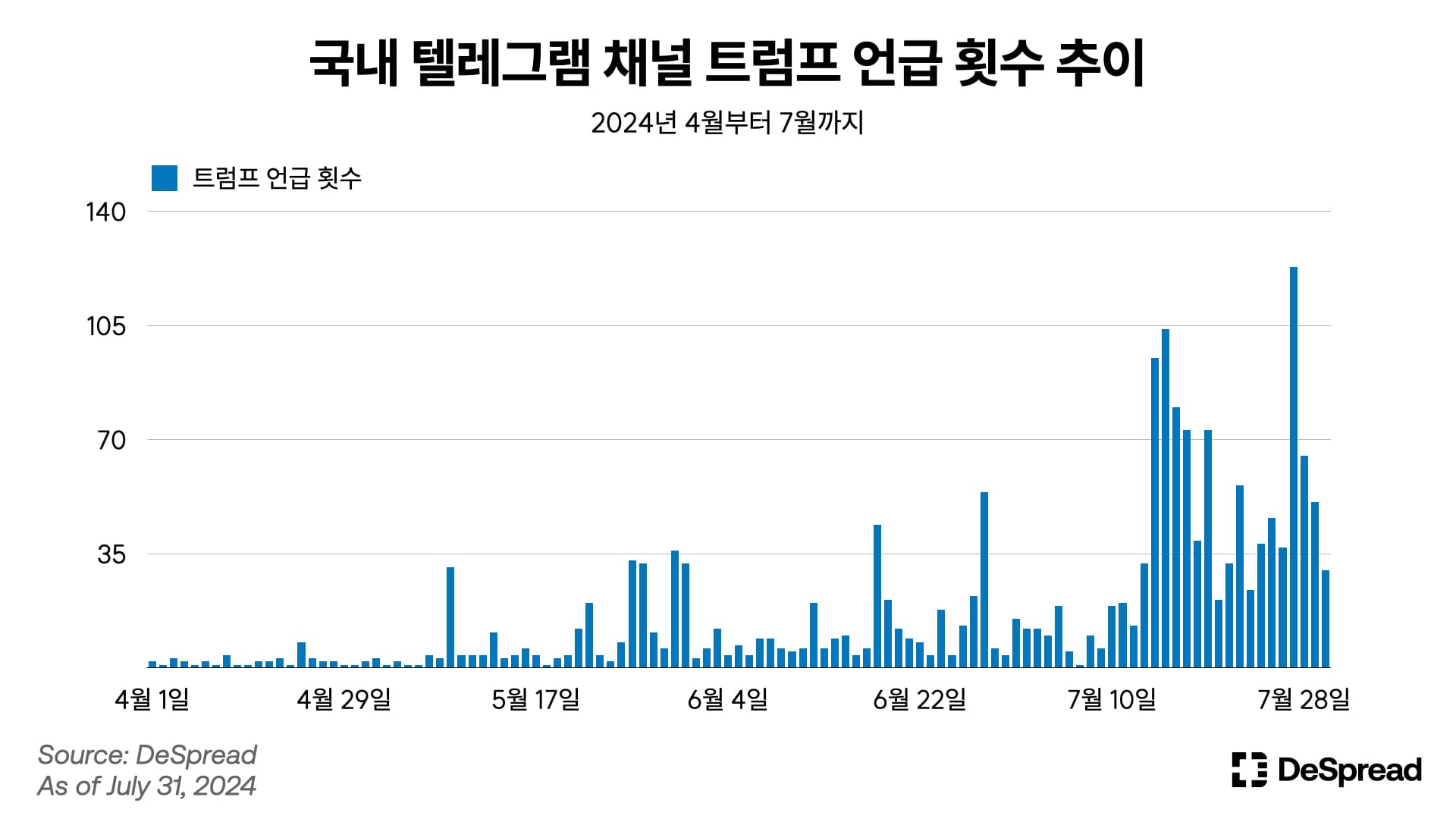

국내 가상자산 관련 텔레그램 채널에서 '트럼프' 언급 횟수 통계를 통해 국내 커뮤니티에서도 트럼프의 비트코인 컨퍼런스 연설이 많은 관심을 받은 것을 확인할 수 있었습니다. 국내 크립토 텔레그램 개인 채널의 '트럼프' 키워드 언급 횟수는 대선이 다가오며 상승하는 추세를 보이다 비트코인 컨퍼런스 연설 당일, 이전 한 달 평균 32.6회를 훌쩍 뛰어넘는 123회로 가장 높은 수치를 기록했습니다.

5. 국내 시장 동향

5.1. 거래소 예치금 이자율 전쟁

국내에서는 7월 19일부로, 가상자산 이용자들의 권익을 보호하고 시장의 거래질서를 확립하고자 가상자산이용자보호법이 시행되었습니다. 이로 인해 앞으로 국내 가상자산 거래소는 이용자의 예치금을 은행 등 공신력 있는 관리 기관에 예치 및 신탁해야 하며, 예치자들에게 예치금에 대한 이용 대가를 의무적으로 지급해야 합니다.

가상자산이용자보호법 발표 이후, 국내 거래소들은 각각 이용자들에게 지급할 예치금 이용료를 발표하였으며, 이 과정에서 약 5일간 타 거래소 대비 더 높은 예치금 이용료를 책정하여 이용자를 끌어모으기 위한 거래소들의 예치금 이자율 경쟁이 발생했습니다.

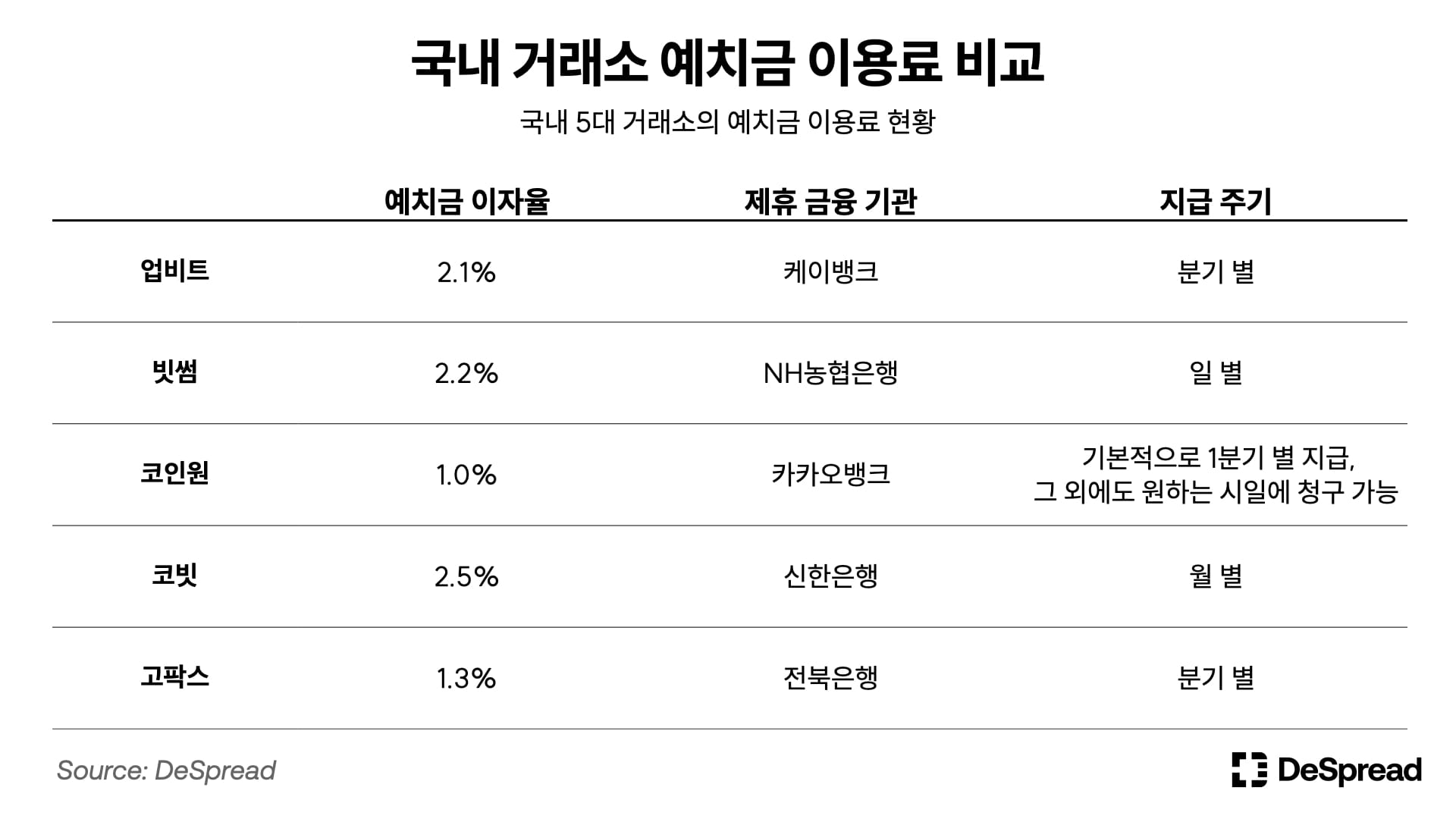

초반, 국내 5대 거래소 중 빗썸을 제외한 네 곳이 다음과 같이 1%대의 이자율을 발표했습니다.

- 업비트: 1.3%

- 코빗: 1.5%

- 코인원: 1.0%

- 고팍스: 1.3%

하지만 얼마 지나지 않아 빗썸이 예치금 이자율로 2.0%를 지급하겠다고 공지하자, 기존 발표했던 거래소들 또한 얼마 지나지 않아 이자율을 상향 조정하며 다음과 같이 대응하였습니다. 여기에 더해 빗썸은 업비트의 상향 공지 이후 재상향을 발표하며 국내 거래소 이자율 경쟁에 불을 붙였습니다.

- 업비트: 1.3% → 2.1%로 상향

- 빗썸: 업비트 상향 공지 이후 몇 분 뒤, 2.0% → 2.2%로 상향

- 코빗: 1.5% → 2.5%로 상향

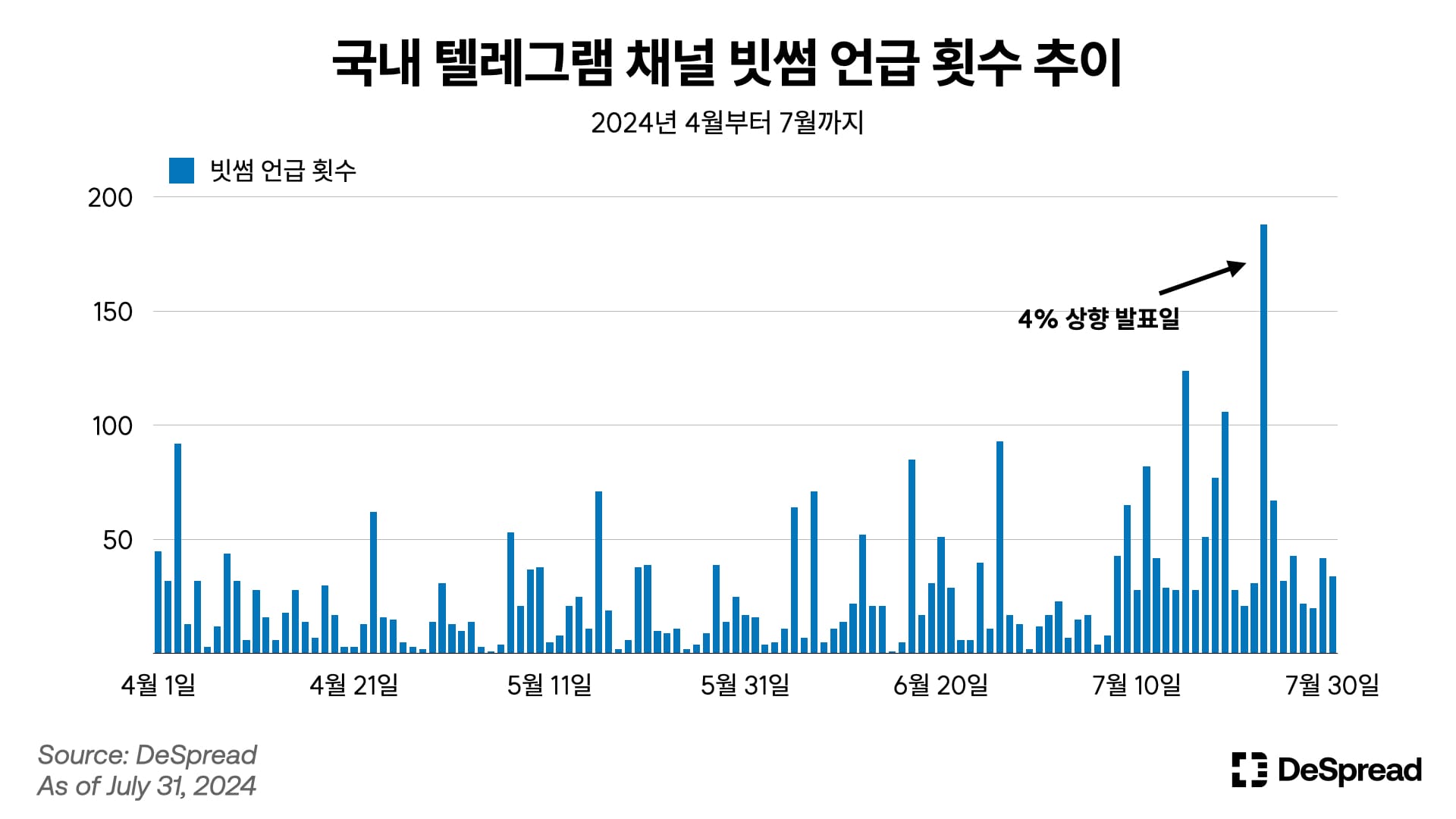

7월 23일, 빗썸은 예치금 관리기관인 농협은행이 지급하는 이자율 2%과 빗썸이 추가로 지급하는 이자율 2%를 합쳐 총 4%라는 파격적인 이자율을 발표하였습니다. 이에 발표 당일 국내 가상자산 관련 텔레그램 채널에서 빗썸 언급량이 급증하는 등, 국내 시장 참여자들로부터 큰 관심을 받았습니다.

하지만 빗썸의 이와 같은 이용료 지급 계획은 금융감독원으로부터 이용료율 상향에 대한 추가 검토를 권유받으며, 반나절 만에 상향 전 이자율인 2.2%로 수정되었습니다.

현재 국내 5대 거래소의 예치금 이용료 현황은 다음과 같습니다.

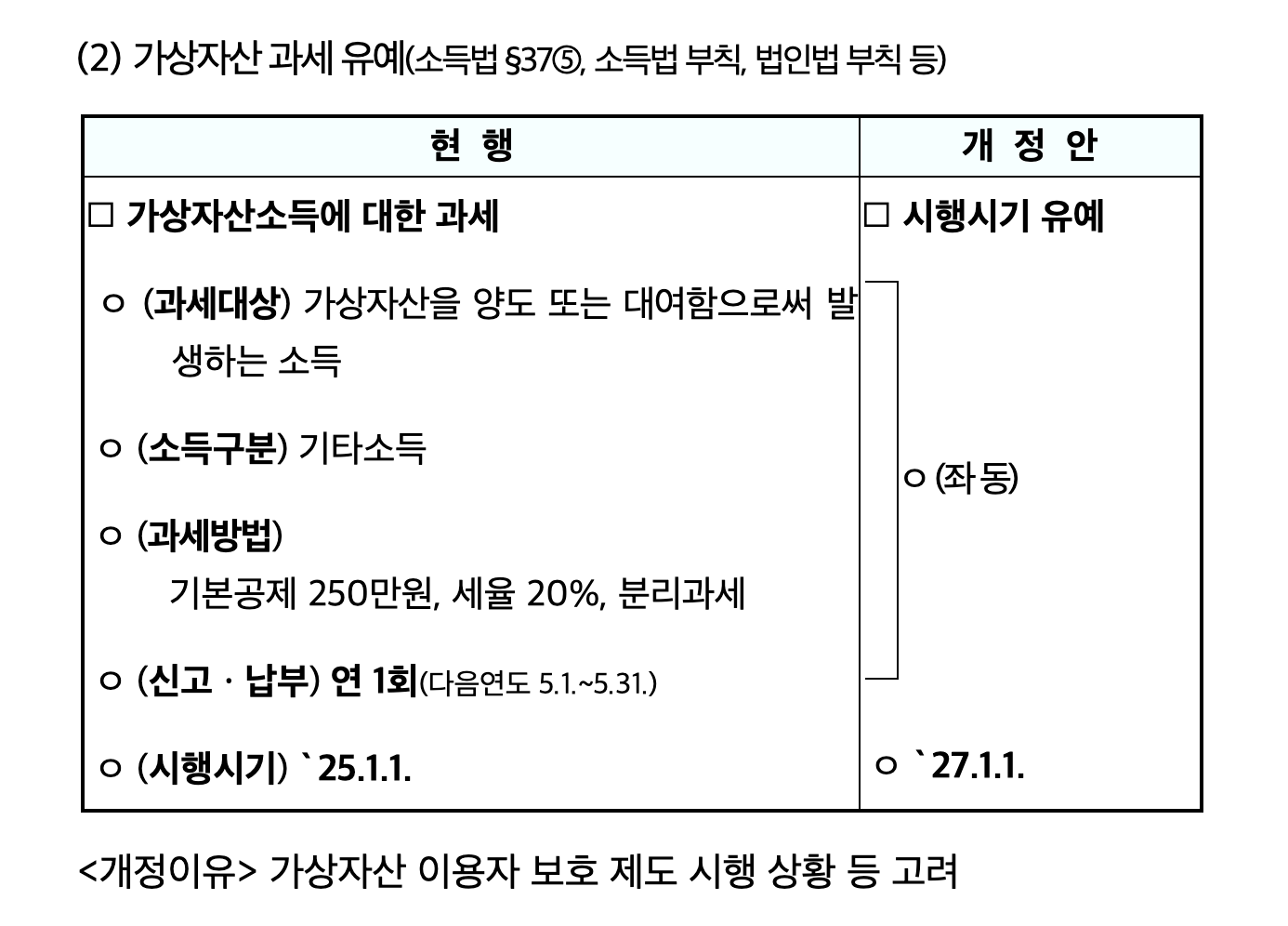

5.2. 가상자산 과세 유예

7월 25일 기획재정부가 발표한 "2024년 세법개정안"에는 증여세 공제, 금융투자소득세 폐지 항목과 더불어 구체적인 가이드라인 및 제도적 기반이 아직 완벽히 마련되지 않았다는 이유로 인해 본래 2025년부터 시행해야 할 가상자산 과세의 유예 항목이 포함되어 있습니다.

해당 개정안이 통과된다면 2027년 1월 1일까지 과세는 유예되며, 2027년 1월 1일부터 250만 원을 초과하는 이익에 대해 20%의 세금이 부과되게 됩니다.

현재 금융투자소득세의 실행 여부 및 방법론에 대해 활발하게 논의가 진행되고 있습니다. 금융투자소득세 개정에 따라 가상자산 과세 또한 영향을 받아 과세의 실행 여부 및 방법론은 얼마든지 변경될 가능성이 존재하므로, 앞으로의 판결 결과에 주목할 필요가 있습니다.