1. 简介

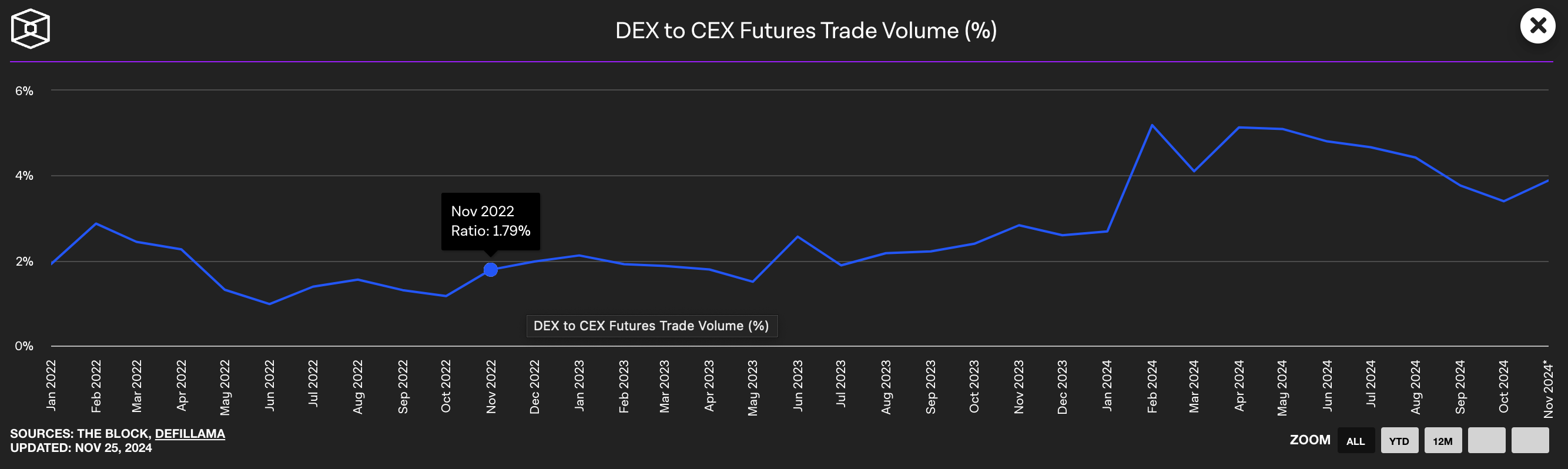

永续期货交易所(Decentralized Perpetual Futures Exchange)是一个让用户可以在区块链上针对特定资产建立槓杆仓位 DeFi 协议。自 2022 年 11 月,全球第二大中心化交易所 FTX 倒闭之后,由于市场对中心化交易所的不信任,去中心化交易所在市场参与者的关注下稳步发展。

根据其价格发现机制,现有的 PerpDEX 大致可分为三种模式:

- Oracle 模式:一种基于外部价格资料运作的模式,没有自己的价格发现机制。优点在由于依赖外部预言机,协议的流动性规模对交易者(Taker)的交易影响极小,但流动性提供者(Maker)会面临单点风险和来自预言机的攻击,而且缺乏自身的价格发现机制限制了其发展(如 Jupiter)。

- Orderbook 模式:利用传统资本市场买卖系统的模式。虽然交易者可以指定所需的买入/卖出价格,使得 Maker 风险相对较低,但由于区块链区块时间的限制,对于需要快速买卖的做事商存在限制(例如 dYdX)。

- AMM 模型:一个利用 CPMM (Constant Product Market Makers) 的模型,也是 Uniswap 的价格发现机制。根据所提供的流动性,按照特定公式(如 X*Y=K)来决定价格,虽然不需要提交或修改 Orderbook 就可以轻松处理资产供需,但所有交易都会涉及到一定的 Slippage(如 Perpetual Protocol)。

1.1. Orderbook PerpDEX 的发展和限制

在 Perpetual DEX 的早期发展阶段,Oracle 和 AMM 模型被市场广泛採用,因为它们更容易确保交易所需的流动性,因为基于 Orderbook 的做市商发现,由于区块链的缓慢处理速度和高昂的费用,很难有效地运作。然而,这些模式大多面临零和游戏,争夺有限的流动性,同时只针对现有的加密货币市场参与者。因此,开发基于 Orderbook 的 PerpDEX 的讨论和努力一直以来都存在着,以便为传统金融交易商提供熟悉的交易环境,并根据其流动性实现更大规模的增长。

最近,随着 Layer 2 和 Appchains 等区块链基础设施的发展,以及接收链下订单的交易方法的引入,Orderbook PerpDEX 的交易环境得到了显着改善。此外,Orderbook PerpDEX 和相关基础设施的发展仍在继续,如有以下协定:

- Vertex Protocol:混合模式的 PerpDEX,通过混合 AMM 和 Orderbook 模式,解决了 Orderbook 相对于其他模式较难启动流动性的问题。

- Elixir:帮助任何人在 Orderbook PerpDEX 中轻松执行流动性供应的协议。

儘管有这些发展,Orderbook PerpDEX 除了在协议中让用户能够简单地「存入 」资金和创建 「头寸 」之外,与中心化交易所没有其他区别。这使得它们无法避免与中心化交易所的竞争,而由于以下两个因素,PerpDEX 在竞争中处于劣势:

- 在链下处理订单、并在链上记录结果的 Orderbook PerpDEX 在透明度方面难以获得用户的信任。

- 完全在链上运行的 Orderbook PerpDEX 在用户每次提交交易时都需要签名和支付 Gas Fee,与中心化交易所相比,交易体验相当不方便。

因此,目前的 Orderbook PerpDEX 需要既能优化基于 Orderbook 的交易,又能建立自己的生态系统以创造网路效应的基础设施。在这样的背景下,Hyperliquid 以成为完全透明且人性化的「On-chain Binance」为愿景而诞生。

2. Hyperliquid,超流动性协定

Hyperliquid 是针对 Orderbook 交易进行优化的高效能 Layer 1,每秒可处理 200 万笔交易,于 2023 年 6 月以团队自有资本推出,没有外部投资资本。

Hyperliquid 的核心是 Orderbook 形式的原生 PerpDEX,从 Orderbook 到交易执行的所有程序都记录在链上。Hyperliquid DEX 在链上记录所有用户活动的同时,还提供了如通过电子邮件创建交易帐户、提交交易不需要独立签名或 Gas Fee 等的便利的功能,提供与中心化交易所相似的用户体验。

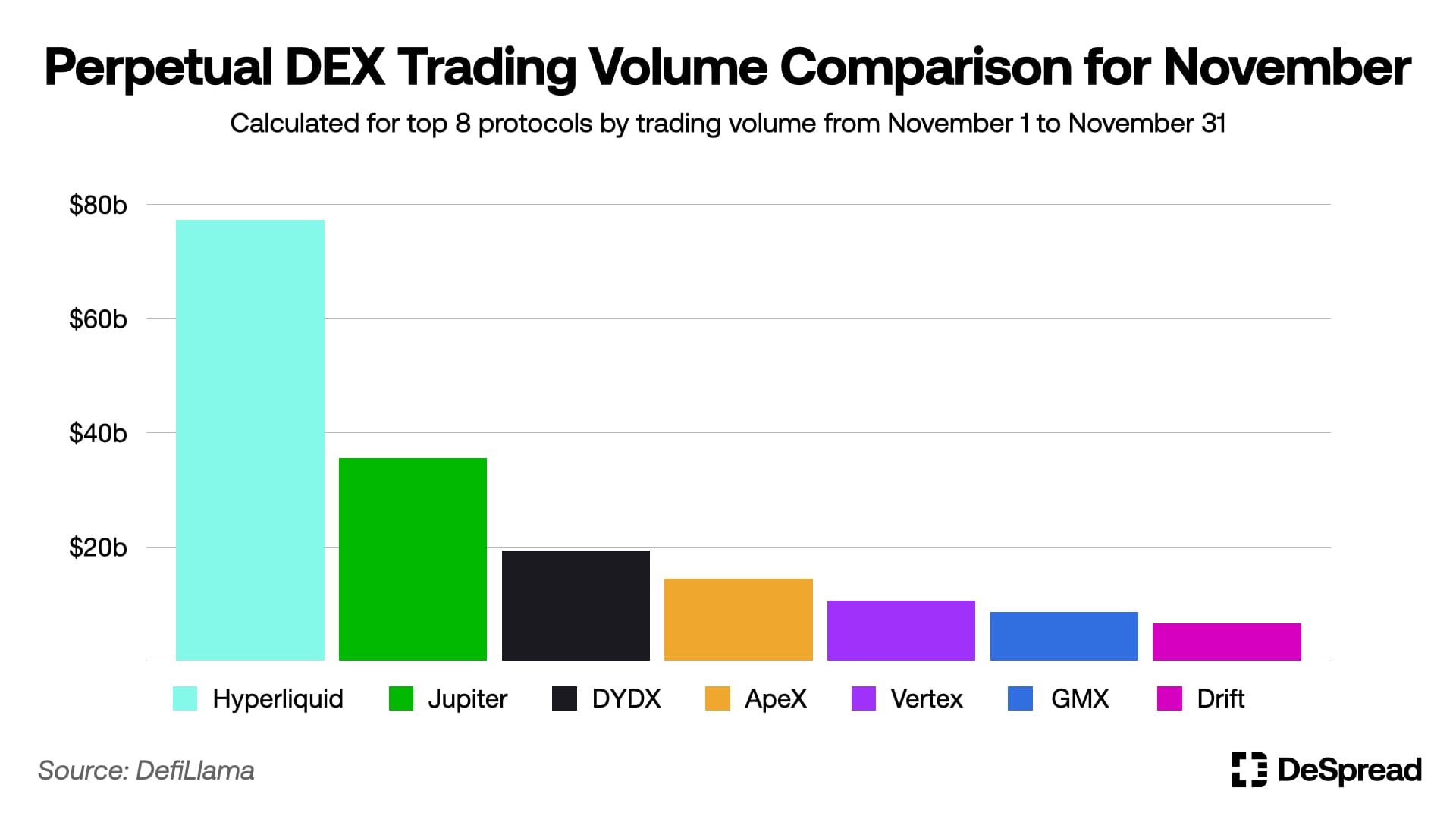

凭藉这些与众不同的特色,Hyperliquid 自推出以来稳健成长,截至 2024 年 12 月 11 日已实现 21.4 亿美元的资金淨流入,月交易量达 770 亿美元,截至 11 月未平仓金额达 33.7 亿美元,约为 Jupiter 未平仓金额的 4 倍,交易量排名第二,在 Orderbook PerpDEX 中遥遥领先。

让我们更详细的探讨 Hyperliquid 的组成与运作机制。

2.1. Hyperliquid 网路

Hyperliquid 在推出之初,考虑到与 Cosmos 生态系统的互通性以及部署的便利性,採用了 Cosmos 的共识演算法 Tendermint 来取代 HyperBFT。然而,Tendermint 共识演算法显示出扩充性的限制,每秒只能处理约 20,000 个指令。为此,Hyperliquid 团队于 2024 年 5 月开发并推出 HyperBFT,是他们专门用于快速、大量交易处理的共识机制。

HyperBFT 是专为 Hyperliquid 进一步优化 Hotstuff 共识演算法的模型,而 Hotstuff 共识演算法是 Tendermint 共识演算法更有效率的改良版。虽然单单 HyperBFT 理论上每秒可处理 200 万笔交易,但在实际作业环境中,由于结合了 HyperVM (以 Rust 语言为基础的执行层),因此可处理高达 20 万笔交易,且延迟时间仅次于秒。这只是中心化交易所 Binance 的 TPS 的八分之一,但却比另一个基于自身网路执行链上 Orderbook 协议的 Injective 高出约 8 倍。

因此,Hyperliquid 是围绕「交易效率」而设计和建立的,其优势在于用户提交的所有订单都会被记录下来,并在链上快速处理,而无需 Gas Fee。然而,在没有提供奖励给验证者的情况下,团队目前操作所有四个节点,以确保快速的订单处理环境,引起外界对去中心化的质疑。

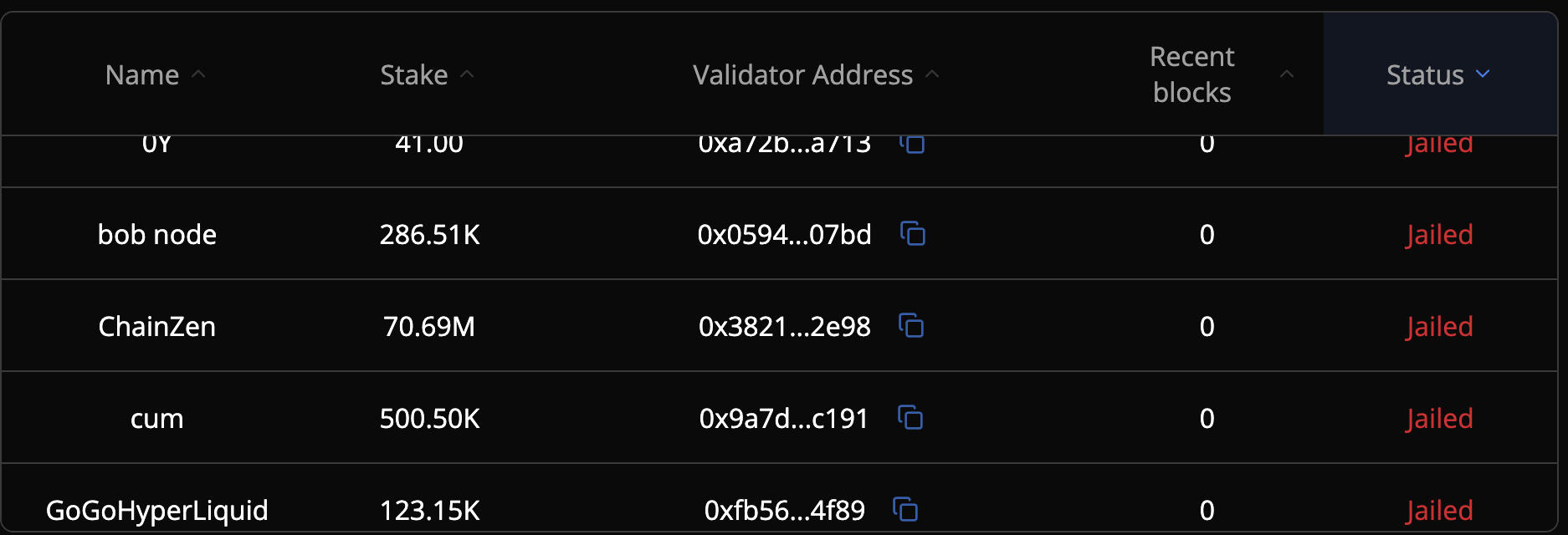

意识到这一点,Hyperliquid 团队正在测试无信任节点操作,以在测试网路上实现验证者的去中心化,同时也在测试如何让用户即使不直接操作节点,也能透过质押 $HYPE(Hyperliquid 的代币)参与网路验证。为了在确保去中心化的同时维持高效率的网路状态,Hyperliquid 引进了一套机制,将无法维持一定效能水准的节点转换为「Jailing」状态,限制其提出新区块和参与投票。

此外,Hyperliquid 团队还计画推出 HyperEVM,与现有的执行层 HyperVM 搭配使用。预期这将可让以 EVM 为基础的应用程式加入 Hyperliquid 生态系统并桥接 ERC-20 代币,以便扩展生态系统。

2.1.1. Hyperliquid Bridge

用户可以通过 Hyperliquid Bridge 存入和锁定稳定币,由 Hyperliquid 的验证器保证安全,并在 Hyperliquid 上的个人帐户中获得相同数量的资产,以使用该网络和 PerpDEX。

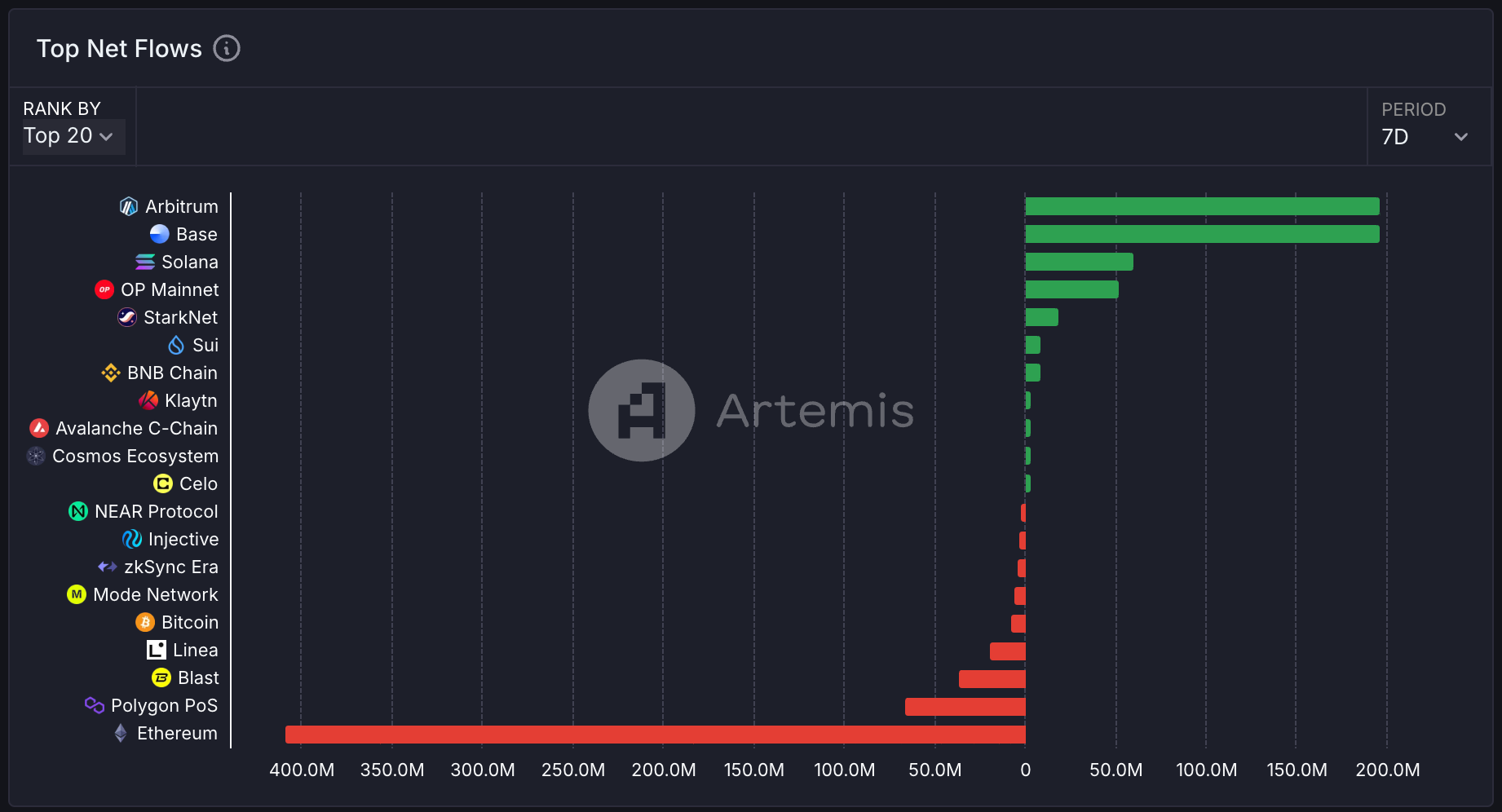

目前,Hyperliquid 只支援在 Arbitrum 网路上桥接 USDC。最近,随着 Hyperliquid 原生代币 $HYPE 推出后,市场对 Hyperliquid 的兴趣增加,而存入资产的用户显着增加,也可以观察到 Arbitrum 网络的淨流入量与其他网络相比明显较高。

目前,Arbitrum 网络上的提现收取 1 美元的手续费,用于支付 Gas Fee,Hyperliquid 计划未来支持 USDC 以外在其他网络的各类稳定币。特别是在 HyperEVM 推出后,很可能会与 Circle 的 CCTP(Cross-Chain Transfer Protocol,跨链传输协定)整合,可望确保稳定币传输与其他网路的完美互通性。

2.2. Hyperliquid DEX

如前文所述,Hyperliquid DEX 在 Hyperliquid 网络上运作,交易处理速度快,无需签名和费用,提供与中心化交易所几乎相同的用户体验,并支援超过 100 种不同代币对的槓杆交易环境。

Hyperliquid DEX 提供以下四种订单:

- 市场订单:以当前市场价格立即执行交易。

- 限价订单:以指定的期望价格执行交易。

- 刻度订单:在设定的价格范围内建立并执行多个限价订单。

- TWAP:在固定的时间间隔内将一个订单分成多个订单执行交易。

Hyperliquid 在主网推出后的前三个月实施免费交易政策,以争取初期使用者,之后将推出收费政策,向 Taker 收取 0.25% 的费用,并向 Maker 提供 0.2% 的回扣。然而,从 2024 年 3 月起,他们改用以每个钱包 14 天交易量为基础的分级收费机制,并重组为只有符合特定交易量门槛的做市商才能获得回扣的制度。

Hyperliquid 中产生的费用收入并非由团队收取,而是分发给将流动资金存入 HLP Vault(Hyperliquid 流动资金提供者储存库)的使用者,以及援助基金,这部分将在下文详细介绍。

2.2.1. Mark Price 机制

由于 Hyperliquid 是以 Orderbook 为基础,用户的买入/卖出价格基本上是由 Orderbook 的流动性所决定。然而,当 Orderbook 的流动性不足时,就会出现与其他市场的价格差距,这可能导致小规模的流动性攻击也有办法触发清算、TP (Take Profit) 和 SL (Stop Loss) 事件。

此外,由于无到期日的永久期货交易的性质,为了控制价格与现货价格的偏差,持仓者必须在每个特定时间段(Hyperliquid 的为一小时)向反持仓者支付一定金额作为资金率。因此,Hyperliquid 会根据外部交易所的价格资料计算 Mark Price,用于平仓、TP/SL 和资金率的计算。Hyperliquid 计算 Mark Price 的标准如下:

- Binance: 27.27

- OKX: 18.18

- Bybit: 18.18%

- Kraken: 9.09%

- Kucoin: 9.09

- Gate IO: 9.09

- MEXC: 9.09

2.2.2. 衍生品和现货交易

除了特定代币的期货交易,Hyperliquid DEX 还提供以下类型的工具交易:

- 指数永久合约:提供各种区块链生态系统指数的永续期货交易,例如追踪特定蓝筹 NFT 集合平均底价的指数 (NFTI-USD),以及追踪区块链社交平台 Friend Tech 前 20 大影响者帐户中的中间 8 个帐户平均 Key 价格的指数 (FRIEND-USD)。

- Hyperps:支持尚未推出市场的代币预先交易的产品,使用前一天每分钟的 8 小时指数的加权移动平均线 (EWMA) 来确定价格,而不是依赖于具体价格。

- 现货:在 Hyperliquid 网路上发行的原生代币。

其中,Hyperliquid 最近一直为建立和扩大自己的生态系统在投入大量精力,以原生代币及其现货交易为中心,Hyperliquid 的原生代币将通过 HIP(Hyperliquid Improvement Proposals)持续发展。

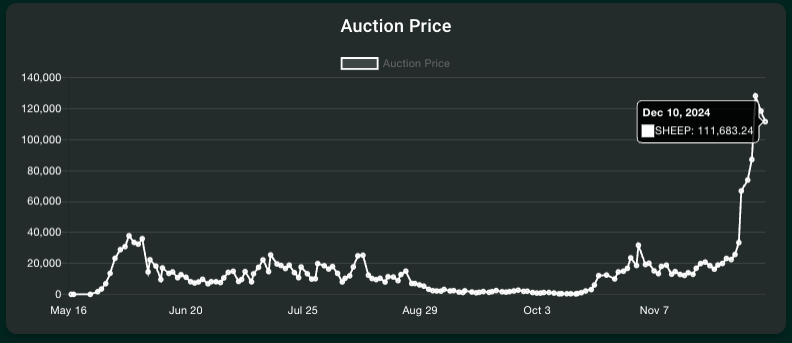

- HIP-1:Hyperliquid 原生代币发行标准提案,包括代币标准格式和以 31 小时为週期的 Dutch Auction 拍卖系统,以抑制代币的无序发行。该提案也包括 Spot Dust 功能,每天一次自动将用户钱包中持有的价值低于 1 美元的代币向 Orderbook 提交卖出订单。

- HIP-2:为已发行的原生代币自动提供流动性的解决方案提案。此解决方案每 3 秒按当前价格的 ±0.3% 向 Orderbook 提交买/卖订单,代币发行者必须选择是否执行流动性提供解决方案,并在发行代币时存入所需的流动性。

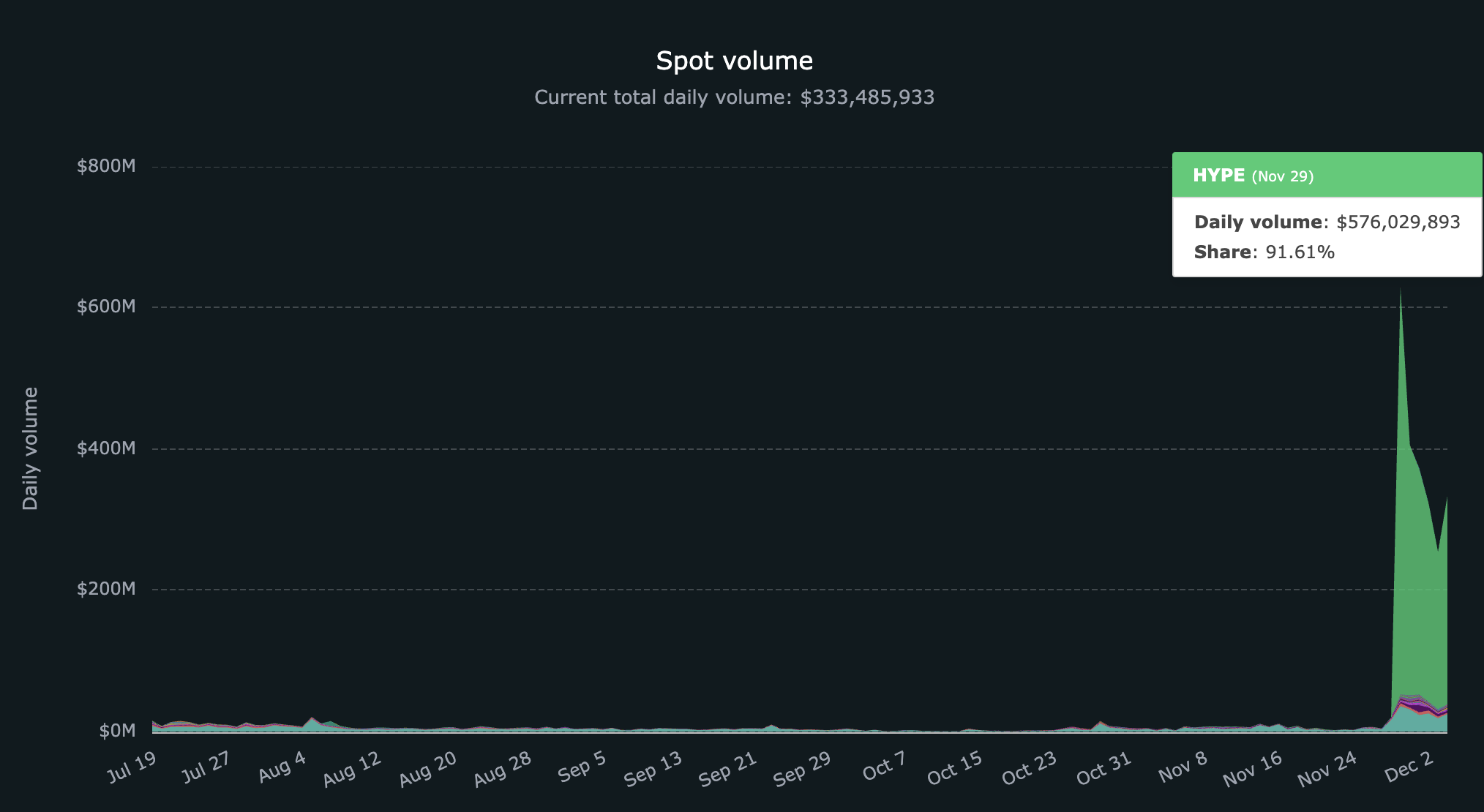

截至 2024 年 12 月 4 日,包括主网代币 $HYPE 在内,共有 53 种代用币透过 HIP 标准在 Hyperliquid DEX 进行交易。在 $HYPE 推出后,现货交易量大幅增加,每日交易量达到 6.28 亿美元,而随着发行代币数量的增加,以及更多可以利用这些代币的 dApp 出现,Hyperliquid 的现货交易量预计将会进一步增长。目前,Hyperliquid 的每日现货交易量维持在 3.33 亿美元,在 $HYPE 发行后略有减少。

此外,随着外部流动资金流入 Hyperliquid 生态系统,以及 $HYPE 发行后现货交易变得更加活跃,透过 HIP-1 推出的代币拍卖的中标价也呈现上升趋势。

2.2.3. HLP 和用户储存库

在现有的 Orderbook 交易所中,流动性提供者必须持续监控,并根据情况提交和修改买/卖指令,这也代表必须依赖少数的专业做市商来提供流通量,导致这些做市商垄断了流动性提供所产生的利润。

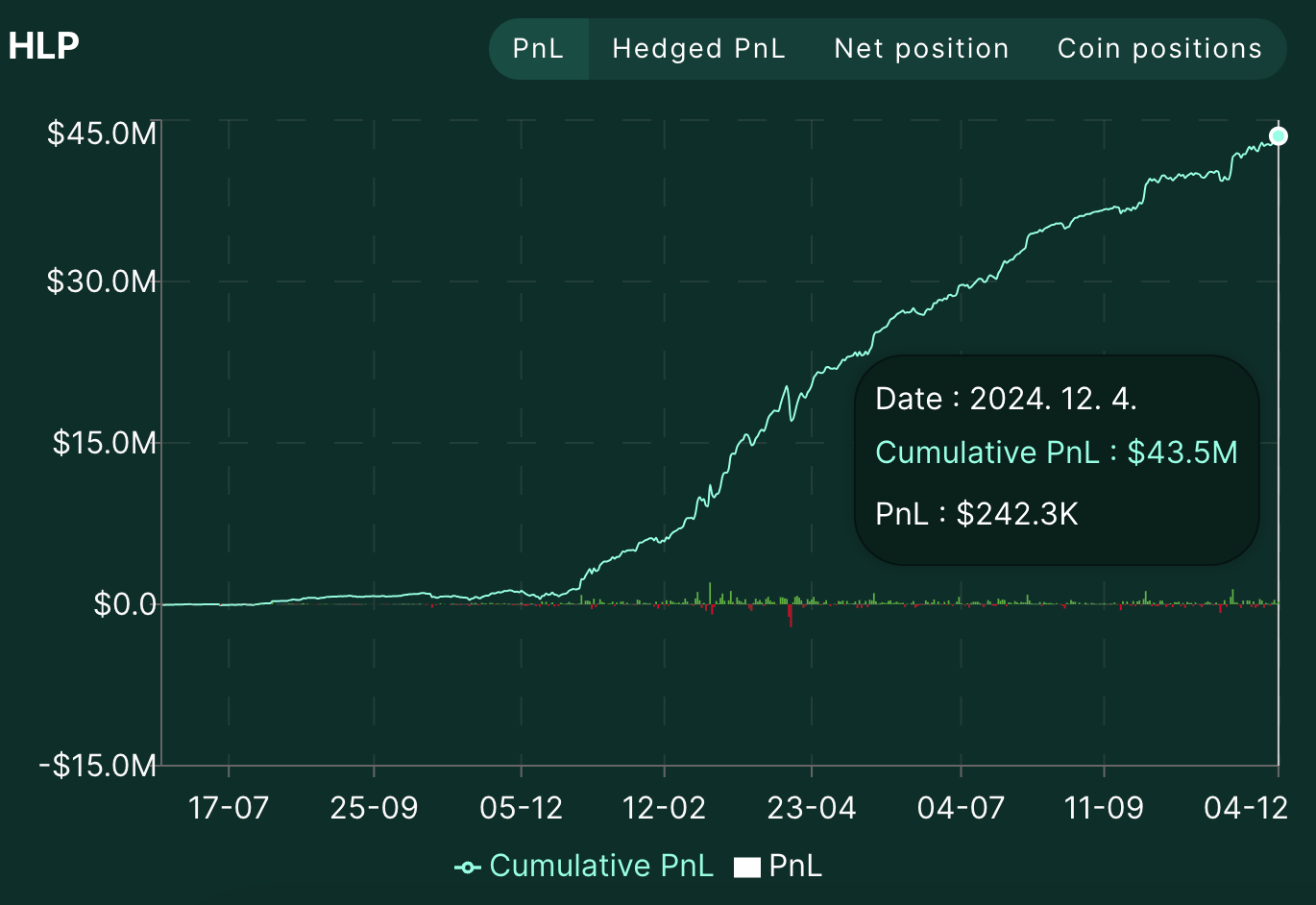

相比之下,Hyperliquid 提供了一个功能,用户只需将资产存入 HLP Vault (Hyperliquid Liquidity Provider Vault),就可以参与做市并赚取利润,而 HLP Vault 会直接由团队执行向 Hyperliquid Orderbook 提供流动性。如前所述,Hyperliquid 的大部分收入分配给将流动性存入 HLP 的用户。

HLP 金库由三个策略组成:策略 A、策略 B 和清盘人策略。清盘人策略的工作原理是当清盘目标的维持保证金低于 2/3 时接管头寸,而其他两种策略的具体运作机制为防止暴露操作细节而未公开。但是,由于每个策略的提交订单历史和馀额状态都记录在 Hyperliquid 网络上,因此可以通过 HLP 面板进行透明检查。

截至 2024 年 12 月 4 日,存入 HLP 金库的资产总规模为 1.68 亿美元,累计获利 4,300 万美元,11 月份记录的年利率约为 20%。

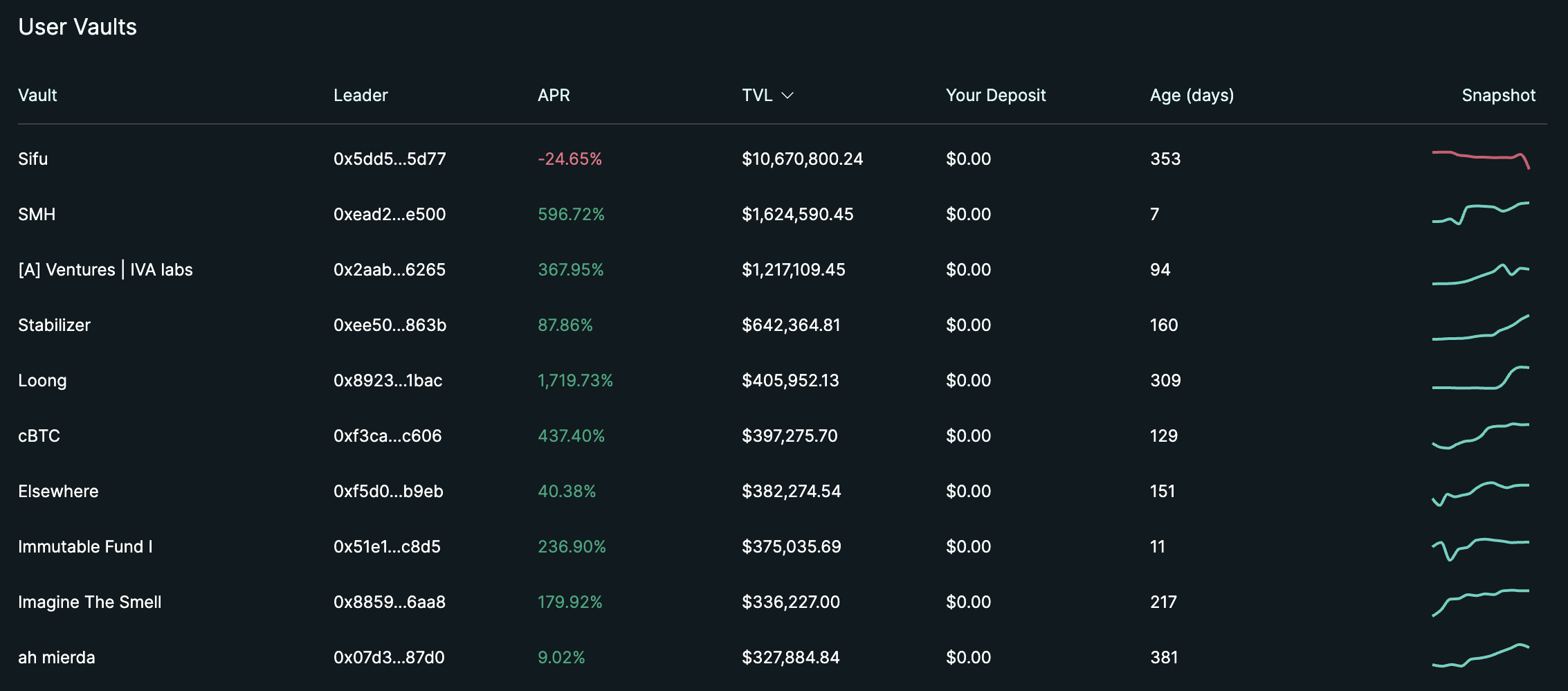

此外,Hyperliquid 提供 HLP 以外的用户金库功能,允许任何人建立金库,执行类似 HLP 的交易策略,并且也接受使用者存款进行操作。保管库经营者可从营运所产生的利润中收取 10% 作为费用,并必须将其自身在保管库中的资产比率维持在 5% 或更高,以维持与存款人的利益一致。

2.3. $HYPE

自 2022 年 11 月封闭测试推出日起,至 2024 年 9 月止,Hyperliquid 依据下列标准分配 Hyperliquid 点数给使用者:

- 封闭测试 & 第一季 (2022.1~2024.4):根据 Perp 交易量分发点数。

- 第二季 (2024.6~2024.10):根据生态系统(如 Layer 1 和现货交易)的参与度分发点数。

- 追溯 2024 年 5 月、10 月及 11 月的交易分发点数。

第二季结束后,2024 年 10 月 15 日,Hyperliquid 成立基金会,同时宣佈发行与空投网路代币 $HYPE,并于 11 月 29 日,将相当于总供应量约 31% 与初始流通量 83% 的 $HYPE 代币分发给挖到 Hyperliquid 点数的用户。

基金会公布的 $HYPE 的效用如下:

- 透过未来推出的 $HYPE 质押(目前正在测试网路上测试),作为 HyperBFT 的安全预算。

- 在即将推出的 HyperEVM 上作为网路费用代币使用。

- 将总供应量的约 40% 用于未来的社区奖励和生态系统补助。

代币空投后,$HYPE 在 Hyperliquid 的 HYPE/USDC 现货交易对上挂牌,起始价格为 2 美元。上市后的前 7 天,价格上涨了约 7 倍,并在修正阶段也多少维持上升走势。

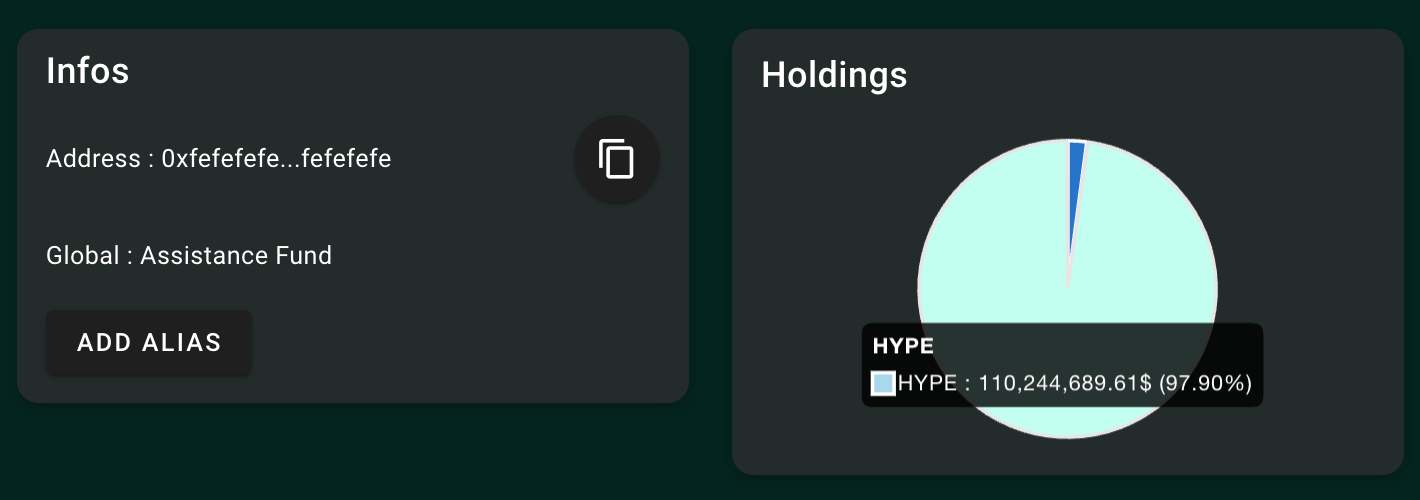

推动 $HYPE 上涨的因素包括:1) 建立了一个坚实的社群,让社群分享以团队为中心建立的 Hyperliquid 交易所的议程;2) 在没有外部资金的情况下,没有机构投资者可以进行大规模的抛售;3) 使用 Hyperliquid 援助基金钱包中累积的费用持续进行 $HYPE 回购。

3. Hyperliquid 生态系统

大多数以 Orderbook 为基础的 PerpDEX 不是缺乏自己的网路,就是其架构也只专注于「交易」功能,因此无法形成从属的生态系统,与 PerpDEX 产生协同效应。相比之下,Hyperliquid 作为 Layer 1 网路,并不进限于 PerpDEX,而是把其愿景摆在建立一个庞大的生态系统,结合现有的链上用户与中心化交易所用户,透过上架各种 dApp、透过 HIP 发行的原生代币、以及 HyperEVM 的引进,创造出 PerpDEX 无法达到的网路效应。

3.1. $PURR

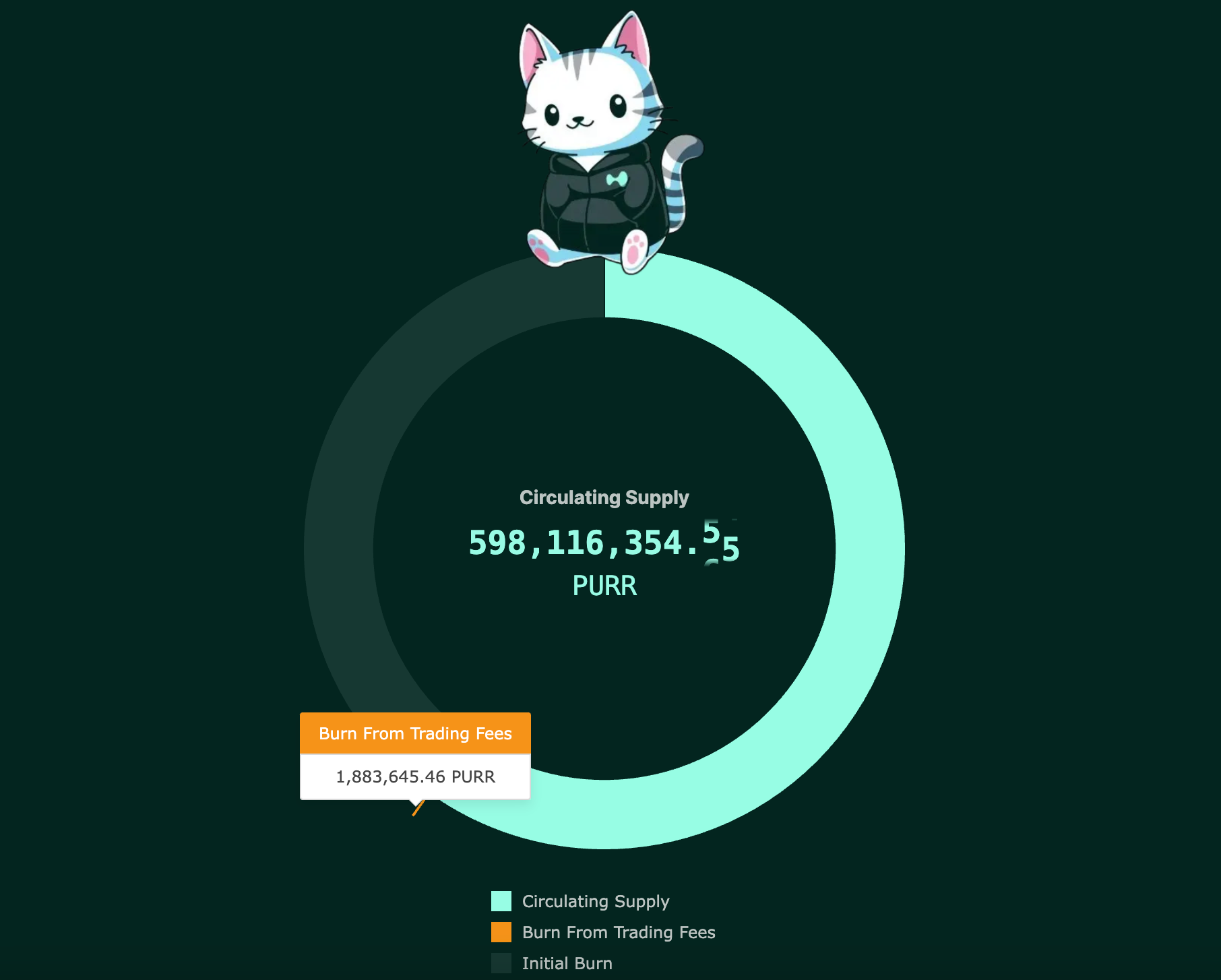

$PURR 是 Hyperliquid 的第一个原生代币和迷因币,于 2024 年 4 月 16 日随着 HIP-1 的推出而发行。

发行时,总流通量的 50% 按比例分发给 Hyperliquid 用户的 Hyperliquid 点数,剩馀的 50% 原本打算根据 HIP-2 用于向 PURR/USDC 现货对提供流动性,但由于在测试期间收到社群的反馈,认为已经提供过多的流动性,团队决定烧掉 80% 的流动性供应分配。此外,由于引入了使用部分交易费用的烧毁机制,因此持续进行烧毁,迄今为止共烧毁了 4.018 亿美元的 PURR,其中包括最初的烧毁金额。

$PURR 发行后,由于其他原生代币掀起一股提供空投给 $PURR 持有者的风潮,加上 Hyperliquid 点数分派给 $PURR 持有者的传言不绝于耳,因此 $PURR 的价格自发行起,三天内录得约 166% 的成长。最近,随着 $HYPE 推出消息的同时,外部流动资金聚集在 Hyperliquid,$PURR 也有了显着的涨幅,市值维持在 $HYPE 之后,达到 1.76 亿美元,位居第二。

3.2. Hypurr Fun ($HFUN)

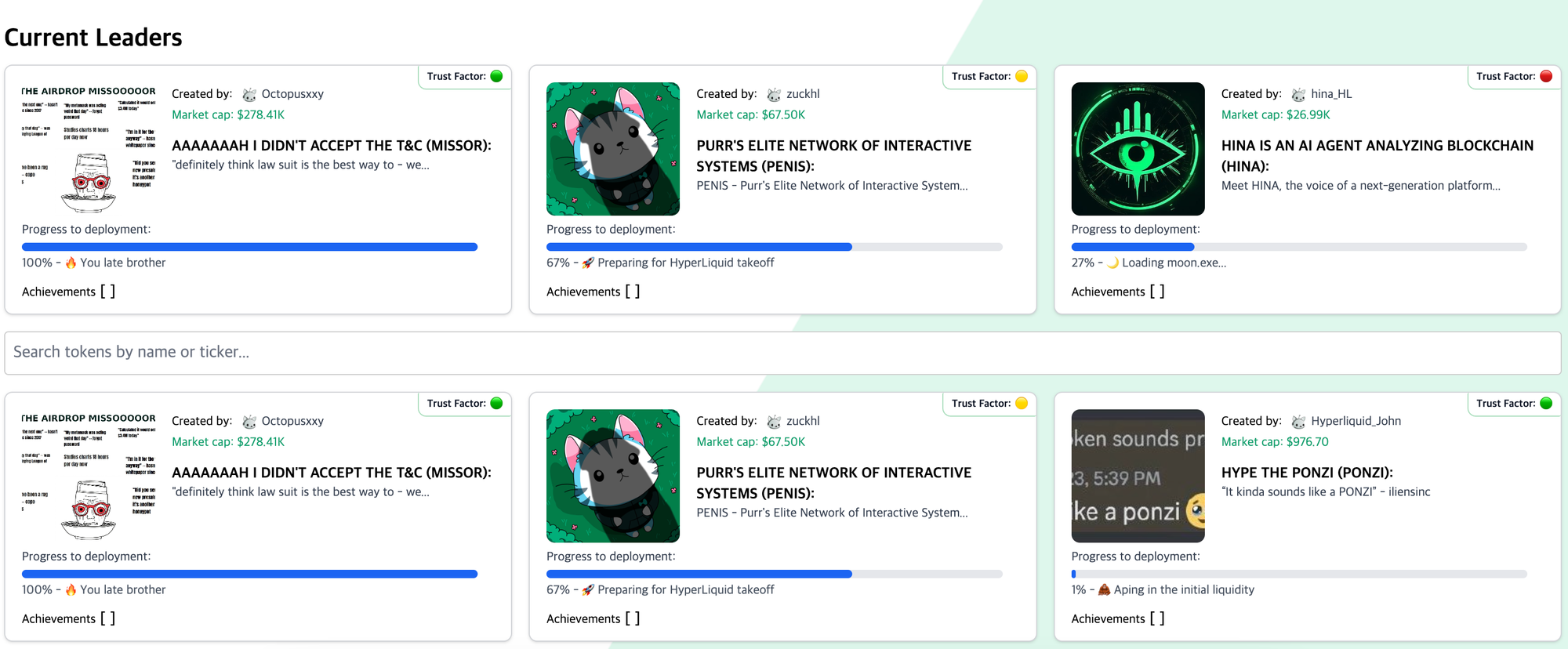

Hypurr Fun 是一个 Telegram 机器人,帮助用户通过 Telegram 在 Hyperliquid 上进行交易,最近还推出和运营了 Hypurr Pump,一个迷因币发行平台。

用户可以透过 Telegram 机器人轻松地在 Hyperliquid 上建立和平仓,在 Hypurr Pump 上参与迷因币的融资,在 Hypurr Pump 上获得超过 10 万美元融资的迷因币专案可以参与 Hyperliquid 的股票拍卖,根据融资的情况发行自己的迷因币。

该项目的核心是 $HFUN,是继 $PURR 之后在 Hyperliquid 上发行的第二个原生代币,其结构是利用通过 Hypurr Fun 和 Hypurr Pump 产生的平台收入来烧 $HFUN。

3.3. HyperLend

HyperLend 是专为 Hyperliquid 生态系统设计的借贷协定,预计与 HyperEVM 一起推出,目前仅在 HyperEVM 测试网路上运作。

HyperLend 正在准备的功能包括:

- 槓杆收益耕作:提供使用 $stHYPE 的槓杆收益率耕作头寸,$stHYPE 是 Thunderhead(一个流动性质押代币发行平台)计画在未来发行的 $HYPE 的流动性质押代币。

- HLP 抵押品贷款:使用存入 HLP 的资金作为抵押品提供贷款服务。

- Vault Share 代币发行:发行可担保存放于金库的资金的代币,并为这些代币提供抵押贷款。

- 跨链一键贷款:各种 Layer 2 网路资产的桥樑功能,并採用这些资产作为 HyperLend 抵押品。

HyperLend 提供这些功能,可将 Hyperliquid 上各种锁定的流动性代币化,并以此作为抵押品提供贷款服务,可望在推出后使 Hyperliquid 生态系统内的收益耕作路径多样化,并提高流动性。

此外,Hyperliquid 生态系统还包括正在进行或准备从其他网路加入的各种协定,例如 Abracadabra(提供基于稳定币 $MIM 的借贷和槓杆功能)、Rage Trade(多链永久聚合器)和 Solv Protocol(比特币定价协议)。这些协议的启用和原生代币的发行预计将有助于增加 Hyperliquid DEX 的交易量。

4. 结论

当其他的 PerpDEX 在纠结如何同时满足用户的交易体验和流动性问题时,Hyperliquid 实现了快速且基于 Orderbook 的链上 PerDEX,不但不需要用户签名也不需要 Gas Fee,保持了良好的用户体验。此外,以 $HYPE 的推出为转捩点,Hyperliquid 已受到市场的高度关注,并显示出在其他 PerpDEX 中前所未有的快速成长。

尤其通过 HIP-1 引入的现货代用币发行机制作为代币发行的平台,类似于 Solana 上的 Pump.fun、Base 上的 Clanker 以及 Virtual Protocol,都大大促进了近期网路使用率的增加。Hyperliquid 的目标是成为一个以团队为中心的社群。

此外,Hyperliquid 通过整合其他协议,在现货与期货交易功能之外,目标成为一个 Layer 1 协议,以形成一个生态系统。藉此,Hyperliquid 已建立自己的领导地位,并获得期望,能将现有区块链专案难以吸引的中心化交易所用户带入链上环境,让他们与现有的链上用户合併。

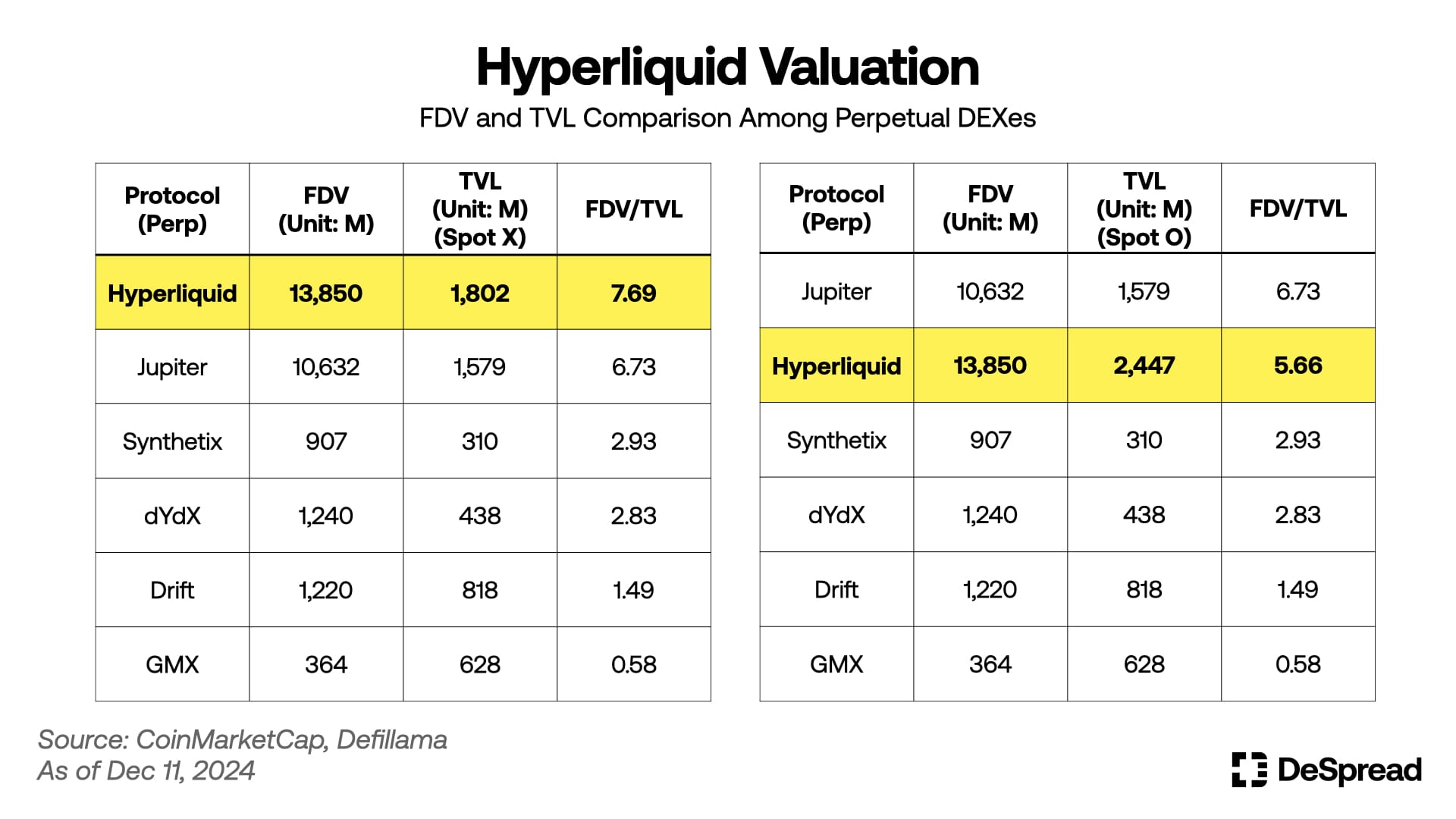

正如我们在「市场评论 | 12.06 」一文中提到的,由于 Hyperliquid 在代币发行后的快速增长,有意见认为 Hyperliquid 的代币价值可能有些被高估。然而,考虑到该文章中没有包括 Hyperliquid 生态系统中的其他代币价值(主要是现货市场中的代币),是有空间反驳其高估的论点。如上图所示,将现货市场代币价值纳入 TVL 时,FDV/TVL 比率为 5.66,与 Jupiter 相比还是处于低估范围。

这个估值评估也可以应用在 Layer 1 项目之间,简单比较如下(估值以 DeFiLlama 为基础):

- Hyperliquid($HYPE)

- FDV: $13.85B / TVL: $2.45B

- FDV/TVL: 5.66

- Sui($SUI)

- FDV: $37B / TVL: $2.74B

- FDV/TVL: 13.5

- Aptos($APT)

- FDV: $13.1B / TVL: $2.48B

- FDV/TVL: 5.28

- Avalanche($AVAX)

- FDV: $31.8B / TVL: $2.57B

- FDV/TVL: 12.37

如这些比较所示,Hyperliquid 与具有类似 TVL 指标的 Layer 1 相比,似乎处于被低估的范围。考虑到这一点,我们相信透过 HyperEVM 的推出和 Layer 1 生态系统的扩展,Hyperliquid 的价值有可能获得更高的评价。

然而,Hyperliquid 要实现他们的愿景并提升项目价值,必须成功的推出 $HYPE 质押以及实现验证器的去中心化,并在保持现有网路性能的同时引入 HyperEVM,随后形成一个以社区为中心的有机生态系统。因此,我们应该密切注意该协议的后续的发展,以评估他们是否能证明所提出的愿景。