Disclaimer: 본 보고서의 저자는 본 보고서를 조사하거나 초안을 작성하는 동안 미공개 중요 정보 등을 이용하여 관련 토큰을 구매하거나 판매하지 않았습니다. 각 보고서의 내용은 해당 보고서의 각 작성자의 의견을 반영하고 정보 제공 목적으로만 제공되며, 토큰을 구매 또는 판매하거나 프로토콜을 사용하도록 권장하는 목적으로 서술되지 않습니다. 이 보고서에 포함된 어떠한 내용도 투자 조언이 아니며, 투자 조언으로 해석되어서도 안 됩니다.

들어가며

가상자산 산업은 전세계적으로 대표적인 산업군 중 하나로 자리 잡았다. 산업의 파이가 커지며 다양한 부가가치와 새로운 기회가 창출된다는 긍정적인 영향도 있었지만 동시에 투자자 보호 부재, 범죄 활용 등 부정적인 측면도 발견할 수 있었다. 따라서 국가들은 블록체인 기술의 잠재력을 최대한 활용하되, 위험과 불확실성은 최소화하고자 가상자산 규제를 마련하고 있다. 이 중 일반적인 가상자산과는 달리 토큰의 가치가 법정 화폐에 기반하는 스테이블코인은 낮은 변동성, 높은 범용성, 그리고 기존 금융과의 뛰어난 연계성을 바탕으로 가상자산 산업에서 가장 중요한 섹터 중 하나로 떠오르며 많은 국가들이 스테이블코인(stablecoin)에 대한 규제를 논의해 왔다. 특히 2022년 5월 발생한 테라•루나 디페깅(depegging) 사태로 인한 막심한 피해 사례로 인해 스테이블코인 규제의 필요성을 확산시켰으며, 미국과 유럽을 비롯한 각국의 당국에서는 규제 프레임워크를 연구하였다.

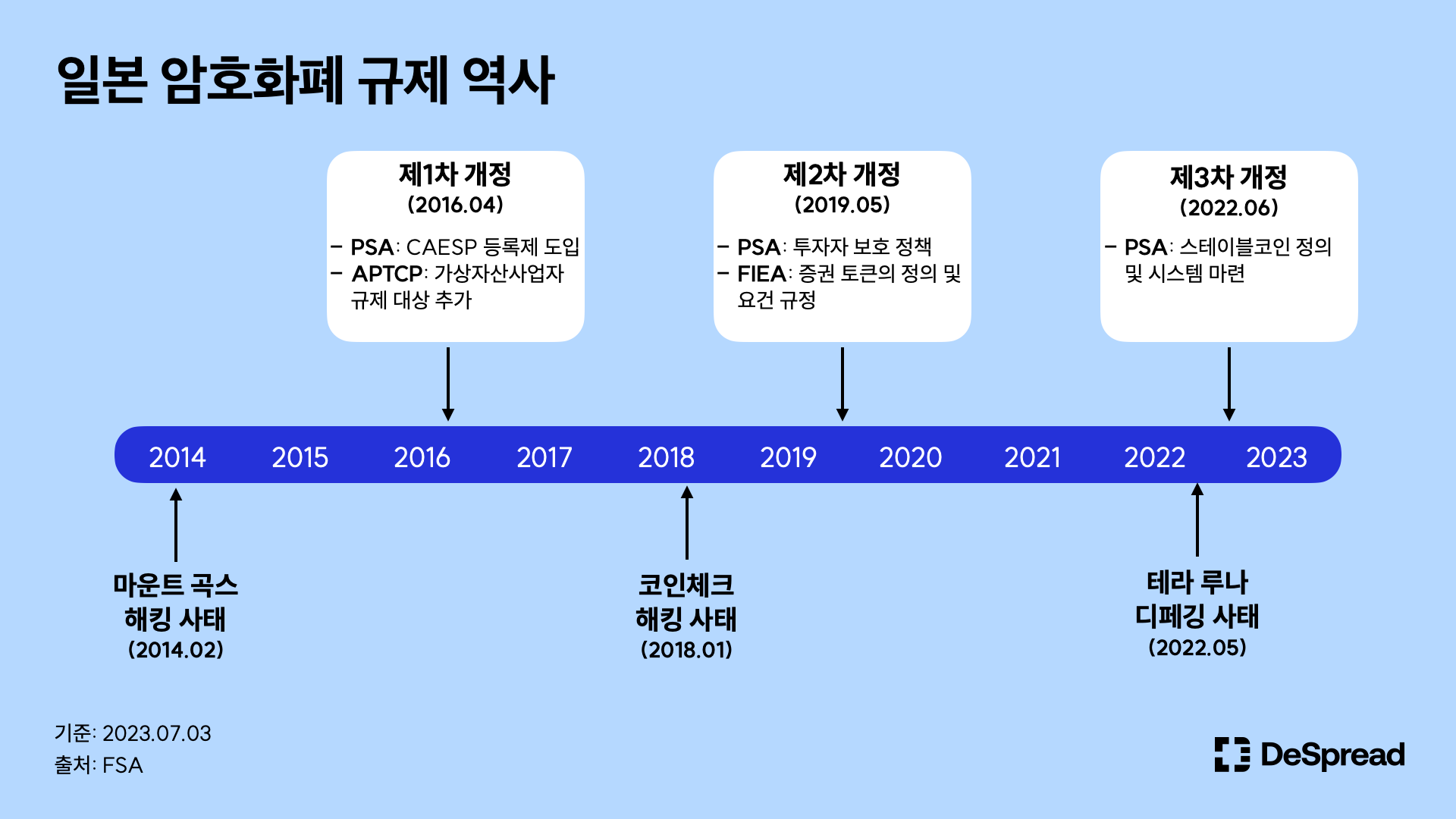

이 중 일본은 2014년 마운트 곡스(Mt.Gox) 사태와 2018년 코인체크(Coincheck) 해킹 사태를 거치며 비교적 이른 시기에 규제의 필요성을 실감하였고, 2016년을 기점으로 현재까지 자금의 송금 및 결제와 관련한 규율을 담당하는 *PSA(Payment Services Act)를 세 차례 개정하였다.

정식 명칭은 資金決済に関する法律(자금결제에관한법률)이지만 ‘Act on Fund Settlement’, 혹은 ‘Payment Services Act’로 번역되며 본 아티클에서는 용어를 PSA로 통일한다.

이 중 2022년 6월에 완료된 제3차 개정에서는 스테이블코인의 발행과 중개와 관련한 법적 프레임워크가 다루어졌으며, 올해 6월 해당 개정안이 공식적으로 시행되면서 일본은 세계 최초로 명확한 스테이블코인 규제 가이드라인을 갖춘 국가가 되었다. 또한 일본 최대 금융지주회사 중 하나인 미츠비시 UFJ 파이낸셜 그룹(MUFG)은 스테이블코인 중개를 담당하는 기업들이 관련 라이선스를 획득할 것으로 예상되는 2024년 6월을 기점으로 일본 내에서 스테이블코인을 실사용할 수 있을 것이라고 발표하며 많은 기대를 모았다.

전 세계적으로 가상자산, 특히 스테이블코인과 관련해 규제를 정비하려는 움직임이 가속화되고 있는 현재, 일본이라는 선행 사례에 대해 살펴보는 것은 향후 가상자산 시장에 나타날 변화를 예상해 보는 데 도움을 줄 수 있을 것이다. 특히 국내의 경우, 올해 6월 30일 ‘가상자산 이용자 보호 등에 관한 법률안(가상자산법)’ 1단계가 국회 본회의에 통과된 이후 스테이블코인을 포함한 가상자산 발행과 유통을 다루는 2단계가 이제 막 입법 검토에 착수되었다. 국내 금융 당국 역시 미국, 일본, MiCA(Markets in Crypto-Assets Regulation) 등의 규제 체계를 참고하겠다고 밝힌 바, 이미 스테이블코인 발행이 규제 하에 허가된 일본의 스테이블코인 법적 체계를 살펴본다면 국내 규제의 방향성을 예상하는데 도움이 될 것이다. 이번 글에서는 일본의 스테이블코인 규제의 세부 내용, 주요 플레이어, 그리고 규제가 끼칠 영향에 대해 분석해 보겠다.

스테이블코인 규제 소개

2022년 6월 개정되어, 올해 6월 공식적으로 시행된 PSA 제3차 개정안은 스테이블코인 발행 및 중개자 규제에 중심을 두고 있다. 해당 개정안은 미국과 EU 등의 규제 방향성과 궤를 같이하기 위하여 2020년 10월, FSB(Financial Stability Board)에서 발표한 “글로벌 스테이블코인 규제 및 감독 제안서(Regulation, Supervision and Oversight of Global Stablecoin Arrangements)”를 반영하였다.

제3차 개정안의 의의는 스테이블코인 정의, 발행, 그리고 중개와 관련한 명확한 규제 확립을 통해 기관에게는 예측성을, 투자자에게는 안정성을 보장하여 결제수단으로써의 스테이블코인 지위를 확대시킨 데에 있다.

- 발행 주체별 규제 정립을 통한 기관 예측성 보장

- 중개자 라이선스 제도 도입을 통한 투자자 안정성 보장

스테이블코인 정의와 유형

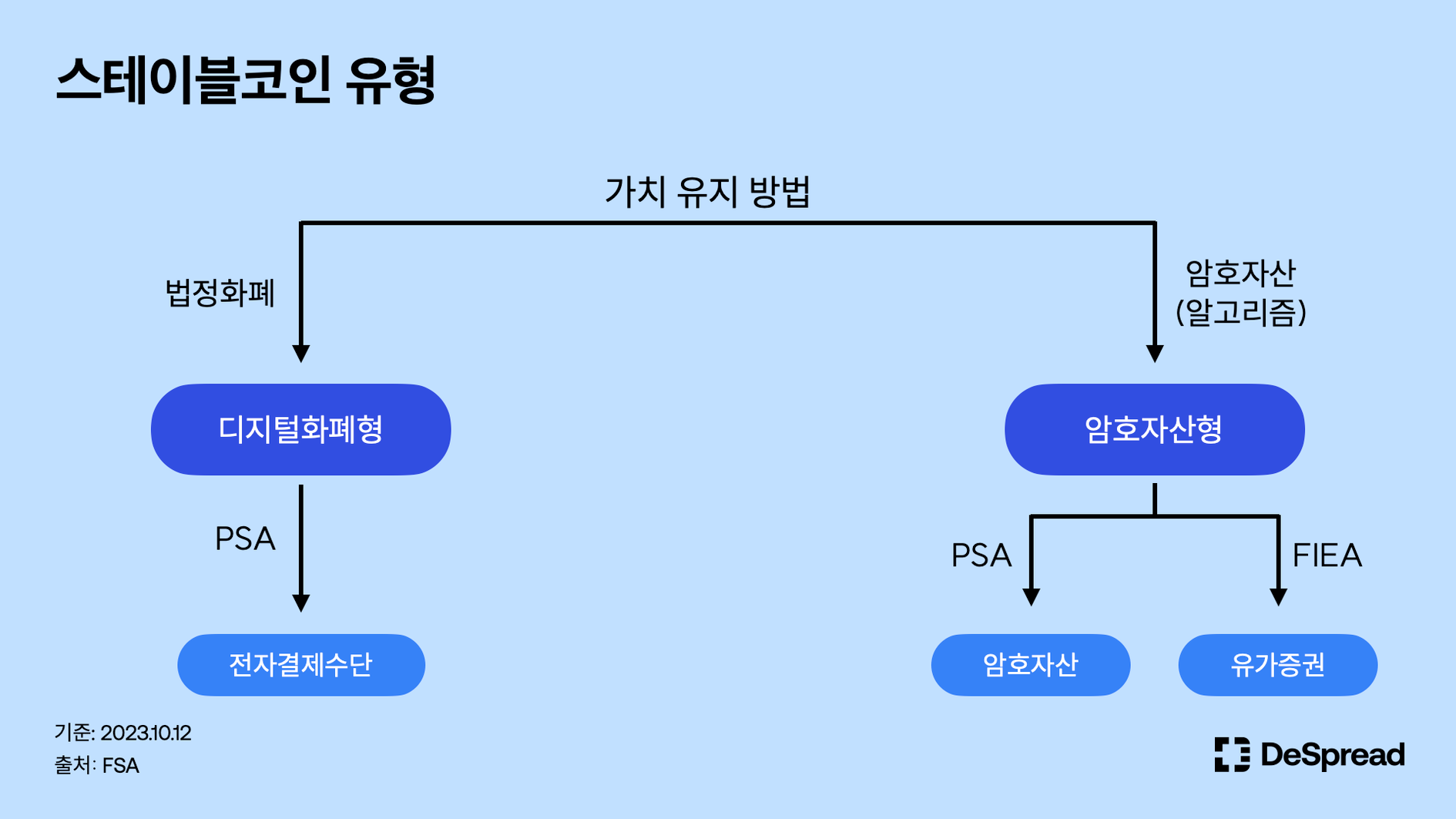

해당 개정안 시행 이전에 스테이블코인은 유형에 따라 관리감독을 받는 법률이 상이하였으며, 이로 인해 발행 주체에게 법적 혼란성이 가중되었다. 따라서 일본 금융청(Financial Services Agency, 이하 FSA)은 가치유지 방법에 따라 다음과 같이 스테이블코인을 분류하였으며, 각 유형별 해당하는 법률을 규정하였다.

디지털화폐형은 현금 및 현금성자산을 담보로 1 토큰이 1엔과 같은 가치를 가지는 스테이블코인을 의미한다. 대표적으로 테더(Tether)의 USDT와 서클(Circle)의 USDC를 디지털화폐형으로 볼 수 있다. 반면 암호자산형은 법정화폐가 아닌 알고리즘에 의해 암호자산을 담보로 가치가 일정하게 유지되는 스테이블코인으로, 메이커다오(MakerDAO)의 DAI를 대표적인 예시로 떠올릴 수 있다.

해당 분류에서 주목해야 할 부분은 각 유형별로 적용되는 법률이 상이하다는 점인데, 디지털화폐형 스테이블코인은 PSA에 의해 전제결자수단으로 정의되며, 암호자산형은 PSA에 따라 암호자산 혹은 FIEA(Financial Instruments and Exchange Act)에 따라 유가증권으로 구분될 수 있다. 이 중, 제3차 개정이 발행 및 중개 규정을 제시한 스테이블코인은 전자결제수단으로써의 스테이블코인으로 제한되어 있다. 즉, 일본의 현행법상 법정화폐를 담보로 가치를 유지하는 스테이블코인에 대해서만 명확한 규제가 존재하며, 관련 기관들도 이에 맞춰 디지털화폐형 스테이블코인에 한해 사업을 전개하고 있다.

전자결제수단 정의와 유형

전자결제수단(電子決済手段)이 번역에 따라 Electronic Payment Mean, Electronic Payment Method, Electronic Paymet Instrument 등으로 다양하게 번역되며 필자도 지난 아티클에서 EPI를 사용하였다. 본 아티클에서부터는 혼란을 방지하고자 ‘전자결제수단’이라는 한글 용어로 통일하고자 한다.

법정화폐형 스테이블코인, 즉 전자결제수단은 다음 세 가지의 특성을 가지고 있어야 한다.

- 물건, 서비스, 용역 등의 대가로 불특정인에게 지급할 수 있어야 함

- 전자정보처리조직(전자결제시스템, 블록체인 등)을 이용해 이전할 수 있어야 함

- 불특정인과 상호교환할 수 있는 재산적 가치를 지녀야 함

위 조건에서 지속적으로 ‘불특정인’이 등장하는데, 이는 전자결제수단 거래 시 발행자의 동의 없이 누구나 전자정보처리조직을 통해 거래를 보장함으로써 스테이블코인을 실질적인 결제수단으로써 활용하겠다는 의도이다.

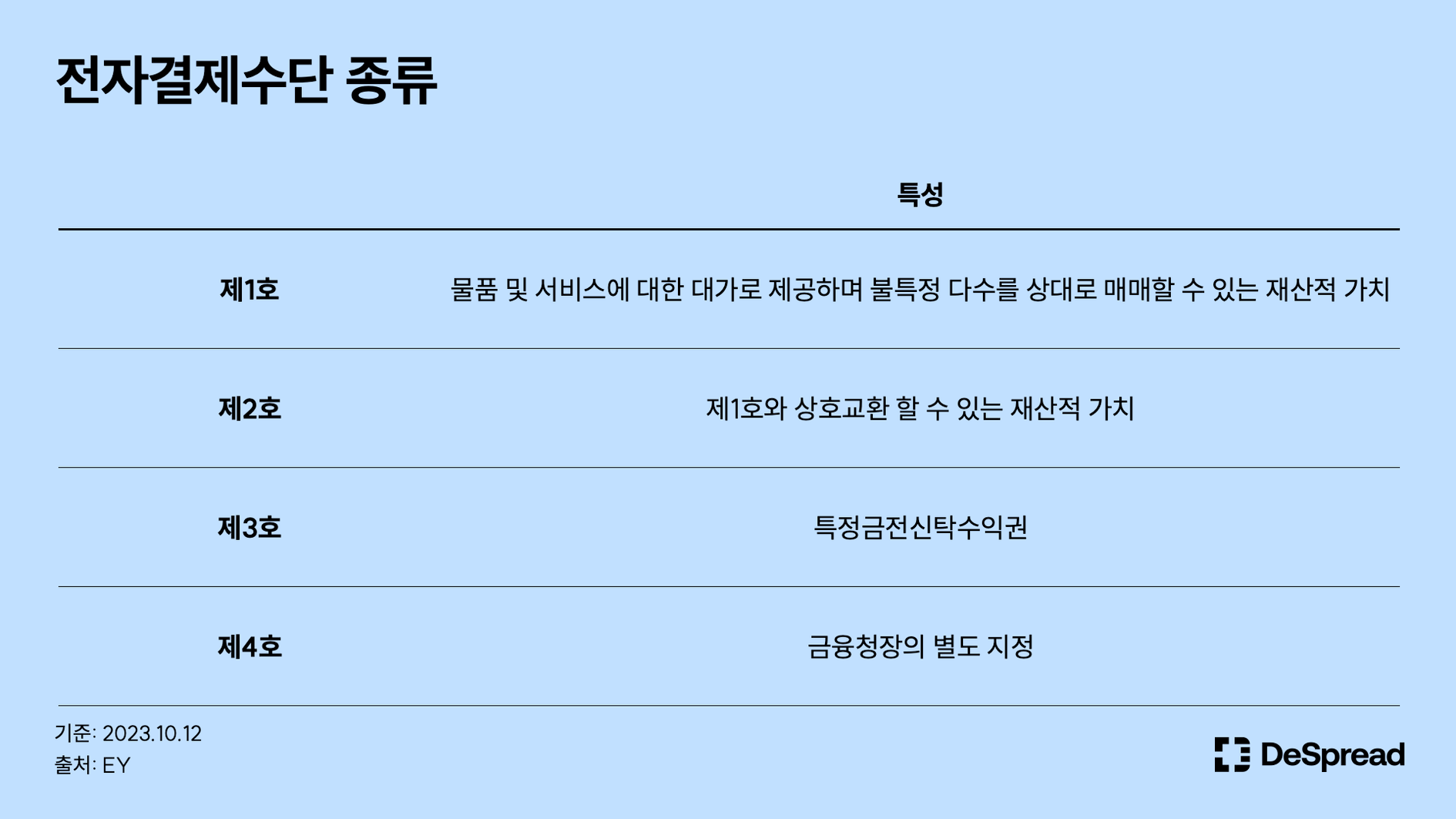

전자결제수단은 특성에 따라 제1호부터 4호까지 총 4가지로 구분되는데, 이중 대표 유형인 제1호와 발행 기관들이 가장 많이 선택할 유형으로 보이는 제3호에 대해서 자세하게 살펴보도록 하겠다.

제1호 전자결제수단

제1호 전자결제수단은 다음 4가지의 조건을 만족해야 한다.

- 불특정인에 대한 대가 상환을 위해 사용가능

- 불특정다수와 매매 가능

- 전자적으로 기록 및 이체되는 통화표시자산

- 유가증권, 전자기록채권, 선불식 수단 등에 해당하지 않을 것

위 조건 중 3번은 PSA에서 규정한 제1호 암호자산의 정의와 비슷하지만, ‘통화표시자산’을 추가한 것이 차이점이다. 통화표시자산이란 본국통화 또는 외국통화로 채무의 이행, 환급, 기타 이에 준하는 것으로 발행자에게 동일한 금액의 법정통화로 환급의 의무가 부여된다.

제1호 전자결제수단은 현금 및 현금성자산으로 가치를 담보하여 발행하는 가장 일반적인 형태의 스테이블코인이며 반드시 블록체인 위에서 발행할 필요 없이 서버 등 전자정보처리조직 위에서 발행 및 관리도 허용한다. 주로 요구불예금을 관리하는 은행에서 제1호 전자결제수단을 발행할 것으로 예상된다.

추가로 제4호의 경우, 만족해야 하는 조건이 제1호와 거의 동일하지만 ‘통화표시자산’ 이어야 한다는 규정이 존재하지 않기 때문에 현지 법조계에서는 암호자산형 스테이블코인이 제4호 전자결제수단에 해당할 수도 있다는 의견을 제시하였다. 다만, 아직 제4호 전자결제수단에 지정된 자산이 존재하지 않고 현행법이 법정화폐형 스테이블코인에 포커스를 맞추고 있기 때문에 전자보다 규제적 필요성이 더욱 가중되는 암호자산형 스테이블코인이 실제로 전자결제수단의 유형 중 하나로 인정받기까지는 다소 시간이 걸릴 것으로 예상된다.

제3호 전자결제수단

제3호 전자결제수단이란 특정금전신탁수익권을 기반으로 발행한 디지털화폐형 스테이블코인을 의미한다. 특정금전신탁수익권이란 다음 두 가지 조건을 만족하는 신탁수익권을 의미한다.

- 전자적으로 기록 및 이전할 수 있는 신탁수익권

- 수탁자가 신탁계약에 따라 수탁한 금전 전액을 예금이나 적금으로 관리하는 것

기존의 신탁수익권 토큰화의 경우 토큰 증권(Security Token)으로 간주되어 FIEA에 따라 제2항 유가증권으로 간주되지만, 특정금전신탁수익권의 경우에는 PSA에 따라 유가증권이 아닌 전자결제수단으로 간주된다.

토큰 증권에 관한 자세한 설명은 STO 시리즈 3편을 참고하길 바란다.

제3호 전자결제수단은 주로 신탁 회사에 의해 발행될 것으로 예상되며, 아래에서 자세히 살펴보겠지만 가장 높은 규제적 자유를 누리고 있기 때문에 현재 일본 스테이블코인 시장의 선두에 서있는 MUFG 역시 제3호 전자결제수단을 기준으로 사업을 전개하고 있다.

발행자 유형 및 규제

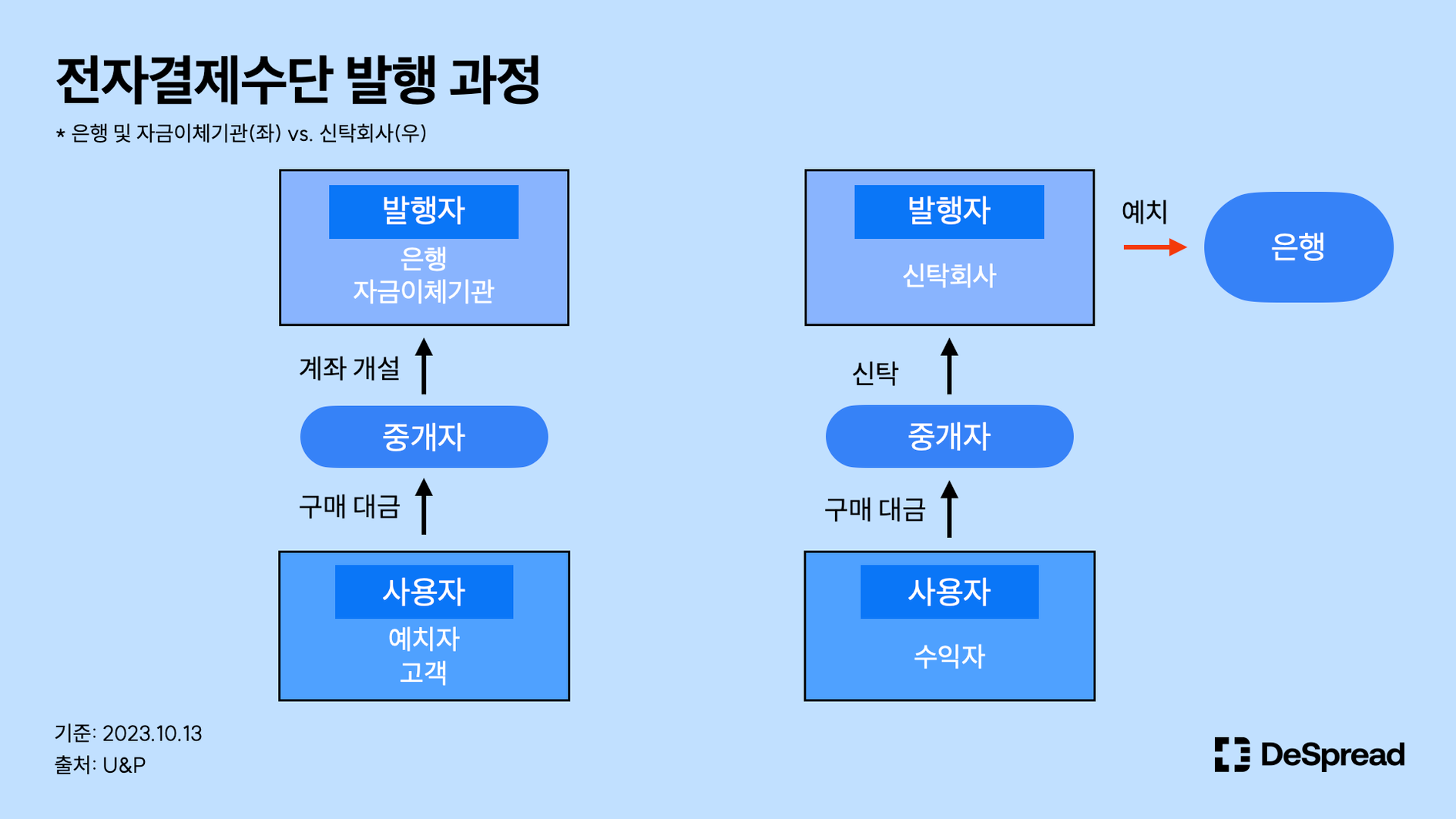

다음으로 전자결제수단 발행자의 유형과 관련 규제에 대해 살펴보겠다. 현재 일본에서 전자결제수단 발행 허가를 받은 기관의 유형은 총 3가지로 은행, 자금이체기관, 그리고 신탁회사가 여기에 속한다. 이들은 전자결제수단의 발행, 상환 그리고 가치 안정화를 담당하며 각 유형에 따라 다음의 라이선스를 취득해야 한다.

- 은행: 은행업

- 자금이체기관: 자금이체업

- 신탁회사: 신탁업 + 특정금전신탁업

현재 일본에서 전자결제수단의 발행 및 상환은 대법원 판결에 따라 외환거래에 해당한다. 따라서 발행자는 기본적으로는 은행업 또는 자금이체업 등록이 필요하지만, 특정금전신탁수익권을 기반으로 제3호 전자결제수단을 발행하는 신탁회사의 경우에는 획득해야 하는 라이선스가 나머지 두 발행기관과 차이를 보이고 있다.

신탁회사는 신탁업과 더불어 특정금전신탁업이라는 라이선스를 추가로 획득해야 하는데, 이는 PSA 개정안에서 특정금전신탁수익권을 제3호 전자결제수단으로 지정하고 있기 때문이다. 특정금전신탁업이란 특정금전신탁수익권 거래만을 업으로 하는 행위를 의미하며, 해당 라이선스를 취득하여 특정금전신탁회사로 인정된 기관은 자금 이체 중 오직 특정금전신탁과 관련된 자금이체만 가능하다. 한 가지 주목할 점으로 기존에 신탁업 인가를 받아 신탁업을 영위하는 은행들은 따로 특정금전신탁수익회사로 등록하지 않아도 특정신탁수익권을 활용하여 전자결제수단을 발행할 수 있다. 즉, 금융 기관의 입장에서는 자신이 보유한 은행 예금으로 전자결제수단을 발행하기 위해 추가로 라이선스를 취득하는 선택지보다 신탁회사를 통해 특정금전신탁수익권을 기반으로 제3호 전자결제수단을 발행하는 편이 더 매력적으로 다가올 수 있다. 아래 발행자 유형별 발행 과정을 살펴보면 이를 더욱 명확히 이해할 수 있다.

위 그림을 살펴보면 은행 및 자금이체기관(좌)과 신탁회사(우)의 전자결제수단 발행 과정에 차이가 존재함을 확인할 수 있다. 오른쪽에서 신탁회사가 수탁받은 자금은 해당 전자결제수단 발행에 참여하는 은행에 모두 예치되는데(빨간색 화살표), 이때 핵심은 은행 명의가 아닌 신탁회사의 이름으로 계좌가 개설되기 때문에 상기하였듯 은행 입장에서는 추가적인 라이선스를 획득할 필요가 없다. 또한 발행자와 중개자에게 요구되는 상환의무에서도 신탁은행을 통해 전자결제수단 발행에 참여하는 은행은 자유롭기 때문에 특정금전신탁수익권을 통한 제3호 전자결제수단은 더욱 매력적인 선택지로 다가온다.

중개자 유형과 규제

이번 PSA 개정에서는 전자결제수단 중개자 규제가 새롭게 포합 되었다. 발행자와 마찬가지로 전자결제수단 중개자 역시 업무를 수행하기 위해서는 유형에 따른 라이선스를 취득해야 한다. 중개자 라이선스는 크게 거래업(Trading business)과 취급업(Handling business)으로 나누어지며 중개자는 해당 전자결제수단의 발행자의 유형에 따라 상응하는 라이선스를 취득해야 한다.

전자결제수단 거래업

개정된 PSA에 따라 다음 행위를 수행하는 경우 거래업 라이선스를 취득해야 한다.

- 전자결제수단 매매 또는 교환

- 전자결제수단 중개

- 타인을 위해 전자결제수단 관리

- 자금이체업자를 대신하여 사용자로부터 수령한 자금 관리

위 조건에 따라 자금이체업자가 발행하는 전자결제수단을 중개하기 위해서는 거래업 라이선스를 획득해야 함을 알 수 있다. 이와 더불어 신탁회사가 전자결제수단을 발행하는 과정에서 발생하는 특전금전신탁수익권 이체도 자금이체로 간주되기 때문에 신탁회사 발행 전자결제수단의 중개자 역시 거래업 라이선스를 취득해야 한다.

위 거래업 라이선스를 획득할 시, 일본 내에서 발행되는 전자결제수단 이외에도 외국에서 발행되는 전자결제수단도 취급 가능하다. 다만, 이때 취급할 수 있는 외국 발행 전자결제수단은 다음의 조건을 반드시 만족해야 한다.

- 외국 법령에서 PSA 또는 은행법에 준하는 법률에 따라 적격 라이선스를 획득한 기업에서 발행되었을 것

- 상환에 필요한 자산에 대해 철저한 회계감사를 받은 업체일 것

- 발행한 전자결제수단이 범죄행위에 연루되었던 경우, 해당 업체가 거래 정지 등 적절한 조치를 취했을 것

위 조건을 고려하였을 때 가장 먼저 떠오르는 외국 발행 전자결제수단은 아마도 서클에서 발행하는 USDC일 것이다. 서클은 대표적인 규제 준수 스테이블코인 발행자로서 현재 미 재무부의 ‘FinCEN(Financial Crimes Enforcement Network) 부서로부터 관리감독을 받고 있으며 콜로라도, 캘리포니아 등 미국 내 몇몇 주에서는 자금이체기관(Money transmitter) 라이선스를 획득하였다. 또한 매월 공식 홈페이지를 통해 준비금과 관련한 회계감사보고서를 공개하고 있으며 작년 8월에는 암호화폐 믹싱(mixing) 프로토콜인 토네이도캐시(Tornado Cash)와 연결된 44개의 주소를 동결하였다. 그리고 무엇보다 전 세계 2위 규모의 스테이블코인인 USDC가 가진 엄청난 범용성과 사용자 풀(pool)은 일본 내에서 전자결제수단 사용처 확장을 원하는 발행 및 중개기관들에게 매우 매력적으로 보일 수 있다. 실제로 서클의 CEO인 제레미 알레어(Jeremy Allaire)는 인터뷰에서 규제가 확립된 일본 시장에 진출을 고려하고 있다고 언급하기도 하였다.

전자결제수단 취급업

전자결제수단 취급업 라이선스는 은행이 발행한 전자결제수단을 중개하기 위해 취득해야 하는 라이선스로 세부사항은 다음과 같다.

- 은행의 위탁을 받아 은행을 대리하여 은행에 예금계좌를 개설한 예금주

- 전자정보처리시스템을 이용하여 계좌와 관련된 자금 및 외환 거래를 통해 수령한 자금 관리하는 자

정리하자면, 중개업을 수행하기 위해서는 전자결제수단 발행자가 은행일 경우에는 전자결제수단 취급업 라이선스를, 발행자가 자금이체업자 혹은 신탁회사일 경우 거래업 라이선스를 취득해야 한다. 주의해야 할 점으로 두 라이선스 간에는 혼용이 허용되지 않기 때문에, 가령 은행과 자금이체업자가 발행한 전자결제수단 모두를 중개하기 위해서는 두 라이선스를 전부 취득해야 한다.

주요 플레이어: 미츠비시 UFJ 신탁은행

Progmat이란?

지난 일본 웹3 바이블 1편을 통해 일본 내 전자결제수단 발행 기업들에 대해 개괄적으로 소개하였으며, 이번 아티클에서는 선두 자리를 공고히 하고 있는 MUFG의 미츠비시 UFJ 신탁은행(이하 미츠비시)의 전자결제수단 발행 및 중개 구조를 자세히 살펴보고자 한다.

미츠비시의 전자결제수단 발행은 토큰 발행 플랫폼인 ‘Progmat’에서 이루어진다. Progmat은 2022년 2월 공식적으로 공개되었고, 2023년 10월 MUFG로부터 독립한 이후 미쓰이스미모토 신탁은행(SMBC), SBI 홀딩스, JPX(Japan Exchange Group) 등 7개 회사가 모인 합작회사로 거듭났다. Progmat은 스테이블코인뿐만 아니라 토큰 증권 및 RWA(Real World Asset) 토큰 사업까지 전개하면서 현재 일본 웹3 산업의 핵심 플레이어 중 하나로 자리 잡아가고 있다.

발행 및 중개 구조

Progmat은 자신들이 발행할 스테이블코인의 유형을 특정금전신탁수익권을 기반으로 한 제3호 전자결제수단으로 선택하였다. 신탁회사로서 제3호 전자결제수단을 발행하는 것이 규제적으로 가장 많은 자유도를 누릴 수 있으며, 해당 특징은 중개자를 비롯한 잠재적인 파트너를 모집하는데 이점으로 작용하기 때문에 이러한 결정을 내린 것으로 보인다.

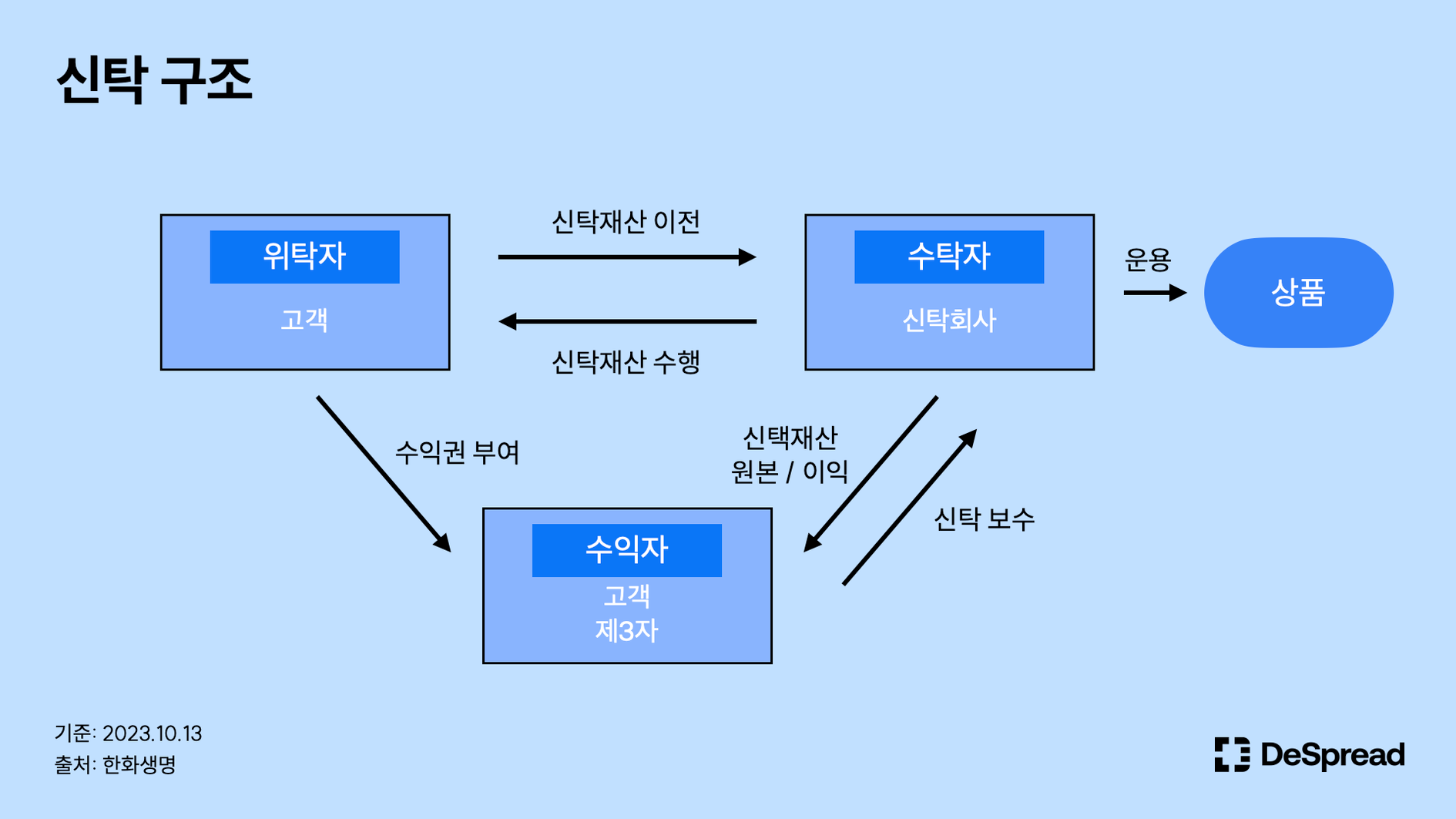

Progmat의 전자결제수단 발행 및 중개 구조를 이해하기 위해서는 먼저 전통금융의 신탁 구조를 확인할 필요가 있다. 신탁은 크게 위탁자(Entrsutor), 수탁자(Trustee), 그리고 수익자(Beneficiary)라는 세 가지 주요 구성원으로 이루어져 있으며 각 주체의 역할은 다음과 같다.

- 위탁자: 신탁재산의 관리 및 운용을 위탁하는 신탁 구조 생성자(고객)

- 수탁자: 신탁 목적에 따라 신탁재산을 운용 및 처분하는 자(신탁회사)

- 수익자: 신탁재산의 원본 또는 이익을 받기로 위탁자가 지정하는 자(고객 또는 제3자)

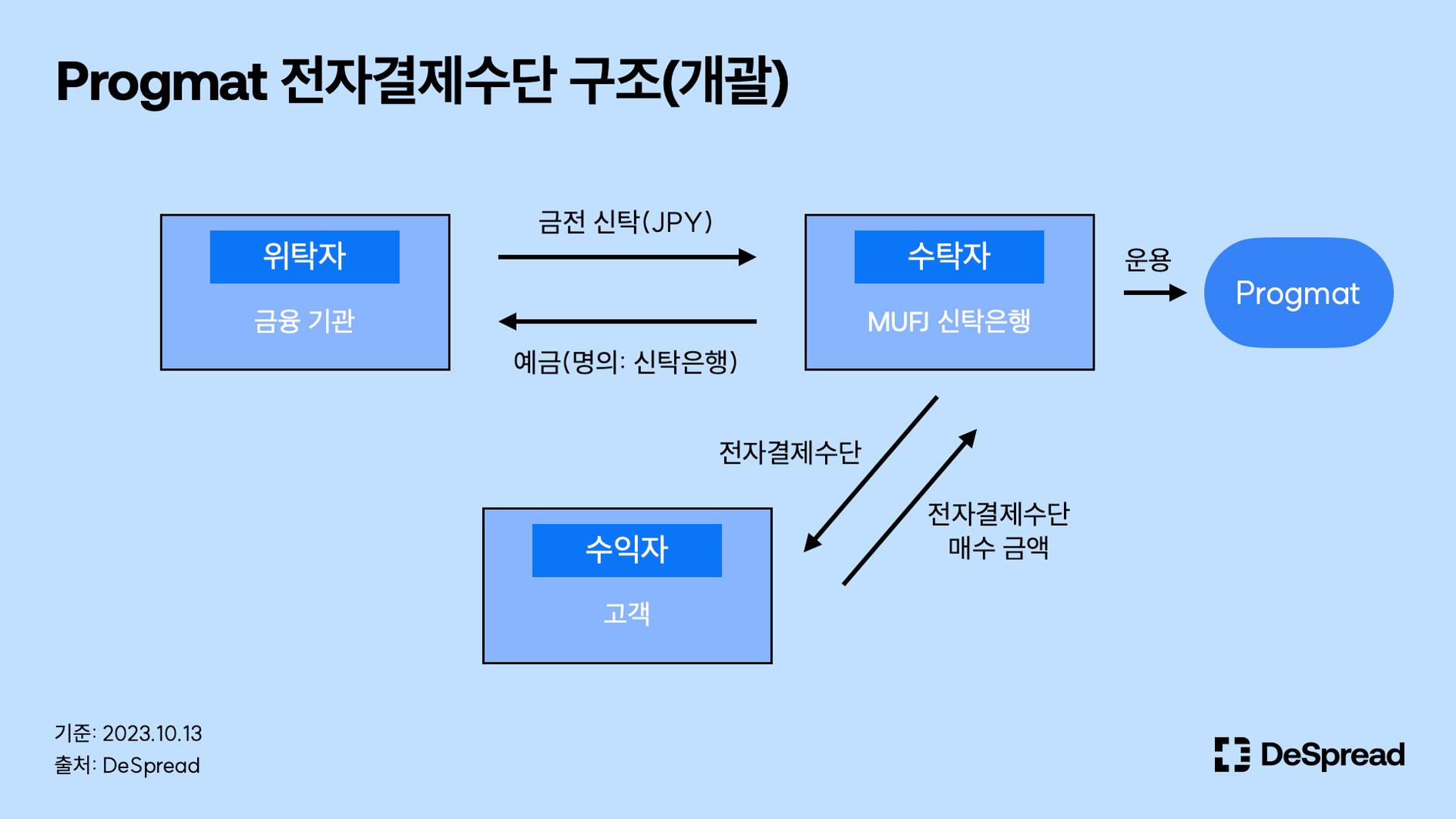

위 전통적인 신탁 구조에 기반하여 Progmat의 전자결제수단 발행 구조에 참여하는 주체는 다음과 같으며 아래 도표는 해당 전자결제수단의 개괄적인 발행 구조를 도식화시킨 것이다.

- 위탁자(발행 신청자): 엔화 혹은 외화의 관리 및 운용을 수탁자에게 위탁(금융 기관)

- 수탁자(발행자): 위탁받은 금전을 예금으로 관리하며 Progmat에서 전자결제수단 발행(미츠비시)

- 수익자: 대가를 지불하고 Progmat에서 발행된 전자결제수단을 수취(고객)

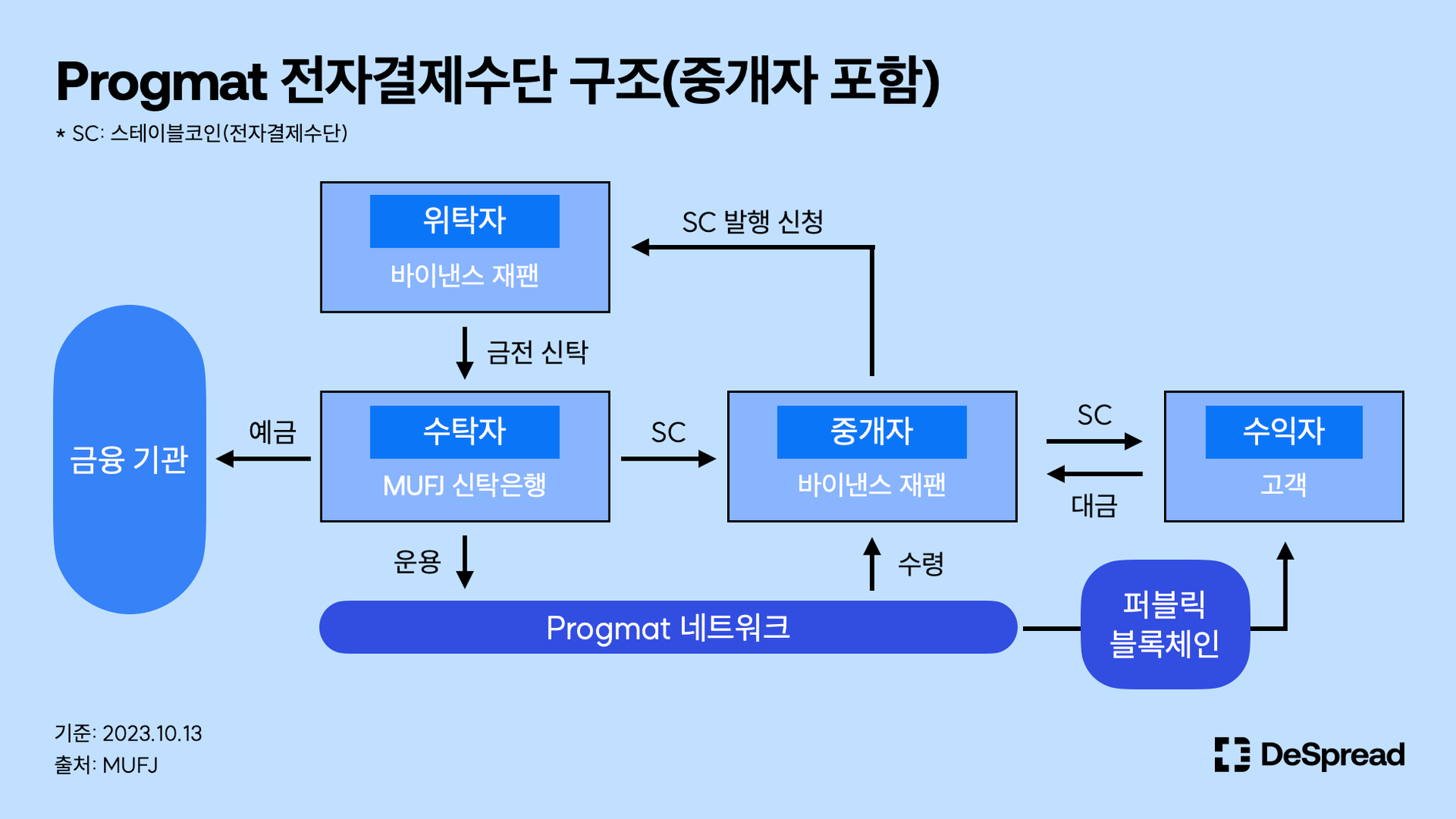

실제 Progmat 전자결제수단 구조에는 위탁자, 수탁자, 그리고 수익자 외에도 중개자가 존재하는데, 중개자는 세 주체들 사이에서 전자결제수단의 유통을 담당하며 특히 리테일 고객들이 실질적으로 전자결제수단을 구매하는 창구의 역할을 수행하게 된다.

현재 공개된 Progmat 전자결제수단의 대표적인 중개자로 바이낸스 재팬(Binance Japan)을 꼽을 수 있다. 지난 9월 26일 바이낸스 재팬은 미츠비시와 엔화 및 달러 스테이블코인 발행 협약을 발표하며 세계 최대 거래소의 일본 스테이블코인 시장 진출이라는 기대감을 불러일으켰다. 해당 발표에 따르면 바이낸스 재팬은 Progmat 전자결제수단의 위탁자 및 중개자로서 Progmat 네트워크 및 퍼블릭 블록체인을 통해 고객과 미츠비시간 스테이블코인 거래 처리를 담당한다. 상기한 개괄적인 Progmat 구조에 바이낸스 재팬을 추가하면 아래와 같은 더욱 구체적인 발행 및 중개 구조를 확인할 수 있다.

발행 및 중개 과정

- 위탁자인 바이낸스 재팬이 전자결제수단 발행을 신청하며 상응하는 금전을 미츠비시에 신탁

- 수탁자인 미츠비시는 해당 금전 신탁을 협력 관계의 금융 기관에 미츠비시의 이름 아래 예금으로 예치하여 특정금전신탁수익권으로 관리

- 미츠비시는 해당 특정금전신탁수익권을 기반으로 Progmat 네트워크를 통해 제3호 전자결제수단 발행

- 중개자인 바이낸스 재팬은 Progmat 네트워크를 통해 해당 전자결제수단 수령

- 고객은 중개자인 바이낸스를 통해 엔화 혹은 외화를 지불하고 전자결제수단 구매

미츠비시와 바이낸스 재팬의 본 협약은 양측 모두의 이해관계가 맞아떨어진 결과이다. 미츠비시의 입장에서는 2023년 10월 초 기준 일본 내에서 가장 다양한 토큰(34개)을 지원하며 전 세계 최대 거래소 바이낸스를 등에 업은 바이낸스 재팬과의 협력을 통해 자국 내 전자결제수단 시장에서의 영향력을 빠르게 확대할 수 있다. 특히 오릭스(ORIX) 은행 등 다양한 금융 기관들이 2024년 이후 전자결제수단 사업을 실시할 계획을 발표하였기에, 넓은 사용자 풀(pool)을 보유한 바이낸스와의 협업은 시장 선점에 큰 도움을 줄 수 있을 것이다. 여기에 더해, 현재 미 정부의 규제 압박으로 인해 글로벌 사업 확장에 집중하고 있는 바이낸스의 입장에서는 일본 내 최대 규모의 금융 기관인 MUFG와의 파트너십을 통해 일본 시장에 수월히 진출할 수 있다.

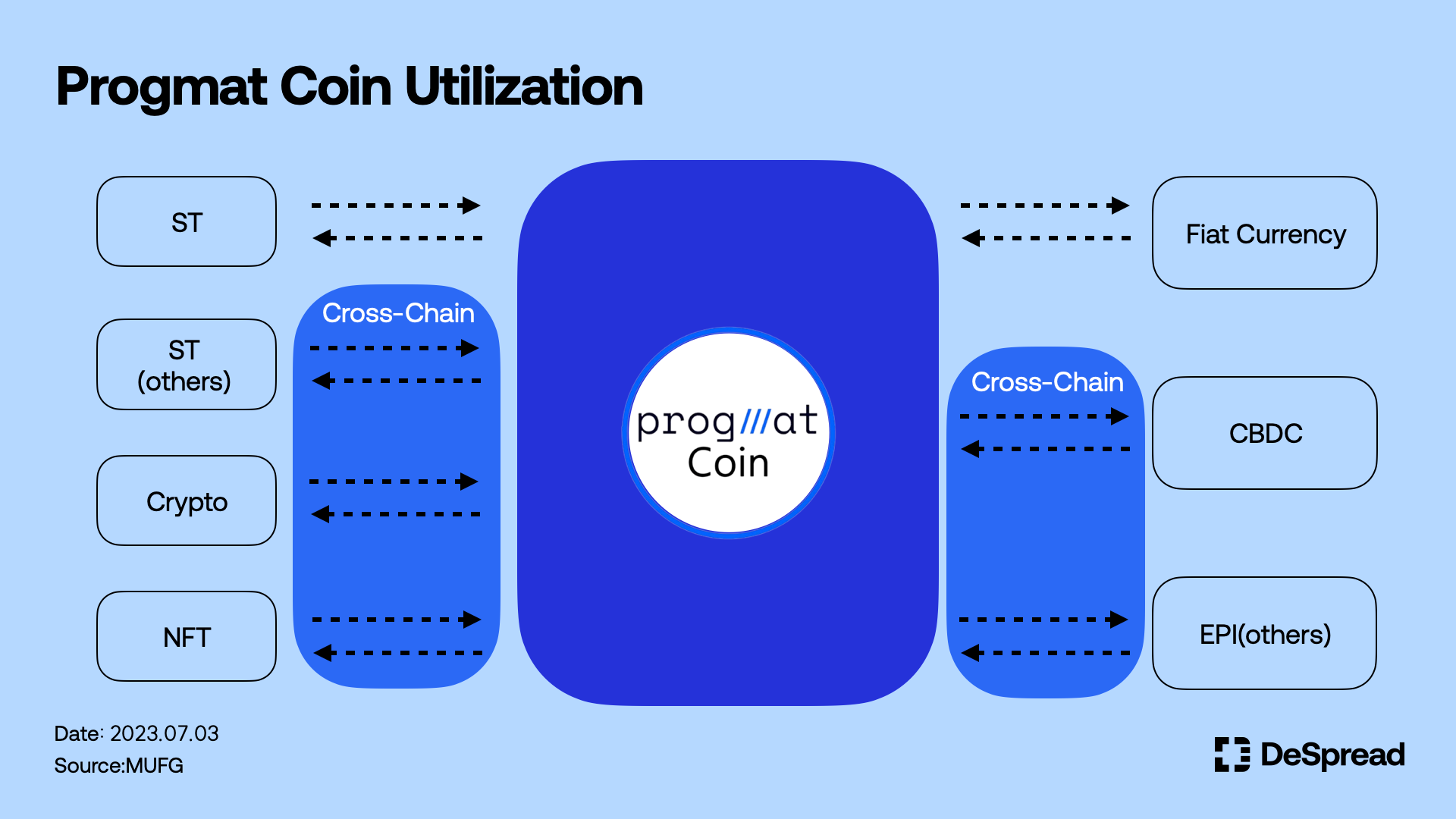

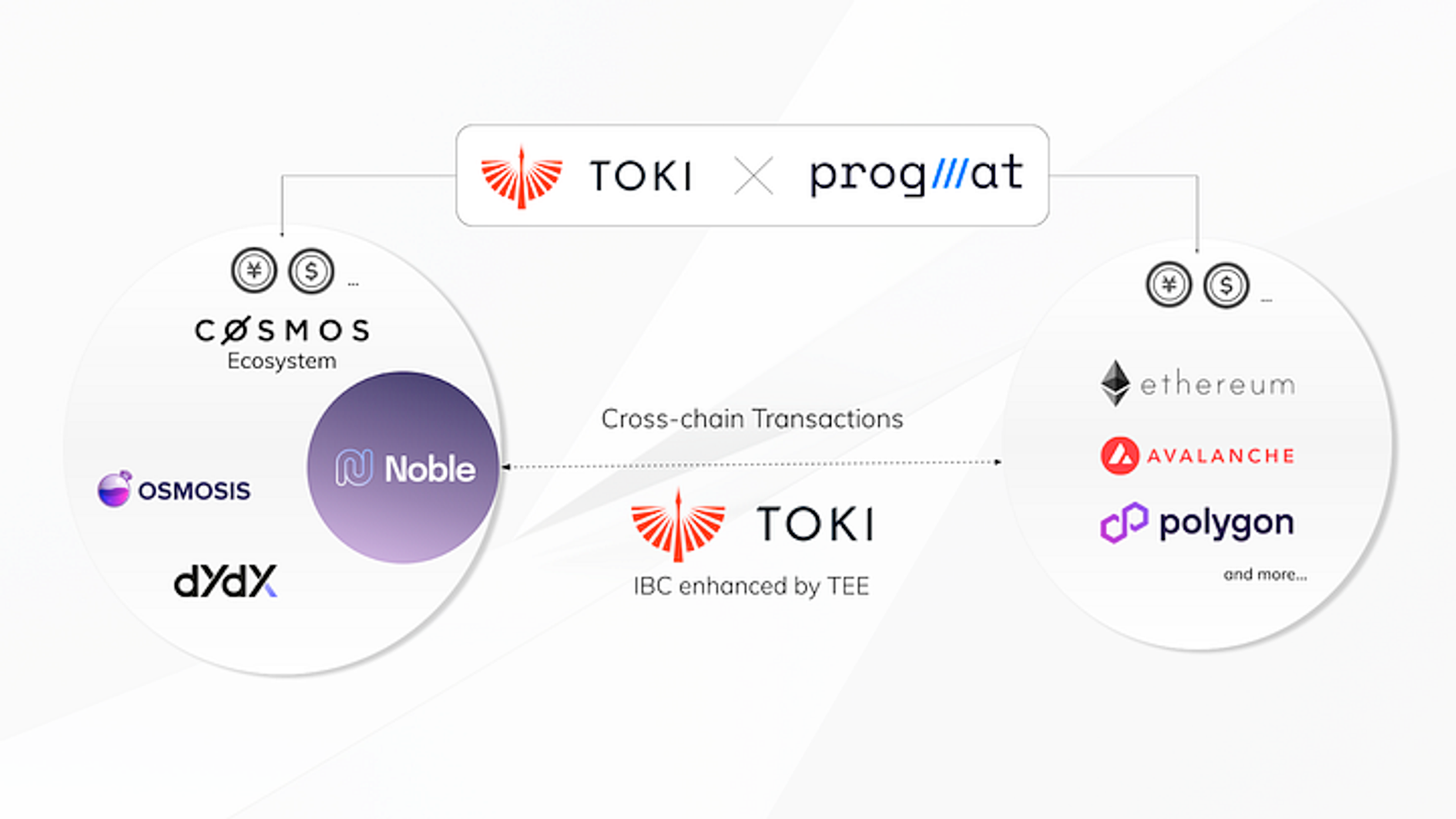

미츠비시는 장기적으로 일본 내에만 국한되지 않고 이더리움, 아발란체, 코스모스 등 퍼블릭 블록체인으로 확장할 계획을 가지고 있는데, 이를 위해 지난 6월, 크로스체인(Cross-Chain) 설루션 토키(TOKI)와 블록체인 상호운영성 설루션 데이터체인(DataChain)과 협업을 발표하였다. 특히, 토키는 향후 USDT, USDC 등 대표적인 달러 스테이블코인을 비롯한 여러 토큰들과 엔화 전자결제수단 간의 크로스체인 스왑(swap) 및 렌딩(lending)을 지원하겠다는 계획을 밝힌 바, Progmat의 퍼블릭 블록체인 진출에 있어서 핵심적인 역할을 수행할 것으로 보인다.

마치며

명확한 가상자산 규제 확립은 산업의 영향력과 크기가 커져갈수록 필연적으로 해결해야 하는 과제이다. 시장은 지난 몇 년간 테라•루나 디페깅 사태와 FTX 사태를 비롯해 수많은 피해 사례를 경험해 왔다. 아직 규제의 공식적인 도입이 시도되고 있는 초기 단계이기는 하지만, 피해를 방지하고 범죄 행위를 처벌할 수 있는 법적 강제력을 가진 명확한 가이드라인이 존재하는 것과 존재하지 않는 것에는 명확한 차이가 있다. 특히, 가상자산 산업 내 그 어떠한 분야보다 더 많은 사람과 기관, 나아가 국가가 블록체인을 활용하는데 마중물이 될 수 있는 스테이블코인에 규제가 확립되었다는 사실은 큰 의미를 가지며 자국 내 금융 시스템 안정화와 금융 혁신을 위한 중요한 밑바탕이 될 수 있다.

스테이블코인 규제 기대효과

- 금융 시스템 안정성 강화: 기관 예측성, 투자자 보호, 자본 유출 방지 등

- 혁신 촉진: 전통 기업과 웹3와의 협업 사례 증가, 결제 시스템 개선, 등

- 국가 경쟁력: 국제적 규제 흐름에 선두 등극, 프로젝트 가디언(Project Gaurdian) 등 실증실험 주도

일본 내 스테이블코인 규제가 시행된 것은 사실이지만, 완벽하다고 하기에는 아직 한계가 존재한다. 블록체인 네트워크 위에 발행된 토큰이 전자결제수단에 해당하는지, 선불결제수단에 해당하는지, 암호자산인지 혹은 증권인지 판단하는 데에는 상당한 법적 전문성을 필요로 한다. 더군다나 가상자산의 특성상 전통자산과 동일한 기준으로 해당 유형을 판단하는 데에는 어려움이 존재하기에 각 케이스마다 개별적인 검증이 이루어질 것이며, 해당 판결 데이터가 토큰의 유형별로 쌓이기까지는 긴 시간이 걸릴 것이다. 여기에 더해 규제의 전체적인 기조가 안정성과 명확성을 보장하는 동시에 혁신을 저해하지 않아야 하기 때문에, 그 균형을 찾는 과정에서 많은 시행착오가 있을 것이다. 일본이 과연 이 과제들을 해결해 나갈 수 있을지, 정부 주도의 웹3 산업 진흥이 유의미한 온체인(On-chain) 유저의 유입으로 이어질 수 있을지 일본의 행보에 주목해보고자 한다.

<참고자료>

- Anderson Mōri & Tomotsune, Introduction of Regulations on Stablecoins, 2022

- Clifford Chance, Japan to have world's first clear regulatory framework for stablecoins, 2022

- EY, Overview and key points of laws and regulations related to stablecoins, 2023

- U&P, Overview of stablecoin regulations, 2023

- Monolith Law Office, Explanation of the Regulation of Stablecoin, 2023

- MUFJ, Launch of Joint Study for Issuance of National Stablecoin with Potential for Global Distribution, 2023

- Ledger Insights, MUFG: Japanese public blockchain stablecoins won’t need KYC if trust bank issuer, 2023